Mehr über die DKB VISA-Card erfahren »

Die DKB-VISA-Card hat sich über die Jahre durch ihren Werbeslogan „Weltweit kostenlos Geld abheben“ eine große Fangemeinde angesammelt. Insbesondere Travel-Blogger, Digitale Nomaden und alle, die viel im Ausland unterwegs sind, schwören seitdem auf die graue Plastikkarte mit Weltkugel-Print.

Allerdings hat sich das Unternehmen mittlerweile klangheimlich von seinem Versprechen verabschiedet. Seit dem werden 01.06.2016 keine Fremdgebühren der Automatenbetreiber im Ausland mehr zurückerstattet. Durch die neue Gebührenordnung ist das Abheben von Bargeld zudem nur noch für Aktivkunden weltweit dauerhaft kostenlos.

So unterscheidet die DKB mittlerweile zwischen allen, die die Kombination aus DKB-Cash Girokonto und DKB-VISA-CARD aktiv als Hauptkonto nutzen – das heißt, dass monatlich mindestens 700€ Geldeingang verbucht werden – und allen, die das Angebot lediglich als Zweitkonto nutzen.

Aktivkunden werden unter anderem damit belohnt, dass die Konto- und Kreditkartennutzung komplett kostenlos bleibt: Sowohl die Bargeldabhebung als auch der Einsatz in Fremdwährung (vorher 1,75%) ist mit der Kreditkarte der DKB kostenlos! Ist der Geldeingang geringer als 700€ pro Monat, werden hier jeweils 1,75% fällig.

Für die Zeit der Umstellung bekommen jedoch alle Nutzer ein Jahr lang in den Genuss aller Vorteile der Aktivnutzer. Das bedeutet, neben dem kostenlosen Karteneinsatz im In- und Ausland gibt es zusätzlich z.B. einen geringeren Dispo-Zins sowie kostenloses Notfallpaket sowie weiterhin Zugriff zu Cashback- und Bonusangeboten.

Da es die DKB-VISA-CARD bekanntlich ausschließlich in Verbindung mit einem Girokonto gibt, eignet sich die Karte seit der neuen Gebührenordnung umso mehr für die Nutzung als Hauptkonto. So haben auch Studenten und Selbstständige problemlos Zugriff auf eine kostenlose Kreditkarte mit günstigen Konditionen und hohem Verfügungsrahmen.

Die Deutsche Kreditbank Aktiengesellschaft (DKB) mit Sitz in Berlin ist eine Tochtergesellschaft der Bayerischen Landesbank (BayernLB) und wurde in ihrer Grundform bereits 1990 gegründet.

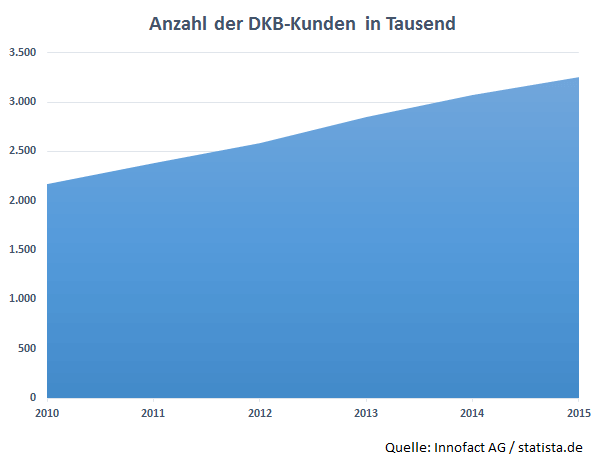

Mittlerweile betreut das Unternehmen nach eigenen Angaben über 3 Millionen Kunden. Kerngeschäft ist neben der Immobilienfinanzierung und dem Wertpapier-Handel insbesondere das Kreditkarten- und Girokonto-Geschäft.

Bekanntestes Produkt ist das Girokonto DKB-Cash mit der zugehörigen DKB- VISA-Card. Die insgesamt günstigen Konditionen kann das Unternehmen insbesondere durch den Verzicht auf ein Filial- und Automaten-Netz ermöglichen.

Stattdessen gilt die DKB als Vorreiter im Internet-Banking und versucht auch heute durch die Zusammenarbeit mit verschiedenen FinTechs auf dem aktuellen Stand der Technik zu bleiben. Neben modernen NFC und Video-Ident-Verfahren gibt es zum Beispiel eine Zusammenarbeit mit PayPal.

Zusammen mit MasterCard ist VISA Marktführer auf dem internationalen Markt für Kreditkarten. Etwa 85% der Kreditkarten in Deutschland tragen das Branding von einem der beiden Unternehmen.

Dabei stellen VISA und MasterCard im Gegensatz zum Konkurrenten American Express lediglich die Infrastruktur für das Bezahlsystem mit der Kreditkarte zur Verfügung. Für das Ausgeben der Kreditkarten sind kooperierende Banken in den jeweiligen Ländern verantwortlich.

Großes Plus von VISA und MasterCard ist eindeutig die hohe Anzahl von weltweiten Akzeptanzstellen. Bargeldlose Zahlung ist an weltweit etwa 38 Millionen Zahlstellen möglich, für die Bargeldabhebung stehen etwa 2 Millionen Geldautomaten zur Verfügung.

Das Girokonto DKB-Cash und die zugehörige DKB-VISA-Card wirbt seit jeher mit zahlreichen Test-Siegen und Auszeichnungen als „Deutschlands bestes Girokonto“.

Tatsächlich gibt es immer wieder Auszeichnungen für das kostenlose Girokonto der DKB inklusive Kreditkarte. Allerdings wurden entsprechende Ergebnisse vor der Anpassung der Geschäftsbedingungen (keine Erstattung von Fremdgebühren) erzielt.

Mittlerweile gibt es durchaus auch kritische Stimmen zum Konto infolge einiger unbegründeter Kündigungen langjähriger Kunden. Ob es sich bei der DKB-VISA-Card nach wie vor um eine der besten Kreditkarten handelt, ist nicht pauschal zu beantworten: Denn die beste Kreditkarte für Jedermann gibt es nicht.

Spätestens mit ihren neuen Geschäftsbedingungen, die seit dem 01.12.2016 gilt, kann das Doppel aus Girokonto und Visa Card der DKB jedoch erneut die Spizenposition in Deutschland einnehmen:

Denn für alle aktiven Nutzer (ab 700€ monatl. Umsatz) sind mit der Karte sowohl Bargeldabhebungen als auch der Auslandseinsatz in Fremdwährung weltweit kostenlos!

Insbesondere im Ausland (z.B. in den USA) ist es häufig wichtig, um welche Art von Kreditkarte es sich handelt. Dabei gibt es prinzipiell verschiedene Arten wie Credit, Charge, Prepaid oder eben Debit.

Die Kreditkarte der DKB wird monatlich abgerechnet (also keine Debit-Karte). Eine umgehende Abbuchung findet nur statt, sofern sich Guthaben auf der Kreditkarte befindet.

Bei der monatlichen Abrechnung besteht allerdings keine Möglichkeit zur Teilzahlung. Dementsprechend handelt es sich auch nicht um eine klassische Credit Card.

Die DKB-VISA-Card ist also tatsächlich weder eine Debit noch eine Credit Card. Die Karte ist vielmehr eine Charge Kreditkarte. Bis auf die fehlende Teilzahlungsfunktion gibt es keine Unterschiede zu einer „echten“ Kreditkarte.

Wird man bei ausländischen Automaten oder Online jedoch vor die Wahl gestellt, kann man problemlos „Credit Card“ auswählen.

Die DKB-VISA-Card gibt es ausschließlich in Verbindung mit dem Girokonto DKB-Cash. Allerdings ist der vollständige Umzug nicht zwingend nötig – auch eine Nutzung als Zweitkonto ist möglich.

Wem auch das zu viele Umstände macht, muss sich leider nach einer Alternative ohne Girokonto umsehen. Alternativen auf dem Markt der kostenlosen Kreditkarten sind zum Beispiel die Santander 1plus Visa-Card oder die Advanzia MasterCard Gold.

Jahrelang warb die DKB mit dem Slogan „Weltweit kostenloses Bargeld“.

Das bedeutete, neben dem prinzipiellen Verzicht von Bargeldgebühren, eigentlich auch zusätzlich die Rückerstattung von eventuell anfallenden Fremdgebühren der Automatenbetreiber im Ausland.

Seit 01.06.2016 wurde dieser Service allerdings eingestellt. Bargeldgebühren fallen zwar für Aktivkunden nach wie vor nicht an, dafür verzichtet das Unternehmen auf die Rückerstattung von Fremdgebühren, die bei einigen Geldautomaten im Ausland anfallen.

Auch die comdirect hat ihren Service dahingehend eingestellt. Einzige kostenlose Alternative zurzeit: Die Santander 1plus Visa-Card.

Near Field Communication heißt der Dienst, der kontaktlose Zahlungen ermöglicht. Einsatzmöglichkeiten ergeben sich neben dem ÖPNV und Smartphones insbesondere für Kreditkarten.

Sowohl auf allen Giro- als auch Kreditkarten der DKB sind mittlerweile NFC-Sender verbaut. Das entsprechende Zahlungssystem von Visa heißt payWave. Damit sind bis zur einer Summe von 25€ Zahlungen sogar ohne zusätzliche Pin-Eingabe oder Unterschrift möglich.

Obwohl die Akzeptanz von NFC in Deutschland noch relativ gering ist, steigt auch hierzulande die Zahl an möglichen Zahlungsstellen.

Kontaktloses Bezahlen ist in Deutschland zum Beispiel bei Aldi, Lidl, Kaufhof, Saturn oder an zahlreichen Tankstellen möglich.

Das Limit oder der Verfügungsrahmen bezeichnet die Höhe der monatlich zur Verfügung stehenden Geldsumme für Zahlungen mit der Kreditkarte.

Es geht also um den Betrag, der zwischen Einsatz und Rechnungsschluss zinsfrei zur Verfügung steht.

Da es sich bei der DKB-VISA-Card um eine Kreditkarte handelt, die im Guthaben geführt werden kann, ist das Limit zunächst unbegrenzt. Darüber hinaus geht es also lediglich um den Betrag, mit dem „ins Minus“ gegangen werden kann.

Dieser ist bei der DKB am Anfang recht begrenzt und bewegt sich teilweise sogar bei unter 500€. Nach 2-3 Monaten, also wenn die Bank genügend Erfahrungen über das Zahlungsverhalten gesammelt hat, wird der Verfügungsrahmen jedoch in der Regel auf 2-3 Nettomonatsgehälter erhöht.

Durch die Kombination mit dem Girokonto und der Möglichkeit zur Guthabenaufladung haben so auch Studenten und Selbstständige umgehend die Chance, an ein hohes Limit zu kommen.

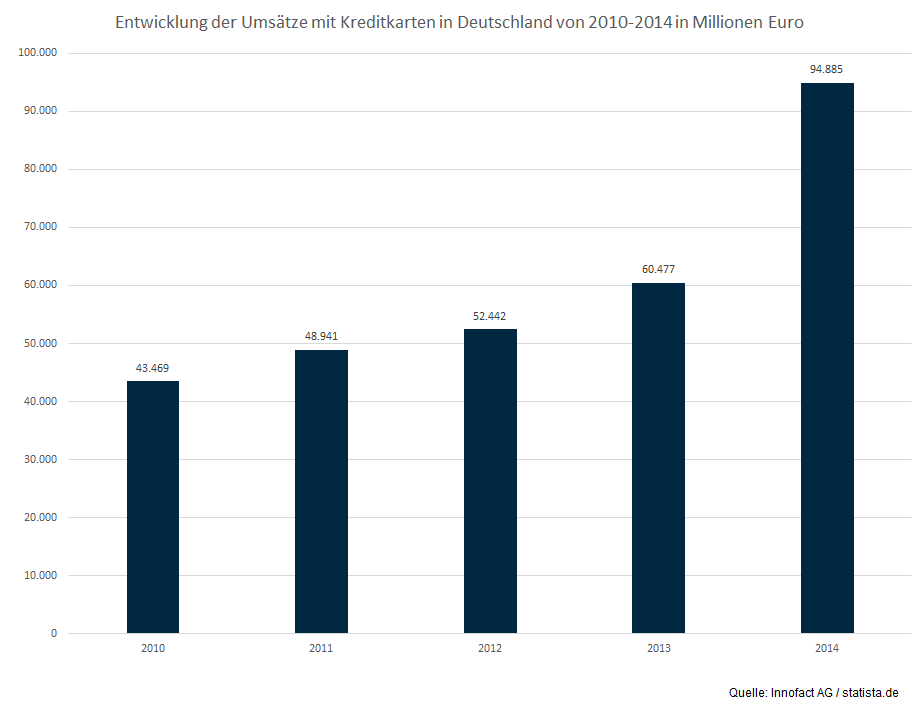

Obwohl sich die Umsätze für den Kreditkarten-Einsatz innerhalb von kurzer Zeit mehr als verdoppelt haben, ist der Einsatz der Kreditkarte in Deutschland nach wie vor recht selten. Nur etwa jeder 20. Einkauf im Einzelhandel wird mit der Kreditkarte gezahlt.

Hierzulande kann man – zumindest bei den etwas größeren Ketten und einer Vielzahl von Hotels und Restaurants – fast überall mit der Kreditkarte zahlen. Lediglich die Akzeptanz bei den kleineren Einzelhändlern ist nach wie vor beschränkt - hier wird die Girocard (EC-Karte) bevorzugt. Dabei gibt es kaum noch Gründe für die Zurückhaltung, seit die EU 2015 die Gebühren für den Zahlungsverkehr gedeckelt hat.

Ob die Girocard weiterhin Nummer 1 für den Bargeldlosen Zahlungsverkehr in Deutschland bleibt, ist nicht zweifelsfrei Vorauszusagen. Fakt ist: Der Kreditkarte steht hierzulande noch ein weiter Weg bevor, wenn sie die Stellung einnehmen möchte, die sie in den USA bereits hat:

Dort ist die Kreditkarte eindeutig auf Platz 1 der Zahlungsmittel. Die Umsätze bewegen sich dementsprechend im Bereich von mehreren Billionen US-Dollar. In Deutschland kratzen die Umsätze im Jahr 2014 mit der Kreditkarte dagegen "nur" an der 100-Milliarden-Marke.

Auf der Suche nach der besten Kreditkarte sind besonders die anfallenden Kosten für den Karteneinsatz relevant. Bei der DKB-VISA-Card handelt es sich um eine der wenigen Karten auf dem Markt, die komplett kostenlos eingesetzt werden kann.

„Kostenlos“ oder „gebührenfrei“ heißt zunächst lediglich, dass auf die Erhebung einer Jahresgebühr verzichtet wird. Weiterhin relevant sind unter anderem Auslandseinsatzgebühren für die bargeldlose Zahlung in Fremdwährung („Umtauschgebühren“) und Bargeldgebühren.

Seit Ende 2016 unterscheidet die DKB in Aktivkunden und Gelegenheitsnutzer. Weißt das DKB-Konto einen monatlichen Geldeingang von mindestens 700€ auf, ist die Nutzung der Kreditkarte komplett kostenlos. Das gilt sowohl für die Bargeldabhebung als auch für den Einsatz in Fremdwährung!

Außerdem: Guthabenzins in Höhe von immerhin 0,2% bis 100.000€ (wird monatlich gutgeschrieben!) und günstiger Dispo-Zins von 6,90%, sollte das Geld am Ende des Monats doch einmal knapp werden. Darüber hinaus können DKB-Kunden von zahlreichen Sonderleistungen und vom Cashback-Programm profitieren.

Auch alle diejenigen, die das Angebot lediglich als Zweitkonto nutzen – also weniger als 700€ Geldeingang auf dem DKB-Konto verbuchen – können ein Jahr lang von den günstigen Konditionen profitieren. Danach werden jedoch für die Abhebung von Bargeld (außerhalb der EU) und den Einsatz in Fremdwährung jeweils 1,75% an Gebühren erhoben. Auch die Dispo-Zinsen erhöhen sich nach einem Jahr von 6,90% auf 7,50%.

Jahresgebühren sind sozusagen die „Grundgebühren“, die einige Anbieter für die Kreditkartennutzung erheben. Die Höhe der Jahresgebühren richtet sich in der Regel nach dem Status der Karte und den im Paket enthaltenen Sonderleistungen.

Für Platin-Karten können so unter Umständen schon 800€ im Jahr für die Nutzung fällig sein. Doch auch einige „Basic“- Versionen kosten Geld. Bei der DKB-VISA-Card handelt es sich um eine dauerhaft kostenlose Kreditkarte. Es fallen also auch – anders als bei Teilen der Konkurrenz – keine Gebühren ab dem 2. Jahr der Nutzung an. Das gilt sowohl für Aktivkunden als auch für alle anderen Nutzer.

Nur wenige Anbieter verzichten auf Auslandseinsatzgebühren für den Einsatz der Karte in Fremdwährung (außerhalb des Euro-Raums). Solche Wechselgebühren können bis zu 3% der Summe betragen.

Bei der DKB-VISA-CARD werden keine Auslandseinsatzgebühren erhoben. Das gilt allerdings nur für Aktivkunden – alle anderen bezahlen 1,75% nach dem 1. Jahr der Nutzung. Wer eine kostenlose Kreditkarte für den Auslandseinsatz ohne Girokonto sucht, sollte sich die Angebote Advanzia MasterCard Gold oder die Santander 1plus Visa-Card genauer ansehen.

Obwohl die DKB Fremdgebühren seit dem 01.06.2016 nicht mehr erstattet, ist die Versorgung mit Bargeld prinzipiell weiterhin weltweit kostenlos möglich.

Seit dem 01.12.2016 gibt es jedoch eine weitere Einschränkung zu beachten: So entfällt (ab dem 2. Jahr) der kostenlose Bargeldbezug für alle, die weniger als 700€ monatlichen Geldeingang auf dem DKB-Konto verbuchen können. Außerhalb der EU werden dann 1,75% Gebühren fällig. Außerdem sind Abhebungen für alle Nutzer seither erst ab einer Mindestsumme von 50€ kostenlos möglich. Am Bargeldlimit von 1000€ am Tag hat sich jedoch nichts geändert.

Für die Abhebung sollte man wie üblich Ausschau nach Automaten ohne „ATM-Fees“ halten, denn ansonsten können zusätzliche Kosten entstehen, die unabhängig der kreditkartenausgebenden Bank entstehen. Eine Rückerstattung dieser zusätzlichen Gebühren bietet momentan lediglich die Santander 1plus Visa-Card.

Achtung: Bei Bargeldabhebungen werden pauschal 1,75% Auslandseinsatz-Gebühren abgerechnet. Dieser werden doch für alle Test- (im 1. Jahr) und Aktivkunden spätestens zum Anfang des Folgemonats rückerstattet.

Sollte das Geld am Ende des Monats schon einmal knapp werden, oder kurzfristig eine größere Ausgabe anstehen, wird plötzlich der Dispo-Zins relevant.

Gute Nachricht für alle DKB-Aktivkunden: Der Dispo- bzw. Überziehungszins der Karte bewegt sich bei fairen 6,90%. Damit ist die DKB aktuell der günstigste Anbieter auf dem Markt. Wer weniger als 700€ Geldeingang auf dem Konto hat, bezahlt nach einem Jahr leicht höhere Dispo-Zinsen von 7,50%.

Für alle, die ihr Limit jedoch eh nie überreizen und auch auf dem Girokonto stets im Plus unterwegs sind, ist der Dispo bei der Suche nach der individuell besten Kreditkarte jedoch weniger relevant.

Als eine der wenigen Kreditkarten auf dem deutschen Markt bekommt man bei der DKB-VISA-Card Zinsen auf das auf der Karte vorhandene Guthaben.

Die Zinsen von 0,2% bis 100.000€ sind zwar nicht weltbewegend, im Vergleich zum aktuellen Zinsniveau und hinsichtlich der allgemein niedrigen Zinsen auch auf Tagesgeldkonten durchaus ein Argument für die DKB Visa-Card.

Die Zinsen werden zudem monatlich gutgeschrieben. Allerdings sollte beachtet werden, dass die Aufladung der Karte nur durch Überweisung vom Referenzkonto (DKB-Cash) möglich ist. Die Möglichkeit einer Überweisung von einem Fremdkonto direkt auf die Kreditkarte besteht nicht.

Für den Einsatz von Kreditkarten gibt es je nach Anbieter festgesetzte Monats- und Tageslimits. Diese entscheiden darüber, wie hoch die Summen für den bargeldlosen Zahlungseinsatz und die Versorgung mit Bargeld am Geldautomaten sein dürfen.

Bei der Kartenzahlung mit der DKB-Visa-Card steht dabei stets der komplette Verfügungsrahmen (Guthaben + Limit) zur Verfügung. Für die Versorgung mit Bargeld gibt es ein Limit von 1000€ – sowohl im In- als auch im Ausland.

Das ist zum Beispiel für die Sicherheit ein relevantes Merkmal: Denn sollte die Karte entwendet werden, ist der Missbrauch nur im begrenztem Maße möglich. Nicht zuletzt aufgrund der Kritik von Kunden hat die DKB das Limit im Ausland von 10.000€ auf 1.000€ pro Tag herabgesetzt.

Eine der größeren Änderungen der letzten Konditionsanpassung: Kostenloses Bargeld am Automaten gibt es erst ab einer Summe von mindestens 50€. Unter diesem Betrag ist es nicht möglich, Bargeld mit der Kreditkarte abzuheben.

Die Modalitäten bei der Kreditkarten-Abrechnung entscheiden über die Dauer des zinsfreien Zahlungsziels, das mithilfe der Kreditkarte monatlich genutzt werden kann.

Bei der DKB-VISA-Card erfolgt die Abrechnung monatlich. Je nach Wochentag stets zwischen dem 20.-22. eines Monats. Der Betrag wird dann automatisch vom Girokonto abgebucht. Das zinsfreie Zahlungsziel beträgt demzufolge maximal 4 Wochen.

Überweisungen mit der Kreditkarte sind in der Regel nicht möglich. Allerdings ist zumindest die Rücküberweisung von Guthaben auf das Referenzkonto üblicherweise kostenlos.

Aufgrund der Kombination von Girokonto (DKB-Cash) und Kreditkarte (DKB-VISA-Card) ist eine Überweisung mit der Kreditkarte ohnehin irrelevant. Interessant wird es nur bei der Aufladung von Guthaben: Denn das ist nur vom Referenzkonto möglich. Eine Überweisung direkt auf die Kreditkarte (von einem Fremdkonto) ist nicht vorgesehen.

Die Tochterbank der Bayern LB mit Sitz in Berlin hat ihren Kundenstamm innerhalb der letzten Jahre stetig weiter ausgebaut. Mittlerweile kann die Direktbank auf über 3 Millionen Privatkunden zurückgreifen. Demgegenüber stehen nur knapp dreitausend Mitarbeiter.

Möglich macht das der komplette Verzicht auf ein deutschlandweites Filial- und Automaten-Netzwerk. Kostenloses Abheben von Bargeld ist mit DKB-VISA-Card trotzdem deutschlandweit möglich.

Mittlerweile ist die DKB die zweitgrößte Direktbank Deutschlands

Die DKB vertreibt neben der DKB-VISA-Card direkt lediglich eine Studenten-Version zu gleichen Konditionen. Darüber hinaus hat das Unternehmen jedoch mehrere Co-Branding-Partner.

Beim Co-Branding werden Kreditkarten von entsprechenden Partnerunternehmen vertrieben. Obwohl das Banken-Logo auf den entsprechenden Kreditkarten fehlt und durch das Logo des jeweiligen Partners ersetzt wurde, bleibt Kredit- und Kartengeber stets die jeweilige Bank.

Die Bandbreite der DKB ist in diesem Bereich überraschend umfangreich: Das Unternehmen hat Kooperationen mit der Lufthansa (Miles & More Kreditkarten), BMW (BMW Credit Card), Mini (Mini Credit Card), Porsche (Porsche Card S) und der Hotelkette Hilton (Hilton HHonors Credit Card).

Alle Karten haben individuelle Besonderheiten, Merkmale und Bonusprogramme mit an Bord. Auch in der Gebührenstruktur unterscheiden sich die Produkte teilweise erheblich von der DKB-VISA-Card.

Die Jahresgebühren können mit den entsprechenden Karten z.B. auf weit über 100€ steigen. Dafür sind bei jedem Angebot entsprechende Bonusleistungen wie Reiseversicherungen oder Meilenprogramme inbegriffen, die weit über das Angebot der DKB-VISA-CARD hinausgehen.

Die DKB-Student-Card bietet prinzipiell die gleichen Konditionen wie die DKB-VISA-Card. Zusätzlich gilt die Karte jedoch gleichzeitig als international anerkannter Studentenausweis.

Wer als Vollzeitstudent beschäftigt ist, hat die Möglichkeit anstatt der DKB-VISA-Card die DKB-Student-Card ergänzend zum Girokonto zu beantragen.

Die Karte wird dadurch gleichzeitig zum international anerkannten Studentenausweises ISIC, der stattdessen 15€ im Jahr kosten würden. Mit dem Ausweis kann man dann in über 125 Ländern von Vergünstigungen für Studenten profitieren.

Alle Informationen zu den speziellen Angeboten von ISIC gibt es hier.

Das Lufthansa-Tochterunternehmen Miles & More bietet mit aktuell über 29 Millionen Teilnehmern das größte Flugmeilen- und Vielfliegerprogramm Europas.

Wer bei Flügen und beim Einkaufen automatisch punkten möchte, sollte sich für eine Kreditkarte aus dem Miles & More Portfolio entscheiden. Im Angebot befinden sich momentan Miles & More Blue, Gold, Frequent Traveller, Senator und HON Circle Card jeweils als Standard- (World) bzw. Premium- (World Plus) oder Business-Modell.

Je nach Status und Bonusprogramm gibt es die Karten bereits ab 55€ Jahresgebühren. Hinter den Miles & More Kreditkarten steht die DKB. So sind auch einige Gebühren und Konditionen (z.B. der Guthabenszins) angepasst. Große Unterschiede gibt es jedoch bei den Bargeld- und Auslandseinsatzgebühren.

Die Porsche Card S bietet kostenlose Reiseversicherungen, Mietwagenvorteile, vergünstigte Porsche-Leistungen und Teilnahme am Miles & More Vielfliegerprogramm.

Für die schicke Plastikkarte mit dem Porsche-Logo werden jedoch Jahresgebühren in Höhe von 215€ fällig. Auch die sonstige Nutzung ist nicht wirklich günstig: Bargeldabheben kostet 2%, mindestens jedoch 5€. In Fremdwährung kommen zusätzlich 1,75% Auslandseinsatzgebühren obendrauf.

Dafür bietet die MasterCard von Porsche einige Vergünstigungen – besonders interessant sind dabei Mietwagen-Vollkasko, Auslandsreise-Krankenversicherung sowie eine Reiserücktrittversicherungen. Besonders Vielflieger und alle, die hohe Umsätze mit der Karte machen, können zudem vom Miles & More Punkteprogramm profitieren.

Auch BMW ist Co-Branding-Partner der DKB. Die BMW Credit Cards gibt es in den Ausführungen Classic und Premium. Zusätzlich gibt es einen kostenlosen Schutzbrief sowie und Teilnahme am Caresharing-Programm Drive Now.

Die Jahresgebühren der Karten sind dabei monatlich zu entrichten: Für die Classic Variante werden 3,25€ im Monat (39€ pro Jahr) erhoben, die Premium-Karte kostet satte 8,25€ im Monat (99€ pro Jahr). Das Abheben von Bargeld kostet mindestens 2% (5€), der Einsatz in Fremdwährung schlägt mit 1,75% zu Buche.

Dafür kann man unter anderem das Kartendesign frei wählen. Bei der Premium-Variante sind entsprechend noch eine Reifenservice Gutschrift (bis zu 35€), eine Verkehrsrechtsschutz sowie eine Reise-Assistance im Paket enthalten. Durch beide Karten kann man zudem die Anmeldegebühr bei DriveNow sparen.

Sollten die angebotenen Leistungen nicht ausreichen, kann man auf Wunsch verschiedene Pakete individuell buchen: Für zusätzliche 1,95€ im Monat ist das „Shopping-Paket“ buchbar. Enthalten sind dann Einkaufsversicherung, Garantieverlängerung sowie Preisgarantie und Warenrückgabe-Unterstütung.

Auch für den Autohersteller MINI bietet die DKB eine Co-Branding Kreditkarte an. Die MINI Credit Card kann man dabei individuell nach eigenen Wünschen und Anforderungen konfigurieren.

Wählen kann man zunächst zwischen der Basic-Version für 3,25€ im Monat (39€ pro Jahr) und der MINI Credit Card Special für 8,25€ im Monat (99€ pro Jahr). Beide Karten beinhalten z.B. einen kostenlosen Schutzbrief für das Fahrzeug und ermöglichen die kostenlose Anmeldung beim Carsharing-Programm DriveNow.

Die Premium-Variante ermöglicht zudem die Auswahl aus 4 unterschiedlichen Karten-Designs (anstatt 2 bei der Basic Card) sowie Verkehrsrechtschutz, Reise-Assistance und eine Reifenservice-Gutschrift in Höhe von bis zu 35€.

Die sonstigen Gebühren für den Einsatz der Karte orientieren sich leider nicht an der DKB-VISA-CARD: Bargeld-Abhebungen am Automaten kosten 2%, mindestens jedoch 5€ an Gebühren. Für den Einsatz der Karte in Fremdwährung kommen 1,75% obendrauf.

Auf Wunsch kann man die MINI Credit Cards mit Zusatzpaketen ausstatten: So gibt es z.B. für 4,30€ zusätzlich im Monat das Reise-Paket mit verschiedenen Reise-Versicherungen oder für 1,95€ im Monat das Shopping-Paket, u.a. mit Garantieverlängerung.

Das Co-Branding-Angebot der Hotelkette Hilton vertreibt die DKB sowohl mit als auch ohne Girokonto. Außerdem kann man bei der Hilton HHonors Credit Card optional ein zusätzliches Versicherungspaket buchen.

Ohne Paket kostet die Karte 48€ im Jahr, bei Bedarf kommen für das Versicherungspaket weitere 25€ im Jahr obendrauf (insgesamt 73€ p.a.). Im Versicherungspaket ist dann eine Auslandsreisekrankenversicherung, Mietwagenvollkasko, Reise-Assistance sowie Reise-Rücktrittskosten-Versicherung enthalten.

Außerdem kann man mit der Karte zahlreiche Vorteile bei der Hotelbuchung genießen. Zusätzlich nimmt man automatisch am Punkteprogramm Hilton HHonors teil – hierbei entspricht jeder umgesetzte Euro einem Bonus-Punkt. Für Flüge, Übernachtungen und bei diversen Partnern gibt es zudem Bonuspunkte.

Die sonstigen Kosten für die Karte variieren – je nachdem, ob man gleichzeitig ein DKB-Cash Girokonto beantragt hat oder nicht. Ist man Kunde bei der DKB ist die Abhebung von Bargeld mit der Hilton HHonors Credit Card kostenlos. Die Auslandseinsatzgebühren betragen allerdings 1,95%.

Obwohl bei der DKB-VISA-Card keine umfassenden Zusatzleistungen (zum Beispiel Reiseversicherungen) im Paket enthalten sind, kann sich das Bonusprogramm durchaus sehen lassen.

Bisher wurde bei jedem Einsatz der Kreditkarte (bei jedem Euro Umsatz) DKB-Punkte gesammelt. Die angehäuften Punkte konnten dann anschließend in Wertgutscheine, Event-Tickets oder Sachprämien umgetauscht werden. Seit dem 01.12.2016 ist der DKB-Club leider nicht mehr verfügbar.

Dafür besteht für Aktivkunden die Möglichkeit mithilfe von Online-Cashback (bis zu 15% bei Amazon, Otto, Expedia.de, etc.) oder City-Cashback (10% bei vielen Restaurants und Einzelhändlern in über 50 Städten) bares Geld zu sparen.

Aufgrund des umfassenden Sponsor-Programms der DKB besteht zudem von Zeit zu Zeit die Chance, mithilfe der DKB VISA-Card kostenlosen Zutritt zu verschiedenen Sportveranstaltungen (Handball-Bundesliga, Spielen von Alba Berlin, 1. FFC Turbine Potsdam, etc.) zu bekommen.

Achtung: Die Vorteile gibt es (nach Ablauf des Probejahrs) ausschließlich für Aktivkunden. Um zu den Aktivkunden zu gehören, müssen mindestens mindestens 700€ an Geldeingängen auf dem Girokonto eingehen.

Bisher wurden allen Mitgliedern des DKB-Clubs für jeden Euro Umsatz mit der DKB VISA-Card automatisch ein DKB-Punkt auf dem Konto gutgeschrieben.

Allerding ist der DKB-Club seit dem 01.12.2016 Geschichte. Bereits gesammelte Punkte können für eine gewisse Zeit weiterhin in Prämien umgetauscht werden, danach verfallen diese für immer.

Die Kundenwerbung ist jedoch auch ohne den DKB-Club weiterhin möglich. Eine Prämie gibt es nach wie vor – diese wird künftig jedoch direkt ausgezahlt und nicht in Punkten vergütet.

Bares Geld winken DKB-Kunden, wenn Online über die Seite eingekauft wird (Online-Cashback) oder in über 50 deutschen Städten beim Einkauf im Einzahlhandel oder Restaurants (City-Cashback).

Um vom Online-Cashback von bis zu 15% in mehr als 400 Online-Shops (z.B. Otto, Amazon, Zalando oder Expedia.de) zu profitieren, muss man sich zunächst im DKB-Club einloggen. Danach wird die entsprechende Shop ausgewählt und das Cashback wird automatisch erfasst und direkt auf dem DKB-Konto gutgeschrieben.

Für das Geld-Sparen im Einzelhandel oder in Restaurants hat DKB das City-Cashback System ins Leben gerufen. Hier kann in über 50 Städten in über 10.000 Shops, Restaurants und Cafés von einem Rabatt in Höhe von 10% oder kostenlosen Extras profitiert werden.

Allerdings funktioniert das Cashback-Programm lediglich für Aktivkunden. Alle anderen können nach einem Jahr der kostenlosen „Probezeit“ leider nicht mehr vom Cashback-Programm profitieren.

Die DKB verfügt über ein umfassendes Sponsoring-Programm im Sportbereich. Von Zeit zu Zeit werden daher aktionsbedingt bestimmte Kontingente für den kostenlosen Eintritt zu bestimmten Events vom Unternehmen zur Verfügung gestellt.

Besonders in Berlin ist die DKB aktiv: Die Bank unterstützt zum Beispiel Hertha BSC, Alba Berlin, die Eisbären, Füchse Berlin und die Berlin Recycling Volleys. Zudem ist die DKB Hauptsponsor der Handball Bundesliga der Herren und der Frauenfußballmannschaft 1. FFC Turbine Potsdam.

Bei einigen ausgewählten Events kann dann (begrenzt) die DKB Visa-Card als kostenlose Eintrittskarte eingesetzt werden. Über die jeweiligen Aktionen wird auf der Seite des DKB-Clubs informiert.

Einige Kreditkarten-Anbieter haben kostenlose Reiseversicherungen im Angebot. Als Faustregel gilt: Je höher die Jahresgebühr desto größer der enthaltene Umfang an Versicherungsleistungen.

Da es sich bei der DKB Visa-Card um eine kostenlose Kreditkarte handelt, werden erwartungsgemäß keine zusätzlichen (Reise-)Versicherungen angeboten. Einzig die Advanzia MasterCard Gold macht hier eine Ausnahme.

Allerdings sind entsprechende Versicherungen häufig unzureichend und mit überdurchschnittlich vielen Ausnahmen versehen. Wer wirklich Wert auf Reiseversicherungen legt, sollte sich also lieber gesondert absichern.

Die Anschaffung einer Kreditkarte lohnt sich insbesondere für den Einsatz im Ausland. Denn in vielen Ländern werden Girokarten (EC-Karten) nach wie vor nicht akzeptiert oder es fallen hohe Gebühren an.

Besonderheiten gibt es bei der DKB jedoch bereits beim Einsatz in Deutschland: So sollte für das Abheben von (kostenlosem) Bargeld stets die Kreditkarte genutzt werden. Wird mit der Girocard (EC-Karte) Bargeld abgehoben, werden auch in Deutschland bis zu 10€ fällig.

Für das Ausland sind zudem Auslandseinsatz- und Bargeldgebühren relevant. Hier kommt es darauf an, ob man sich noch innerhalb oder außerhalb des Euro-Raums befindet und ob es im jeweiligen Land üblich ist, gesonderte ATM-Fees zu erheben.

Außerdem ist es seit dem 1. Dezember 2016 entscheidend, ob man das DKB-Konto aktiv (relevant: mind. 700€ Geldeingang im Monat) oder das Angebot nur als Zweitkonto nutzt. Aktivkunden können weiterhin kostenlos weltweit Bargeld abheben, darüber hinaus ist nun auch der Einsatz in Fremdwährung wird kostenlos.

Alle anderen zahlen ab dem 2. Jahr der Nutzung 1,75% für den Einsatz in Fremdwährung. Das gilt dann auch für die Bargeldabhebung.

Die DKB betreibt in Deutschland kein eigenes Filial- und Geldautomaten-System. Darüber hinaus gehört das Unternehmen keinem der gängigen Automaten-Gruppen (Cashgroup, Cashpool) an.

Dadurch ist das Abheben von Bargeld mit der EC-/Girocard der DKB immer mit Kosten verbunden. Erhebt der Betreiber keine eigenen Fremdgebühren, werden hier mindestens 10€ pro Abhebung fällig.

Die Girocard sollte also nur als Ergänzung für das bargeldlose Zahlen in allen Geschäften eingesetzt werden, die unter Umständen keine Kreditkarten-Zahlung akzeptieren. Für das Abheben von Bargeld sollte jedoch stets die Kreditkarte benutzt werden.

Innerhalb des Euro-Raums – also in allen Ländern, die den Euro als offizielle Landeswährung führen – fallen in der Regel keine weiteren Kosten für die Kartenzahlung oder die Abhebung von Bargeld an.

Das liegt daran, dass entsprechend keine „Umrechnungskosten“ in eine andere Währung entstehen. Es muss also lediglich auf gesondert aufgeführte ATM-Fees der ausländischen Automatenbetreiber geachtet werden.

Für europäische Länder, die nicht Teil der Währungsunion sind, gilt: Auslandseinsatzgebühren und Bargeldgebühren beachten.

Jede Zahlung in Fremdwährung – selbst innerhalb Europas – kostet normalerweise Auslandseinsatzgebühren (z.B. in England oder der Schweiz) bei Zahlung mit der Kreditkarte. Auch für die Abhebung von Bargeld fallen diese Gebühren dann in der Regel zusätzlich an.

Seit dem 01.12.2016 verzichtet die DKB auf das Erheben von Auslandseinsatzgebühren. Aktive Nutzer (ab 700€ Einkommen pro Monat) können somit dauerhaft die bisherigen Gebühren in Höhe von 1,75% sparen.

Alle anderen müssen nach einem Jahr der gebührenfreien Nutzung im Ausland weiterhin 1,75% bei Fremdwährungseinsatz zahlen. Ausgenommen sind hier jedoch die Länder innerhalb der EU mit Fremdwährung – hier sind Zahlungen kostenfrei!

Für Zahlungen weltweit gelten meist die gleichen Bedingungen wie innerhalb von Ländern Europas, bei denen eine andere Währung als der Euro eingesetzt wird.

Allerdings werden bei der DKB-VISA-CARD erst bei Zahlungen und Bargeldabhebungen außerhalb der EU Gebühren fällig. Das Bezahlen und Abheben von Bargeld z.B. in Schweden bleibt kostenlos, obwohl Schweden nicht zr Währungsunion gehört.

Allerdings sollte man trotzdem darauf achten, an Automaten ohne ATM-Fees abzuheben. Das sind Gebühren, die bei einige Automatenbetreiber im Ausland erheben.

Besonders relevant sind solche Fremdgebühren zum Beispiel in Thailand (meist 200Baht=5€) oder in den USA. Hier erheben die ansässigen Automatenbetreiber meist zwischen $3-$6 pro Abhebung.

Wer häufig in solchen Ländern unterwegs ist, in denen ATM-Fees erhoben werden, sollte womöglich alternativ ein Auge auf die Santander 1plus Visa-Card werfen: Hier werden etwaige Fremdgebühren nach wie vor zurückerstattet.

Wer auf der Suche nach einem neuen Girokonto ist und den Konto-Umzug nicht scheut, sollte auf jeden Fall die Kombination aus kostenlosem Girokonto (DKB-Cash) und kostenloser Kreditkarte (DKB-VISA-Card) in Betracht ziehen. Für aktive Nutzer ist die DKB-VISA-CARD besonders attraktiv!

Die Plastikkarte sieht schick aus, kommt mit moderner Technik (NFC) daher und ist auch nach Beendigung des Service zur Kostenrückerstattung von Fremdgebühren sehr attraktiv: 0€ Jahresgebühr und kostenlose Bargeldabhebung weltweit sowie gebührenfreier Auslandseinsatz für Aktivkunden können sich durchaus sehen lassen.

Wer hofft, bei der DKB lediglich die passende Kreditkarte beantragen zu können, ist an der falschen Adresse. Die DKB-VISA-Card gibt es einzig und allein in Verbindung mit dem Girokonto DKB-Cash. Wer mit einem geringen Limit allerdings kein Problem hat, kann das Konto auch als Zweitkonto führen – eine Pflicht zur Nutzung als Gehaltskonto besteht nicht.

Kreditkarten mit vernünftigem Limit gibt es für Studenten und Selbstständige ohne regelmäßiges Einkommen kaum. Hier kann die DKB-VISA-Card durchaus eine Lösung sein, denn durch die Möglichkeit zur Guthaben-Aufladung wird der eigentliche Verfügungsrahmen der Karte fast irrelevant.

"Kostenlos" oder "gebührenfrei" heißt nicht etwa, dass wirklich nie Kosten für die Nutzung anfallen. Es bedeutet lediglich, dass keine Jahresgebühren (Grundgebühren) für die Kartennutzung anfallen. Diese ist bei der DKB-VISA-Card dauerhaft kostenlos und erhöht sich auch nicht etwa nach dem 1. Jahr (wie zum Beispiel bei der Amazon Kreditkarte).

Für Zahlungen außerhalb der EU wurden bisher 1,75% Auslandseinsatzgebühren erhoben. Seit dem 01.12.2016 entfällt jedoch auch dieser Posten – wer monatlich Geldeingänge von mindestens 700€ auf dem DKB-Konto verbuchen kann, gilt als Aktivkunde und kann die Karte weltweit kostenlos einsetzen. Alle anderen bezahlen nach einem Jahr die üblichen 1,75%.

Der Werbe-Slogan ist von der Website verschwunden, seit die Bank die Rückerstattung von Fremdgebühren ab dem 01.06.2016 gestrichen hat. Das macht die Karte jedoch nicht automatisch schlecht – lediglich die Santander 1plus Visa-Card bietet nach wie vor einen solchen Service. Aktivkunden können weiterhin unbegrenzt kostenlos Bargeldabheben.

In Zeiten von Niedrigzins erscheint ein Guthabenzins auf der Kreditkarte fast schon utopisch. Bis zu einer Summe von 100.000€ zahlt die DKB 0,2% Zinsen auf das auf der Karte befindliche Guthaben. Im Vergleich zu aktuellen Zinssätzen auf Tagesgeldkonten durchaus erwähnenswert! Allerdings muss für die Überweisung auf die Kreditkarte stets der "Umweg" über das Girokonto genommen werden.

Das Bonusprogramm der DKB-VISA-Card punktet nicht mit kostenlosen Versicherungen oder Tankrabatten sondern mit Online- sowie City-Cashback von bis zu 15%. Von Zeit zu Zeit können Aktivkunden zudem von gratis Tickets für Sportveranstaltungen, Kino oder Kulturevents profitieren.

Die DKB gilt als Vorreiter auf dem Gebiet des modernen Zahlungsverkehrs. So werden schon seit einiger Zeit sowohl die Giro- als auch die Kreditkarten mit modernem NFC-Chips (Visa payWave) ausgestattet. Zusätzlich gibt es eine Kooperation mit PayPal, die Möglichkeit zur Kontoeröffnung via Video-Ident, modernes pushTan-Verfahren, DKB-App und vollautomatischen Kontowechsel mit FinReach.

Wer ab und an mal Ende des Monats am "roten Minus" kratzt, muss sich bei der DKB keine Sorgen machen: Mit aktuell 6,90% Dispo-Zinsen ist man Klassenprimus auf dem deutschen Markt. Allerdings sollte man sich (besonders bei der Abbuchung der Kreditkartenabrechnung) nicht allzu häufig ins Minus wagen, um einer Kündigung zu entgehen.

Insgesamt bleibt die DKB-VISA-Card – trotz diverser Konditionsänderungen – eine klare Empfehlung. Sowohl die Kreditkarte als auch das Girokonto sind durchweg für alle Bevölkerungsgruppen (auch Studenten und Selbstständige!) und Einsatzmöglichkeiten zu gebrauchen. Im Vergleich zur Konkurrenz sind die Gebühren und Konditionen besonders für Aktivkunden attraktiv.

Wer allerdings nach wie vor von der Kostenrückerstattung bei eventuell anfallenden ATM-Fees profitieren will, kommt um die Santander 1plus Visa-Card nicht herum. Hier wird dieser Service (noch) umstandslos angeboten. Allerdings gibt es die Karte nur für Arbeitnehmer mit regelmäßigem Einkommen und einem relativ kleinem Bargeld-Limit von täglich 300€.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.