Es gibt viele Gründe, warum Verbraucher die Finanzierungen von Autos über einen Kredit abwickeln, welcher zweckgebunden ist. Der effektive Zinssatz bei einem Autokredit ist für private Nutzer besonders gering.

Bei den Anschaffungen von Fahrzeugen erhält der Interessent zudem schnellstmöglich ein individuelles Angebot vom jeweiligen Institut zusammengestellt. Somit kann der Kauf eines Pkws auf dem Automarkt schnell und mit der richtigen Finanzierung erfolgen.

Durch die Nutzung eines Autos ist der Kreditnehmer außerdem unabhängig und kann somit von zahlreichen Vorteilen profitieren.

Ob sich Interessenten für den klassischen Autokredit oder einen privat vergebenen Kredit entscheiden hängt von den Konditionen ab, welche sehr stark abweichen können.

Meist gewähren Privatkredite günstigere Zinssätze und hierdurch können geringere Kreditkosten berechnet werden. Somit sollte ein Kreditvergleich immer zu überlegen sein, um größere Geldbeträge sparen zu können.

Vergleiche können durch einen vor Ort ansässigen Berater oder einen Rechner, welcher im Internet anzutreffen ist, durchgeführt werden. Auch zum Abschluss einer Kfz-Versicherung kann ein Vergleichsrechner im Internet die benötigte Hilfe bieten.

Wird ein Neuwagen nicht wie gewohnt von Händlern erworben, gibt es zahlreiche Nachteile, welche hierdurch auftreten.

Der Autokäufer kann keine günstige Händlerfinanzierung oder eine andere Aktion wie den Barzahlerrabatt in Anspruch nehmen. Auch die Garantie, welche durch den Kauf eines Neuwagen an Käufer wie Firmenkunden gegeben wird, ist bei einem Privatkauf nicht gegeben.

Grundsätzlich kann ein Autokauf von privat nur durch Barzahler getätigt werden. Eine Finanzierung in Raten oder andere Besonderheiten sind somit nicht durchführbar.

Die Preise für einen gebrauchten Wagen, welcher privat angeboten wird, sind meist viel günstiger als der klassische Erwerb bei einem Händler.

Ein gebrauchtes Fahrzeug birgt jedoch immer ein gewisses Risiko Mängel zu besitzten, welche sich später zur Falle entwickeln und somit den günstigeren Kauf zu einer Fehlentscheidung entwickeln lassen. Am häufigsten sind die sogenannten Verschleißmängel, welche durch die Nutzung des Fahrzeugs über einen längeren Zeitraum anfallen. Werden diese nach dem Autokauf entdeckt, obwohl der Käufer nicht auf diese aufmerksam gemacht wurde, trägt das Risiko einzig und alleine der neue Autobesitzer.

Bei arglistig verschwiegenen Mängeln wie zum Beispiel Fahrzeugeigenschaften haftet der Verkäufer. Um einen guten Kaufpreis auszuhandeln, sollten deshalb immer das Risiko der Abnutzung des Fahrzeugs und eventuelle Reparaturen an diesem berücksichtigt werden. Während des Autokaufs ist es zu empfehlen eine weitere Person mitzubringen, welche im Zweifelsfall als Zeuge fungieren kann.

Nutzer, welche gerne mit Motorrädern oder Wohnmobilen unterwegs sind, können diese durch Barzahlungsrabatte erwerben.

Damit diese speziell angebotenen Rabatte genutzt werden können, ist oftmals ein Kredit für das jeweilige Fahrzeug nötig. Aufgrund verschiedener Anbieter gibt es auch hier größere Schwankungen in den Autokreditangeboten bzw. den effektiven Jahreszinsen.

Diese fallen im Vergleich zum für diesen Zweck nicht ideal ausfallenden klassischen Kredit jedoch deutlich günstiger aus. Es bedeutet demnach, dass höhere Kreditausgaben vermieden werden.

Für Unternehmen, welche einen Wunschbetrag für den Kauf von entsprechenden Betriebsmitteln benötigen, gibt es einen passenden Kredit, welcher den Erwerb von Waren, Rohstoffen sowie Vorräten ermöglicht. So auch die Anschaffung von LKWs oder Sprinter.

Klassische Betriebsmittel beinhalten beispielsweise Autozubehör wie Reifen oder weitere Gegenstände, welche nicht als Verbrauchsstoffe gewertet werden. Durch den Kauf von neuen Betriebsmitteln wie einem Automotor können zudem Kosten eingespart werden.

Im Fall des Autofahrers kann sich dies besonders im Spritverbrauch niederschlagen und somit zum Spritsparen führen, was wiederum zur dauerhaften Kostensenkung führt.

Kreditverträge, welche bereits bestehen, können anschließend durch eine Anschlussfinanzierung bzw. eine Umschuldung geschickt abgelöst werden.

Einen bestehenden Kredit abzulösen empfiehlt sich dann, wenn das Zinsniveau über die Jahre sinkt und somit ein neuer Abschluss eines Darlehens die Zinsbelastung des Kreditnehmers deutlich reduziert.

Im Internet sowie bei dem Kreditinstitut vor Ort können die sogenannten Umschuldungskredite im Anschluss an ein bereits vorhandenes Darlehen beantragt werden bzw. durch einen Vergleichsrechner genau geprüft werden, ob diese Art der Finanzierung für den Interessenten lohnenswert ist.

Ein Informationsgespräch mit dem Bankinstitut der Wahl sollte auf jeden Fall vorgenommen werden, um somit genau über die Rechte und Pflichten informiert zu sein.

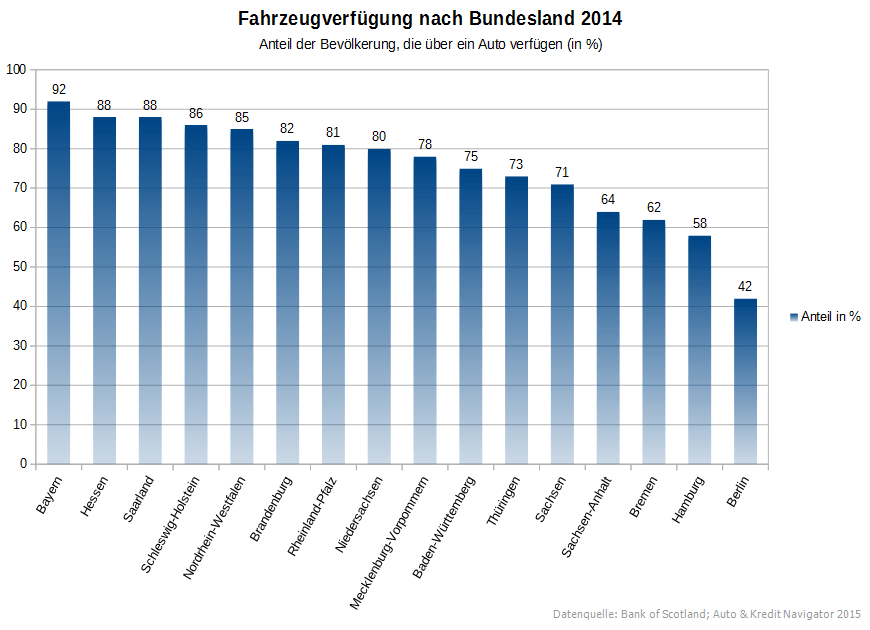

Laut einer repräsentativen Umfrage der Bank of Scotland verfügen über 80% aller Deutschen über ein Auto.

Dabei gibt es ein leichtes Ost-West sowie Nord-Süd Gefälle. Während im Osten „nur“ rund 73 Prozent der Bevölkerung ein Auto besitzen, sind es im Westen 81 Prozent. Vor allem die Berliner senken den Schnitt der Östlichen Bundesländer (42%). In Großstädten greifen sehr viele Menschen auf das gut ausgebaute öffentliche Verkehrssystem zurück.

Selbst mehr als jeder zweite Geringverdiener (Verdienst unter unter 1.000 Euro pro Monat) verfügt über ein Auto (56%). Das zeigt, dass die Nachfrage nach Fahrzeugen eine eher unelastische Nachfrage darstellt und häufig als Grundvoraussetzung für einen Job gilt. Quelle: Bank of Scotland

Um den Wunsch nach einem Pkw nach Wahl erfüllen zu können, gibt es attraktive Kreditarten, welche dem Schuldner von Nutzen sein können und ebenso schnell wie ein Sofortkredit in Anspruch genommen werden können.

Auch klassische Kredite der Ratenkredit bei der Bank oder der Autokredit von privat können in passenden Formen bereitgestellt werden. Außerdem können Informationen zu dem Ballonkredit, der Drei-Wege-Finanzierung und einem Darlehen bei dem Jobcenter den Interessierten erfahren lassen, ob diese Produkte eine gute Option zur Autofinanzierung sind.

Ein Leasing wäre eine weitere Möglichkeit ein Auto im eigenen Haushalt nutzen zu können, ohne allgemeine Risiken wie Werteverfall und technische Neuentwicklung eingehen zu müssen. Deshalb empfiehlt es sich mehrere Angebote zukommen zu lassen und nach individuellen Berechnungen die passende Methode in Anspruch zu nehmen. Bei Unsicherheiten oder Fragen ist es außerdem sinnvoll, sich Rat bei einem Experten zu holen.

Das Mobilitätspaket, welches von verschiedenen Autoherstellern angeboten wird, offeriert dem Nutzer besondere Leistungen wie die Wartung, die Versicherung sowie die Zahlung der Steuern des Pkws zu einem fixen monatlichen Preis.

Wird das Traumauto vom Hersteller bezogen, können Käufer von bestimmten Aktionen oder einem speziellen Angebot beim Schließen des Vertrages profitieren.

Die Käufer beziehen umgehend nach dem Kauf von dem Autohersteller die Option, das ausgewählte Paket käuflich zu erwerben. Es gibt sowohl Basispakete, welche eine passende Versicherung sowie das Zahlen der Steuern beinhalten sowie Paket, die durch inkludierte Serviceleistungen wie die Wartung ergänzt wurden.

Somit weicht das Basispaket stark von der Premiumversion ab. Da das Wort Mobilitätspaket dem Begriff Mobilitätsgarantie ähnelt, sollte dies jedoch nicht miteinander verwechselt werden, da die Mobilitätsgarantie die Möglichkeit widerspiegelt ein anderes Fahrzeug kostenfrei nutzen zu können, falls das zur Verfügung gestellte Verkehrsmittel ausfällt.

Bei speziellen Autobanken kann ein gewählter Kreditbetrag vor Ort oder mittels Online-Antrag eingereicht werden.

Wird ein Online-Kredit gewählt, müssen Interessenten die im Internet bereitgestellten Formulare sowie ein Postident-Coupon ausdrucken, ausfüllen und deren Identität bei der Deutschen Post mithilfe von dem Postident-Verfahren bestätigen. Danach kann das Absenden der unterschriebenen Anträge zu der jeweiligen Bank in die Wege geleitet werden.

Vorteilhaft bei der Nutzung eines Online-Darlehens ist der besonders niedrige Bankzins. Die Rückzahlung erfolgt in Ratenzahlungen, welche individuell an den Kreditnehmer angepasst sind.

Als Alternative zur Bank-Finanzierung gibt mittlerweile die Option Spezialtarife durch einen Privatkredit zu erlangen. Die Konditionen dieses Darlehens werden in persönlichen Gesprächen zwischen dem Schuldner und Gläubiger besprochen, ebenso wie der Kredit zurückgezahlt werden soll.

Wichtig hierbei ist die stetige Verbindung bzw. Kommunikation zwischen beiden Parteien. Vorteilhaft bei dieser Variante der Autofinanzierung ist, dass Privatkredite einen niedrigeren Zinssatz aufweisen und individuellere Rückzahlungsmethoden gewähren. Auch der Gläubiger kann durch einen Autokredit in privater Form höhere Gewinne erzielen als bei der Anlage eines Betrages in einem Kreditinstitut.

Der einzige Nachteil ist, dass der Schuldner den geliehenen Betrag nicht mehr zurückzahlen kann und der Gläubiger somit eine hohe Geldsumme verlieren kann. Private Autokredite findet man meist auf spezifischen Plattformen im Internet oder im Freundes- bzw. Bekanntenkreis.

Die Ballonfinanzierung ist eine günstigere Methode einen Wagen zu erwerben. Bei dem Ballonkredit werden anfänglich im Voraus bestimmte Raten abbezahlt, bis die Schlusszahlung von dem Restwert erfolgt.

Dieser entspricht meist mehr als die Hälfte der Darlehenssumme und wird deshalb als „Ballon“ bezeichnet. Positiv bei dieser Variante der Autofinanzierung ist der geringere effektive Zinssatz, da die Rückzahlung des Kredites schneller erfolgt als bei dem klassischen Autokredit.

Die Drei-Wege-Finanzierung ist eine interessante sowie unabhängige Methode der Autofinanzierung. Der Vorteil dieser Leistung ist die flexible Handhabung des Kredites.

Hier entscheidet der Finanzierungsnehmer, ob im Anschluss an die besondere Leistung ein Fahrzeug behalten wird oder nicht. Das Angebot ist demnach auf den Interessenten zugeschnitten. Im Voraus wird eine bestimmte Zeitspanne festgelegt, innerhalb welcher der Kreditnehmer Ratenzahlungen tätigt.

Am Ende der Laufzeit wird dem Darlehensnehmer angeboten den Restbetrag zu begleichen (Ballonfinanzierung) oder eine Anschlussfinanzierung in Anspruch zu nehmen. Durch individuelles Entscheiden kann somit die Finanzierung auf drei unterschiedlichen Wegen erfolgen.

Ein Leasing wird oftmals der Miete gleichgesetzt. Jedoch unterscheiden sich diese Finanzierungsangebote in einem Punkt vom klassischen Mieten, denn beim Leasing trägt der Leasingnehmer den Gewährleistungsanspruch.

Eine besonders beliebte Option des Leasings ist das Kilometerleasing. Hierbei wird eine maximal gewährte Kilometerleistung an den Kunden angepasst. Wird diese überschritten, muss der Leasingnehmer einen fixen Preis pro zu viel gefahrenem Kilometer mit dem Mietwagen an den Leasinggeber zahlen. Bei dem Restwertleasing gibt es mehr Flexibilität als bei dem Kilometerleasing.

Ausgezeichnet wird diese Art des Leasings durch die Tatsache, dass nach Ende der Laufzeit der zur Verfügung gestellte Mietwagen einen bestimmten Restwert erreichen muss. Es empfiehlt sich deshalb bei der Nutzung dieser Variante Schäden am Wagen durch passende Reparaturmaßnahmen beheben zu lassen, denn der Leasinggeber stellt diese oftmals teuer in Rechnung.

Ein kostenloses Darlehen vom Jobcenter ist für viele Menschen hilfreich, denn hierdurch kann die Lebenshaltung, trotz eines niedrigen Einkommens, gewährleistet werden.

Oftmals benötigen Personen, welche bei dem Jobcenter registriert sind, finanzielle Unterstützung bei beispielsweise einer Rückzahlung für Strom oder die Reparatur von dem eigenen Auto oder der Waschmaschine. Hierbei können Interessierte von kostenlosen Darlehen durch das Center profitieren.

Bei der Autofinanzierung gibt es jedoch Anforderungen, welche zu erfüllen sind, damit das Jobcenter die Kreditvergabe übernimmt. Nach den Angaben der ARGE müssen die Kreditempfänger mindestens 18 Monate Leistungen erhalten. Außerdem muss das Erklären eines plausiblen Grundes erfolgen, damit das Jobcenter den Kredit bewilligt.

Ein gutes Argument für die finanzielle Unterstützung wäre beispielsweise ein neuer Arbeitsplatz, welcher mit den öffentlichen Verkehrsmitteln nur schwer erreicht werden kann.

Mit dem Auto ist der neue Arbeitnehmer somit schneller und zuverlässiger am Ziel. Bei einem Kredit durch die ARGE ist zudem zu beachten, dass dieser maximal 1500 Euro für Fahrzeuge beträgt.

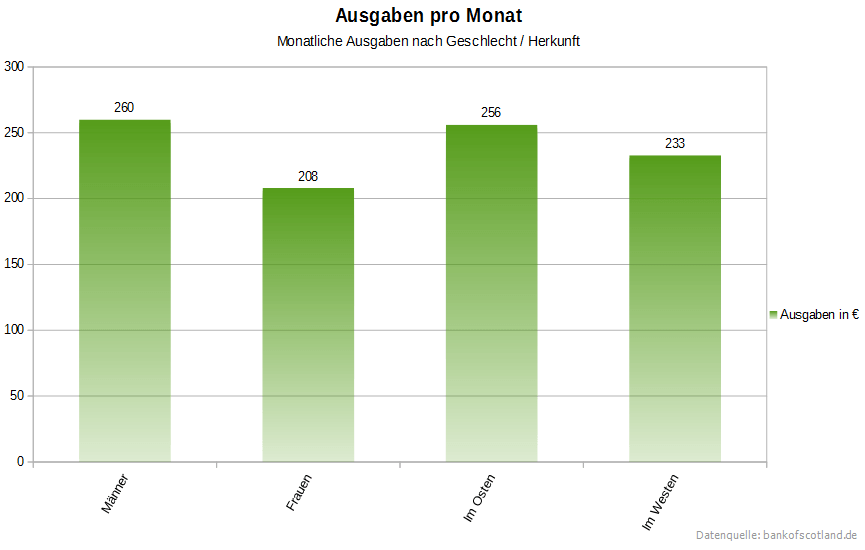

Laut Auto und Kredit Navigator der Bank of Scotland geben Autofahrer im Schnitt 236 Euro pro Monat für ihr geliebtes Auto aus.

Berücksichtigt sind dabei alle laufenden Fahrzeugkosten, wie Steuern, Versicherungen & Co. Vor allem Männer lieben ihr Fahrzeug, und sind bereit mehr auszugeben, als der Durchschnitt.

Zu den Mehrzahlern gehören auch Haushalte mit Kindern. Ihr Durchschnitt liegt bei 262 Euro, während Singles und kinderlose Familien im Schnitt nur 227 Euro ausgeben.

Interessant ist auch, dass viele Menschen bereit sind, andere Konsumgüter zugunsten ihres geliebten Fahrzeugs zu verzichten. Beispielsweise wären 43% der befragten Studienteilnehmer bereit auf Kurzausflüge zu verzichten. Immerhin 27% sogar auf den jährlichen Haupturlaub.

Die ältere Generation ist auch bereit, zugunsten ihres Autos weniger für Feiern auszugeben. Der Fernseher ist vor allem bei der jüngeren Generation ein beliebter Verzichtsgegenstand (19% der 18 bis 29 jährigen).

Autokredite eröffnen die Möglichkeit für eine Person, welche finanziell nicht in der Lage ist einen Autokauf durchzuführen, den Traumwagen zu finanzieren.

Besonders nach dem erfolgreichen Bestehen von dem Führerschein wünschen sich junge Leute ein eigenes Auto. Jedoch ist es oft schwierig für Auszubildende und Studenten einen Kredit zu erhalten, wenn gewisse Eigenschaften wie die Fähigkeit zur Rückzahlung des Darlehens nicht als sicher gelten.

Oftmals werben Kreditinstitute mit dem „Autokredit für jedermann“, welcher jedoch mit steigendem Risiko eines Zahlungsausfalls mit deutlich erhöhtem Zinsniveau ausfällt. Deshalb sollten besonders Arbeitslose und Hartz 4 Empfänger genau überlegen, ob ein Kredit zur Autofinanzierung sinnvoll ist.

Beamte, Mitarbeiter des öffentlichen Dienstes, Selbständige sowie Freiberufler erhalten aufgrund der höheren Bonität bessere Kreditangebote als andere Berufsgruppen.

Bei dem Kauf des Wunschautos sollte auch an die passende Versicherung gedacht werden, da diese die monatlichen Ausgaben erhöht. Ein Versicherungsvergleich ist deshalb vor der Anschaffung eines Pkws sinnvoll.

Direkt nach dem Erhalt des Führerscheins möchte der junge Autofahrer oftmals das erste eigene Wunschauto besitzen.

Das Kreditangebot für junge Menschen ab 18 Jahren kann jedoch begrenzt sein, denn nur die wenigsten Menschen in diesem Alter verfügen über ein geregeltes Einkommen, welches dabei helfen kann, einen passenden Kredit zu finden, um ein Auto zu finanzieren. Auch an Reparaturen sollte bei einer geplanten Darlehensaufnahme gedacht werden, denn ein Auto muss dauerhaft finanziert werden.

Die Steuer, die Versicherung und die Wartung sind fixe bzw. variable Kosten, die ein zukünftiger Autobesitzer kennen sollte. Vor der Inanspruchnahme eines Kredits und dem Kauf eines Pkws sollten deshalb Informationen über die zu erwartenden Kosten eingeholt werden. Ratschläge finden Interessierte im Internet sowie bei spezialisierten Beratern vor Ort.

Einen Pkw trotz einem relativ geringen Einkommen zu erwerben ist besonders bei Auszubildenden ein Problem.

Bevor das Ermitteln der Kredithöhe erfolgen kann, muss vorab die individuelle finanzielle Belastung errechnet werden. Zunächst werden alle Einnahmen aufgelistet und die Ausgaben folglich abgezogen. Ein gewisser Anteil wird für unerwartete Ausgaben außerdem ermittelt.

Der Einnahmenüberschuss kann folglich zur Tilgung eines Kredites verwendet werden und bildet die Basis zur Bildung eines Darlehensangebotes. Da der Überschuss jedoch meist sehr gering ist, ist auch die Bonität niedrig und somit sind die effektiven Jahreszinsen vergleichsweise hoch.

Deshalb sollte genau abgewägt werden, ob das Einsteigen in einen Kredit in der Phase der beruflichen Weiterbildung erfolgen sollte.

Arbeiter sowie Angestellte haben häufig einen großen Finanzierungsbedarf. Erhalten diese durch den Arbeitgeber unzureichende finanzielle Mittel, welche die Finanzierung eines Pkws verhindern, kann ein Autokredit eine Option zur Erfüllung von individuellen Wünschen sein.

Dieser ist entweder über das Internet oder ein Kreditinstitut vor Ort abzuwickeln. Besonders hilfreich ist die Nutzung eines Autokredites, wenn der Angestellte nicht mehr in der Lage ist, die Arbeitsstätte aufgrund der fehlenden Mobilität zu erreichen oder das Fahren eines Pkws einen zentralen Punkt im Leben eines Menschen darstellt.

Durch das meist unsichere Einkommen eines Kreditnehmers sind insbesondere Kredite im Internet unter erschwerten Bedingungen zu erhalten. Benötigen Selbstständige ein Darlehen, können Details zur Finanzierung online oder bei dem jeweiligen Kreditinstitut eingeholt werden.

Ein Vergleich unterschiedlicher Angebote durch das Heranziehen eines Vergleichsrechners oder einer persönlichen Beratung ist empfehlenswert.

Kommen große Ausgaben auf Arbeitslose und Hartz 4 Empfänger zu, können diese die Beantragung eines Kredites in Erwägung ziehen, um zu vermeiden, dass Rechnungen nicht mehr beglichen werden können.

Auch der Bedarf eines Autos um die Chance auf einen Arbeitsplatz zu erhöhen, kann zum Antrieb führen, einen Autokredit aufzunehmen. Es ist deshalb als letzte Option möglich Kreditbeträge von privat oder auf klassische Weise zum Decken eines finanziellen Engpasses zu nutzen.

Meist ist es in dieser Situation erforderlich dem Kreditinstitut Sicherheiten und eine positive Schufa-Auskunft zu erteilen. Außerdem wäre eine Bürgschaft eine weitere Möglichkeit das Risiko eines Foderungsausfalls der Bank zu begrenzen. Vergessen die Kreditnehmer demnach das Zurückzahlen einer oder mehrerer Monatsraten, treten die Bürgen in die Pflicht die Zahlung durchzuführen.

Beste Konditionen und Vergünstigungen erhalten Beamte und Mitarbeiter im öffentlichen Dienst, wenn das Aufnehmen eines Kredites ansteht.

Hier kann der Wunschkredit exklusiv von einem Kreditinstitut auf den Interessenten zugeschnitten werden und dieser kann wiederum von besonders günstig ausfallenden effektiven Jahreszinsen profitieren. Aufgrund dieser guten Bedingungen ist die Finanzierung des Wunschautos besonders einfach und mit geringen Kreditausgaben verbunden.

Firmen sowie Gewerbetreibende haben eine ungewisse wirtschaftliche Situation und sind deshalb in der Finanzierungsmöglichkeit stark eingeschränkt.

Die Kreditangebote unterscheiden sich zudem je nach Verwendung. Bei einem privat genutzten Darlehen ist meist eine zusätzliche Sicherheit nötig, während bei einer geschäftlichen Nutzung eines Kredites die Einnahmen und Unternehmenssituation genau berücksichtigt werden.

Der Autokreditvergleich im Internet kann das Darlehensangebot an die individuellen Bedürfnisse anpassen und zeigt, welche Kredite für den Interessenten wählbar sind. Es gilt, dass Kreditangebote, welche über eine kürzere Laufzeit verfügen die Ausgaben eines Darlehens deutlich reduziert. Eine genaue Berechnung der maximalen Belastung des Gewerbetreibenden ist deshalb unabdingbar.

Damit die für den Interessenten besten Konditionen gefunden werden können, ist ein Autokredit-Vergleich sinnvoll. Hierbei werden in einem unabhängigen Vergleich Kreditkonditionen aus einem Leistungsverzeichnis verglichen.

Für den Kreditinteressierten können somit vor Kreditabschluss entscheidende Merkmale im persönlichen Autokredit-Vergleich untersucht werden. Das Durchführen eines individuellen Vergleichs ist im Internet kostenfrei möglich.

Ein Produkt, welches von einem Kreditinstitut angeboten wird, unterscheidet sich in der Regel von Zinsen, Nebenkosten, der Laufzeit, einer eventuellen Schlussrate oder Anzahlung und Sondertilgungsvereinbarungen. Zum Nachweisen der eigenen Kreditfähigkeit sowie -würdigkeit sind das Einkommen, die berufliche Situation und die Kredithistorie maßgeblich.

Im Zweifelsfall können Darlehen durch Bürgen oder einen Abschluss zu zweit abgesichert werden. Meist umfasst der Betrag, welcher durch einen Autokredit abgedeckt wird den Kaufpreis des Pkws und alle anfallenden Kosten.

Vergleichsweise günstige Konditionen werden Interessenten angeboten, welche eine Anzahlungen leisten können. Oftmals werden Autokäufer von Anbietern damit beworben, dass diese bei einer Anzahlung von einer zinsfreien Nutzung profitieren können.

Hierdurch können Interessierte bares Geld sparen. Damit die aktuell besten Angebote aufgezeigt werden können, ist es zudem ratsam, einen Kreditrechner zu nutzen.

Günstige Autokredite sind abhängig vom Effektivzins und den Nebenkosten. Diese werden durch die aktuelle Marktlage und angegebene Kreditdetails beeinflusst.

Der effektiv angegebene Zins kann sich demnach nach der Tilgung, der Auszahlungssumme, dem Darlehensbetrag, welcher aufgenommen wurde und dem Sollzins richten. Mithilfe von einem Rechner können die effektiven Zinsen genau kalkuliert werden.

Grundsätzlich gilt jedoch, dass mit dem Fallen des Marktzinses auch das Absinken des Zinsniveaus einhergeht.

Ein Kredit kann als Vollfinanzierung oder Teilfinanzierung genutzt werden und unterscheidet sich hierdurch in der Vertragslaufzeit sowie den jeweiligen Konditionen.

Meist dauert die monatliche Ratenzahlung eines Darlehens viele Jahre. Der Zeitraum der Rückzahlung ist jedoch von der Höhe des Kredits sowie der maximalen Belastung des Kreditnehmers abhängig. Bei der Auswahl eines Darlehens sollte auch eine staatlich offerierte Förderung in die gesamte Vergleichsrechnung mit einbezogen werden. Hierdurch können Interessierte verglichen mit anderen klassischen Darlehen Kreditausgaben einsparen.

Auch ein Schnellkredit, welcher binnen zwei Tagen ausgezahlt wird, kann eine nützliche Investition sein. Dieser ist jedoch meist auf eine kurze Laufzeit von 24 bis 84 Monaten begrenzt.

Damit das Traumauto in einer vollständigen Summe transparent in bar bezahlt werden kann, ist es oft nötig, von Krediten gebrauch zu machen. Viele Autokredite beinhalten eine ausstehende Schlussrate, welche meist mehr als 50 Prozent des Kredits beträgt.

Den fälligen Betrag können Kreditnehmer nach Wahl in einer vollständigen Summe bezahlen oder eine Anschlussfinanzierung bzw. Umschuldung dafür in Anspruch nehmen.

Um die Gesamtkosten der eigentlichen Kfz-Finanzierung zu reduzieren, kann eine Sondertilgung durchgeführt werden. Diese kostet unter normalen Umständen keinen Aufschlag.

Einen Hinweis zu kostenfreien Sonderzahlungen kann im jeweiligen Vertrag auftreten. Werden Beträge über der eigentlichen bzw. vertraglich vereinbarten Summe abbezahlt, muss der Kreditnehmer eine meist sehr teure Vorfälligkeitsentschädigung auf einen Schlag zahlen.

Deshalb empfiehlt es sich genau zu vergleichen, ob es lohnenswert ist Zahlungen vorzunehmen, welche über dem vertraglichen Betrag der Sondertilgung liegen.

Das Eigenkapital sowie finanzielle Einkünfte bilden die Basis zur Ermittlung der Kreditsumme. Mithilfe dieser Informationen kann das jeweils ausgewählte Kreditinstitut genau errechnen, welche maximale Belastung ein Interessent eingehen kann.

In diesem Zusammenhang ist es möglich die Tilgung anzupassen und somit die Laufzeit zu errechnen, welche zudem vom benötigten Kreditbetrag abhängt.

Arbeitslosen stehen meist nur sehr geringe Einkommen zu, weshalb diese erschwert Kredite unter schlechteren Konditionen aufnehmen. Deshalb empfiehlt es sich einen Termin bei einem Experten vor Ort wahrzunehmen, um dort bestmöglich informiert zu werden.

Der Besuch eines Finanzspezialisten ist meist kostenfrei und wird dann mit Zusatzkosten belastet, wenn dieser bei dem Abschluss eines Kreditvertrages hilft. Damit Arbeitslose keinen Kredit benötigen, kann es hilfreich sein über ausreichend Ersparnis zu verfügen, um so genügend Spielraum für finanzielle Wünsche wie Autos erfüllen zu können.

Befindet sich der Kreditinteressierte in der Probezeit oder hat einen befristeten Arbeitsvertrag ist dies oftmals ein Ablehnungsgrund, da die finanziell gestellte Voraussetzung nicht erfüllt wird.

Läuft der befristete Arbeitsvertrag bald aus und wird in einen unbefristeten gewandelt ist es zu empfehlen die Kreditaufnahmen bis zu diesem Zeitpunkt aufzuschieben um von besseren Konditonen profitieren zu können. Ist dies nicht möglich sollten alle Kreditoptionen genau untersucht werden um das beste Angebot herauszufiltern.

Häufige Ablehnungen von einem gewählten Institut führen meist dazu, dass Kreditsuchende Angebote mit hohen effektiven Jahreszinsen aufnimmt, um den Traum vom Auto erfüllen zu können, durch einen entsprechenden Vergleich durch einen Rechner oder den Berater nach Wahl kann dies jedoch vermieden werden.

Grundsätzlich gehört eine positve Schufa-Auskunft zu den Anforderungen eines Kreditinstituts, um die Bonität des Antragstellers zu gewährleisten. Im Internet können Personen ihre Schufa-Vermerke verwalten und auf Wunsch abfragen.

Hierdurch kann vor Kreditanforderung genau ersehen werden, ob negative Einträge auf dem eigenen Konto vorhanden sind. Alternative Kredite, welche wiederum keine Auskunft benötigen, sind erschwert zu finden sowie meist zu viel schlechteren Konditionen zu erhalten.

Bei bereits laufenden Krediten ist zu prüfen, ob der Kreditnehmer in der Lage ist eine Fahrzeugfinanzierung zusätzlich finanzieren zu können. Hierbei ist beispielsweise die maximale individuelle Belastung des Interessenten zu errechnen.

Durch das Planen der Finanzierung eines Darlehens kann der Kredit wie geplant in Raten bezahlt werden. Um hohe Kosten bzw. schlechtere Konditionen zu vermeiden, ist es wichtig, dass der Interessent über ausreichende Einnahmen verfügt damit der bereits laufende Kredit sowie der Autokredit abbezahlt werden können.

Es gilt: je besser die finanzielle Lage des Antragstellers desto höher die Bonität, welche zu besseren Konditionen verhilft.

Damit der Kunde einen Kfz-Kredit zu guten Bedingungen erhält, kann es nötig sein, einen Bürgen vorzuweisen. Dieser haftet für den Gesamtbetrag des Kreditantrags und zahlt diesen bei Zahlungsunfähigkeit des Kreditnehmers in den vereinbarten Raten zurück.

Dies ist eine der beliebtesten Lösungen, welche zum Erfüllen der Kreditwürdigkeit herangezogen wird und somit den Kredit zu besseren Konditionen übertragen lässt. Voraussetzung ist jedoch, dass der Bürge über die nötige Bonität verfügt und bereit ist, im schlimmsten Fall die vollen Raten des Darlehensnehmers zu zahlen.

Danach kann das Gewähren des gewünschten Autokredits zu günstigen Konditionen erfolgen.

Der Partnerkredit ist eine zusätzliche Option einen Kredit zu Konditionen zu erhalten, welche als gut einzustufen sind. Dies wird durch einen gemeinsamen Abschluss mit einer anderen Person, welche im selben Haushalt wohnhaft ist, erreicht und führt deshalb zum Anstieg der Bonität.

Eine Entscheidung für das Darlehen zu zweit ist besonders dann zu treffen, wenn bereits ein Kredit aufgrund geringer Kreditwürdigkeit abgelehnt wurde. Der spezielle Kredit hat gegenüber dem klassischen Bankkredit meist deutlich niedrigere Aufwendungen, welche sich in niedrigeren Zinssätzen äußern.

Im Verhältnis zum Kaufpreis liegt der Wert des Autokredits höher. Die Beträge, welche Verbrauchern gewährt werden, basieren auf dem Kaufpreis des Autos in Euro und den darüber hinaus anfallenden höheren Kosten wie der Zulassungsgebühr.

Das heißt, dass die Darlehenssumme meist höher liegt als der eigentliche Preis des Erwerbs eines Fahrzeugs. Hierdurch wird scheinbar sichergestellt, dass der Kreditnehmer in der Lage ist, die komplette Finanzierung des Wunschautos abschließen zu können.

Damit Kreditnehmer ihr aktuelles Recht kennen, ist eine Rechtsberatung meist sinnvoll um einen allgemeinen Überblick über gesetzliche und vertragliche Optionen zu erhalten und von dieser Hilfe profitieren zu können. Personen, welche bereits rechtliches Vorwissen besitzen, können sich wahlweise über optimale Bedingungen des eigenen Kredits im Internet informieren.

Hierbei können repräsentative Beispiele, welche laut PAngV in jedem Kreditangebot inkludiert sein müssen, helfen unterschiedliche Angebote miteinander vergleichen zu können. Entscheidet sich eine Person für ein bestimmtes Kreditangebot, ist es nötig persönliche Unterlagen sowie Lohnabrechnungen zur Prüfung der Bonität einzureichen. Da der Autokredit an einen Verwendungszweck gebunden ist, ist die zur Verfügung gestellte Summe ausschließlich zur Autofinanzierung zu nutzen. Ist Rechtliches abgeklärt, kommt es zur Auszahlung des Darlehensbetrages binnen kurzer Zeit. Nach Abschluss des Vertrages gibt es zudem die Option diesen innerhalb von 14 Tagen zu widerrufen.

Kündigungen außerhalb dieser Frist sind meist schwer durchsetzbar oder mit einer Entschädigung verbunden. Es sollte zudem beachtet werden, dass das Einfordern einer Bearbeitungsgebühr fehlerhaft ist und bereits gezahlte Beträge zurückgefordert werden können. Als Sicherheit der Bank (Sicherungsübereignung) erhält diese den jeweiligen Fahrzeugbrief, um im Fall einer Zahlungsunfähigkeit vom geltenden Pfandrecht Gebrauch zu machen.

Damit Probleme bei der Rückzahlung vermieden werden, sollten Kreditraten angepasst werden und gegebenenfalls das Bankinstitut gewechselt werden. Auch ein vorzeitiger Verkauf des Wunschautos vor Vertragsende kann unter Umständen sinnvoll sein, um finanzielle Engpässe zu vermeiden. Es besteht außerdem die Option, Unterhalts- sowie Darlehenskosten unter gewissen Umständen steuerlich zum Abzug zu bringen.

Damit der Kreditgeber verschiedene Berechnungen bezüglich der Kreditwürdigkeit durchführen kann, ist es nötig persönliche Dokumente sowie Kontaktdaten einzureichen. Außerdem kann das Kreditinstitut weitere Unterlagen verlangen, um sicherzustellen, dass die wichtigsten Voraussetzungen zur Darlehensaufnahme erfüllt werden können.

Um Informationen über die Einnahmen eines Antragstellers zu erhalten, ist es erforderlich, Nachweise zur Abrechnung von dem persönlichen Entgelt vorzulegen. Diese ausführliche Erklärung führt dazu, dass sich das jeweilige Kreditinstitut einen Einblick in die finanzielle Lage des Interessenten verschaffen kann.

Hierdurch kann zudem ermittelt werden, wie die Tilgung der beantragten Gesamtsumme erfolgt. Somit gehört die Abgabe der Lohnsteuererklärung zu den Kriterien, welche bei der Kreditaufnahme erfüllt werden müssen.

Wird ein Kredit für Autos beantragt, ist der Kreditnehmer an die Zweckbindung gebunden. Diese besagt, dass die Verwendung des Darlehens nur in gebundener Weise erfolgen darf und somit der Autokredit lediglich zur Finanzierung eines Autos genutzt werden kann.

Benötigt der Darlehensnehmer zusätzlich geringe liquide Mittel für einen anderen Verwendungszweck, ist ein Kleinkredit oder Konsumentenkredit in Betracht zu ziehen.

Damit Kredite unterschiedlicher Institute deutlich vergleichbar sind, muss ein repräsentatives Beispiel in Form von Beispielrechnungen nach §6a PAngV erfolgen. Dieses Verfahren zeigt dem Interessenten auf, zu welchen Konditionen die Aufnahme eines Kredites möglich ist.

Nach dem Einfließen persönlicher Informationen, welche die Bonität beeinflussen, kann sich das Angebot des jeweiligen Kreditinstituts noch ändern. Die Bank muss demnach in Werbeangeboten sicherstellen, dass Angaben zum Sollzinssatz, dem effektiven Jahreszins sowie dem Nettodarlehensbetrag klar, verständlich und auffällig dargestellt werden.

Außerdem müssen die Vertragslaufzeit sowie Details über eventuelle Teilzahlungsgeschäfte und den Gesamtbetrag vorhanden sein.

Vor der Kreditentscheidung durch die Bank kann der für den Darlehensnehmer als optimal empfundene Zeitpunkt der gewünschten Geldauszahlung angegeben werden.

Oftmals ist es dem Kreditinstitut nur möglich eine Bestimmung des Zeitraums der Auszahlung zu nennen, da der Ablauf der Kreditabwicklung von vielen Faktoren beeinflusst wird.

Eine schnelle Auszahlung bzw. das zügige Überweisen des gewählten Betrages ist jedoch eine der vielen Prioritäten der meisten Kreditinstitute. In der Regel ist mit einer Dauer zwischen wenigen Tagen und mehreren Wochen zu rechnen.

In der Widerrufsbelehrung erfahren Kreditnehmer die genaue Widerrufsfrist des Kreditvertrages. Innerhalb dieses kurzen Zeitraums ist es dem Darlehensnehmer möglich, den Vertrag zurückzugeben.

Die gesetzliche Widerrufsfirst wird mit 14 Tagen angegeben. Innerhalb der Zeit, welche im Vertrag genannt wird, kann der Kreditnehmer somit den Darlehensvertrag ohne das Leisten einer Entschädigung widerrufen. Ist die Frist des Widerrufs bereits verstrichen, kann eine Analyse der Widerrufsbelehrung auf eventuelle Fehler hilfreich sein.

Die Beurteilung dieser vertraglichen Bedingungen kann unter Umständen dazu führen, dass der Darlehensnehmer sogar nach Ablauf der Frist den Vertrag ohne Entschädigung kündigen kann. Hierzu sollte selbstverständlich ein Finanzexperte konsultiert werden, um die genaue Sachlage des persönlichen Vertrages zu ermitteln.

Die früher in fester Form anfallende Bearbeitungsgebühr, in Höhe von einem Prozentsatz zwischen eins und vier, stellt einen Fehler in den Geschäftsbedingungen der jeweiligen Bank dar.

Der Preis der Gebühr sollte demnach laut dem Bundesgerichtshof nicht auf den Schuldner übertragen werden, da das Anfallen der Bearbeitungsgebühr lediglich durch das Interesse der Bank entsteht. Ist die Gebühr fällig oder bereits beglichen, sollte der Kreditnehmer die Bearbeitungsgebühr von dem Kreditinstitut zurückzufordern bzw. die Zahlung mit Begründung ablehnen.

Teilweise verweigern Banken die Rückzahlung der Bearbeitungsgebühr, weshalb es in dieser Situation erforderlich ist, rechtlichen Beistand zur Seite zu holen.

Bei einem Autokauf dient der Fahrzeugbrief dazu, den Eigentümer eines Wagens zu identifizieren. Deshalb ist die Übergabe des Briefs beim Erwerb eines Autos eine relevante Aktion, welche automatisch dazu führt, dass der Besitzer des Fahrzeugbriefs auch dazu befähigt ist, das Auto auf den eigenen Namen bei der Kfz-Zulassungsstelle zu melden.

Bei der Aufnahme eines Autokredits gehört es für die Bank zu den zusätzlichen Sicherheiten, Besitzer des Fahrzeugbriefs und somit Eigentümer des Wagens zu sein. Nach dem Begleichen der Forderungen durch den Schuldner wird der Fahrzeugbrief zurückgegeben und das Auto zählt fortan als persönliches Eigentum.

Kann der Kreditnehmer die vereinbarten Raten nicht mehr begleichen, ist es der Bank erlaubt, das Fahrzeug zu verkaufen.

Kann eine Person den Kaufpreis für ein neues Auto nicht aufwenden, ist es oftmals nötig, einen Autokredit zu nutzen. Hierbei ist es häufig eine Voraussetzung, einen Vertrag zur Sicherungsübereignung einzugehen.

Der Sicherungsübereignungsvertrag dient dazu, Eigentum treuhänderisch auf das Kreditinstitut zu übertragen. Die Sicherungsübereignung ist eine Variante der Kreditsicherung. Hierbei hat die Bank die Option bei dem Ausfallen der Rückzahlung durch den Schuldner die restliche Kreditsumme durch den Verkauf des Eigentums zu erwirken. Somit muss der Kreditnehmer den Kredit nicht weiter tilgen.

Der Verkauf des Vertragsgegenstandes kann auch dadurch hervorgerufen werden, dass der Zahlungsverzug des Schuldners stark überschritten ist.

Das normale Kündigen eines Autokredits ist innerhalb der Widerrufsfrist unkompliziert möglich.

Dies sollte jedoch nur dann geschehen, wenn entsprechende Hinweise auf zukünftiges Absinken der Marktzinsen gegeben werden oder das Begleichen des Kredits nicht mehr möglich ist. Eines der obersten Ziele sollte es demnach sein, die Kosten des Kredits zu reduzieren.

Mit einem aktuellen sowie vergangenen Marktüberblick erhalten Interessierte eine Aussicht auf die mögliche Entwicklung des Marktzinses, welcher die Zinsbildung der Kreditinstitute beeinflusst. Hierdurch lassen sich Entscheidungen bezüglich des Kreditabbruchs oder der Weiterführung gewinnen.

Vereinbarte Kreditraten stellen einen wesentlichen Bestandteil eines Autokredits dar. Die Kondition der Monatsraten richtet sich nach der Berechnung der Bank, welche die Einkommensverhältnisse des Antragstellers genau untersucht.

Auf Wunsch des Kreditnehmers können auch besonders niedrige monatliche Raten vereinbart werden, welche jedoch zu höheren Darlehenskosten führen. Es kann deshalb hilfreich sein, unterschiedliche Kreditraten mithilfe von einem Autokreditrechner gegenüberzustellen.

Vor der Aufnahme eines Autokredits sollte immer der Vorteil genutzt werden offerierte Kreditangebote zu vergleichen, um die Chancen zu erhöhen, die auf dem Markt aktuell günstigsten Konditionen nutzen zu können.

Das Einholen von Angeboten anderer Banken kann deshalb besonders attraktiv für den Interessenten sein und einen Grund aufzeigen die Bank zu wechseln. Häufig werden Neukunden mit Sonderzinsen gelockt, welche deutlich geringer ausfallen als beispielsweise Angebote der Hausbank.

Mithilfe eines Autokreditrechners können unterschiedliche Kreditinstitute bequem auf günstige Konditionen geprüft werden. Auch ein Gespräch mit Banken vor Ort kann besonders hilfreich sein.

In wenigen Fällen kann der Verkauf des finanzierten Gebrauchtwagens vor dem Kreditende nötig sein.

Spielt der Kreditnehmer mit dem Gedanken das eigene Auto zu verkaufen, ist dies oftmals aufgrund der Tatsache, dass dieser schnellstmöglich Geld benötigt. Über das Verkaufen des Fahrzeugs entscheidet demnach alleine der Käufer. Können beispielsweise die Kreditraten nicht mehr bezahlt werden kann es eine gute Entscheidung sein, den erworbenen Wagen zu verkaufen.

Besonders von Vorteil ist die Verkaufsentscheidung, wenn eine Sicherungsübereignung stattgefunden hat, da der persönliche Verkauf des Kraftfahrzeugs meist höhere Einnahmen erzielt als der Verkauf durch die Bank.

Fallen die Kreditkosten im Vergleich zu den Fahrtkosten besonders hoch aus können Personen, welche Unterhalt zahlen müssen und ein Auto gekauft haben, diese steuerlich absetzen.

Somit verringert sich die Zahlungslast positiv. Verursacht die Nutzung des Pkws weiterhin zu hohe Kosten (Betriebskosten) muss der Unterhaltszahler öffentliche Verkehrsmittel nutzen, falls diese geringere Kosten als der Gebrauch des Autos erzeugen. Eine persönliche Beratung mit einem Experten können Ratsuchende individuell profitieren lassen, indem ihnen sonstige Möglichkeiten aufgeführt werden, mithilfe welcher diese weitere steuerliche Vorteile erhalten können. Zudem nutzen Betroffene gerne Informationen im Internet, da diese kostenfrei zugänglich sind.

Personen, die Elterngeld bzw. Kindergeld abgeben müssen, können besonders schnell in den finanziellen Ruin geraten. Durch die Angabe aller bestehenden Ausgaben, wie der Finanzierung eines Pkws oder Aufwendungen, welche das Wohnen oder Leben betreffen, können diese mit den Einnahmen gegenübergestellt werden.

Wichtig zu wissen ist, dass Schulden nur dann abgezogen werden können, wenn diese während oder vor der Ehe mit dem Ehepartner produziert wurden. Ist der überbleibende Anteil nach der Gegenüberstellung zum Leben zu gering, können Unterhaltsforderungen reduziert werden. Damit die Kürzung der Forderung genau errechnet wird kann ist es nötig, die kompletten Finanzen offenzulegen.

Die Restschuldversicherung dient zur Vorsorge der Hinterbliebenen bzw. des Versicherungsnehmers für den Fall, dass dieser stirbt, für einen langen Zeitraum arbeitslos oder arbeitsunfähig wird. Auch als Sicherheit bei einem Kreditwunsch zur Finanzierung eines Pkws kann die Restschuldversicherung genutzt werden.

Die Auszahlung der Versicherungssumme erfolgt meist bereits nach wenigen Tagen. Im Vergleich zur Unfallversicherung zahlt die Restschuldversicherung im Todesfall auch dann die gewünschte Leistung, wenn der Versicherungsnehmer aufgrund einer nicht selbst herbeigeführten Krankheit stirbt.

Die Leistungen der Versicherung beruhen auf individuellen Wünschen und sind flexibel änderbar. Verstirbt der Versicherte ist zudem daran zu denken die Autoversicherung umzuschreiben oder zu kündigen, da diese automatisch weiter läuft. Es besteht zudem die Option, eine Versicherung zum Ratenschutz abzuschließen. Entscheiden sich Verbraucher für diese Art der Versicherung, werden Darlehen bei Arbeitslosigkeit und Arbeitsunfähigkeit von der Ratenschutzversicherung beglichen.

Möchten Personen im Fall eines Todes die Hinterbliebenen finanziell sichern, ist die Restschuldversicherung eine gute Option einen sofortigen Nachlass bis zu 75000 Euro zu generieren.

Im Vergleich zur Unfallversicherung leistet diese auch dann ein Versprechen zur Zahlung, wenn der Versicherungsnehmer unverschuldet erkrankt und deshalb das Leben verliert. Somit deckt die Restschuldversicherung nicht nur den Tod im Zusammenhang mit dem Verkehr bzw. einem Unfall ab. Das Vereinbaren der kommenden monatlichen Raten, welche bei der Restschuldversicherung erfolgen, ist von der gewählten Versicherungssumme abhängig.

Wünschen die Versicherungsnehmer eine bessere Absicherung der Hinterbliebenen sind die Monatsraten dementsprechend höher. Die Familie bzw. Diejenigen, welche die Versicherungssumme ausgezahlt bekommen, sind somit häufig finanziell für eine lange Zeit abgesichert.

Damit das Risiko mit einer zukünftigen unverschuldeten Arbeitslosigkeit in eine finanzielle Notlage zu geraten gemildert wird, leistet die Restschuldversicherung meist über die nächsten zwölf Monate Zahlungen an den Versicherungsnehmer.

Das Absichern des Leistungsnehmers stellt somit eine wichtige Maßnahme dar, im Fall des Verlustes von dem eigenen Job weiterhin liquide zu sein. Auch die Familie des Versicherten verfügt somit über ausreichende Möglichkeiten, sich in vorteilhafter Weise abzusichern und auf eine kommende Arbeitslosigkeit vorbereitet zu sein.

Entstehen finanzielle Bedürfnisse aufgrund einer Krankheit kommt die Restschuldversicherung zum Tragen. Hierdurch kann gerade im Fall der Krankheit, inklusive einer Behinderung von mindestens 50 Prozent, die Arbeitsunfähigkeitsversicherung eingreifen.

Diese zahlt meist bis zu 1500 Euro monatlich und ermöglicht es somit dem Versicherungsnehmer angemessene Pflege bei Arbeitsunfähigkeit zahlen zu können. Um ein unverbindliches Angebot oder einen Rat eines Experten zu erhalten, können Interessenten eine kostenfreie Beratung nutzen.

Wichtig zu wissen ist, dass die Restschuldversicherung zudem auch als Sicherheit genutzt werden kann, um einen gewünschten Kredit zu erhalten. Besonders Rentner können hiervon profitieren. Mithilfe von dem persönlichen Rentenbescheid sowie einer abgeschlossenen Restschuldversicherung können viele Kreditinstitute älteren Menschen ein passendes Darlehen für das Wunschauto anbieten.

Der Wissensstand zum Thema Kreditversicherung ist im Vergleich zur Beliebtheit von Auto-Darlehen erschreckend gering. Lediglich 19% sind gut informiert.

Rund 50% der Befragten der Bank of Scotland Studie wussten nur rudimentär über die Möglichkeiten einer Restschuldversicherung Bescheid, oder gaben an, sie gar nicht zu kennen. Da verwundert es nicht, dass auch nur 20% der befragten Studienteilnehmer eine solche Versicherung abschließen würden.

Dabei kann die Restchuldversicherung ein wichtiger Rettungsanker für den Kreditnehmer werden. Denn mithilfe der Restkreditversicherung kann man seine laufenden Darlehen gegen Tod, Arbeitslosigkeit und Arbeitsunfähigkeit absichern. Also dann, wenn es zu Zahlungsausfällen kommen würde.

Sie als Leser haben vermutlich einige Fragen, die Sie sich rund um den Autokredit stellen. Deswegen haben wir hier eine kleine FAQ zusammengestellt, um die häufigsten Fragen rund um den Autokredit zu beantworten!

<h3 class="h2" id="Wo-ist-der-Unterschied-zwischen-Autokredit-und-Ratenkredit">Wo ist der Unterschied zwischen Autokredit und Ratenkredit?</h3>Der Autokredit ist eine Sonderform eines Ratenkredits. Während der Ratenkredit nach Genehmigung für jede Anschaffung verwendet werden kann, muss der Autokredit zwingend für die Finanzierung eines KFZ genutzt werden.

Da hier die Ausfallwahrscheinlichkeiten anders gelagert sind und das Auto oder Motorrad als Sicherheit hinterlegt werden, sind die Zinsen häufig niedriger.

Die Kreditbeträge gleichen sich mit denen eines Ratenkredits. Häufig gibt es einen Mindestkreditbetrag von ca. 2.500€. Die maximale Höhe ist von Bank zu Bank unterschiedlich. Man findet aber selten Autokredite, die man über 50.000€ abschließen kann.

Der Autokredit ist nur für den Ankauf von Fahrzeugen gedacht. Dabei ist es allerdings unerheblich, ob es sich um ein Neufahrzeug handelt, oder einen Gebrauchtwagen. Es gibt auch keine Regelung bezüglich Kauf bei einem Händler oder Privatverkauf.

Die Anschaffung von Sonderfahrzeugen ist jedoch nicht gestattet. Dazu gehören Fahrzeuge für den Motorsport oder LKWs.

Ja, das ist in der Regel möglich. Oft verwenden Kreditnehmer einen neuen Kredit zur Ablösung alter, teurerer Darlehen. Zu beachten gilt hierbei jedoch, dass man den alten Banken in der Regel Vorfälligkeitsentschädigungen zahlen muss. Hier muss genau kalkuliert werden, ob sich der Aufwand lohnt.

Im Kreditvertrag wird der sogenannte Sollzins festgelegt. Dieser auch als Nominalzins bezeichnete Zinssatz legt diejenige Rate fest, welche die Bank für das Verleihen von Geld verlangt. Nicht mit eingerechnet sind weitere Kosten, wie Abschlussgebühr, oder Zinseszins.

Der effektive Jahreszins hingegen beinhaltet auch alle weiteren Kosten des Autokredits. Wer die Zinsen für einen Autokredit richtig vergleichen will, der sollte daher den eff. Jahreszins als Referenzpunkt wählen.

In der gleichbleibenden Monatsrate sind alle anfallenden Kosten enthalten. Der größte Teil davon ist die Tilgung des Darlehensbetrags. Zusätzlich beinhaltet die Rate Sollzinsen, Zinseszinsen und eventuell angefallene Abschlussgebühren. Wurde eine thesaurierende Restschuldversicherung abgeschlossen, beinhaltet die Kreditrate auch diese Kosten.

Die Widerrufsmöglichkeit bei einem Online-Autokredit ist wie bei allen anderen Fernabsatzverträgen auch gesetzlich geregelt. Diese endet 14 Tage nach Erhalt der Widerrufsbelehrung.

Zusätzlich bieten einige Kreditinstitute eine erweiterte Rückgabemöglichkeit an. Sie beträgt in der Regel 30 Tage und beginnt ebenfalls mit Erhalt der Belehrung.

Der Autokredit ist für alle geeignet, die nicht über genügend Bargeld verfügen, um sich ein dringend benötigtes Auto zu kaufen. Autohändler vergeben für die direkte Barzahlung des Kaufbetrags oft großzügige Rabatte. Dadurch kann es sich auch lohnen einen Kredit aufzunehmen.

Sind die Mindestanforderungen erfüllt, ist es Möglich einen Autokredit zu beantragen. Es hilft dabei häufig, wenn schon ein Finanzierungsobjekt gefunden wurde, oder ganz genaue Vorstellungen bestehen, wie hoch die Finanzierungslücke ist.

Die Laufzeit eines Autokredits hängt von unterschiedlichen Faktoren ab:

Die beliebteste Zeitspanne beträgt 36 Monate. Längere Laufzeiten sind oft nicht sinnvoll.

Theoretisch gibt es keine Untergrenze. Jedoch kann man sich einen Kredit leisten, wenn im Jahresdurchschnitt eine positive Bilanz gezogen werden kann. Also Geld für die Tilgung übrig bleibt.

Die Höhe ist abhängig vom verfügbaren Einkommen. Dieses kann man grob berechnen:

So erhalten Sie die maximal mögliche Rate, die Sie sich für den Autokredit leisten können.

Die Höhe der Zinsen für einen Autokredit ist abhängig vom momentanen Zinsniveau. Man kann aber damit rechnen, dass der Autokredit um ein paar Zehntelpunkte günstiger ist, als ein allgemeiner Ratenkredit.

Es gibt unterschiedliche Anlaufstellen:

Um eine positive Kreditzusage zu erhalten, muss man folgende Daten und Unterlagen über sich ungefragt einreichen:

Ja, das ist möglich. So kann zusätzlich die Chance erhöht werden, dass der Antrag auf einen Autokredit bewilligt wird. In dem Fall müssen beide Kreditnehmer den Antrag unterschreiben und haften gemeinsam für nicht geleistete Kreditschulden.

Wie bei allen Verträgen ist es auch beim Autokredit zwingend erforderlich, dass man voll geschäftsfähig ist. Das ist man mit Vollendung des 18. Lebensjahres. Eine Obergrenze gibt es nicht.

Die Anfrage für einen Autokredit ist immer vollkommen kostenlos und unverbindlich. Alle Gebühren, die vor Abschluss erhoben werden sind rechtswidrig.

Als Arbeitnehmer tritt man durch Abschluss eines Kreditvertrags einen Teil der Lohn- oder Gehaltsansprüche an die Bank ab. Zusätzlich muss das erworbene Auto, oder Motorrad als Sicherheit hinterlegt werden. Das geschieht durch die Überlassung des Fahrzeugbriefs. Damit ist die Bank der rechtmäßige Besitzer des KFZ, bis die Schuld restlos beglichen wurde.

Vorausgesetzt der Kreditantrag wurde bewilligt, erfolgt eine sofortige Auszahlung durch Überweisung auf das Girokonto. Hier muss man eventuell 2-3 Tage warten, bis das Geld auf dem Konto gutgeschrieben wurde.

Auch eine Verzögerung der Auszahlung kann vereinbart werden. Die Maximalgrenze liegt bei einem halben Jahr. Da sich die Zinsen in dieser Zeit ändern können und die Bank unter Umständen durch die Gewährung eines solchen Forward-Darlehens schlechter gestellt sein könnte, ist ein längeres Zurückhalten nicht beabsichtigt.

Das ist etwas abhängig vom Kreditinstitut. Generell gilt: Die Zahlung sollte immer pünktlich bedient werden. Hat man ein oder zwei Monate einen Engpass, kann gelegentlich eine Pause der Stundung vereinbart werden. Geht das nicht, holt die Bank das Fahrzeug ab und verkauft es.

Ist der erzielte Verkaufswert höher als Restschuld und Aufwandskosten, bekommt man die Differenz von der Bank ausbezahlt. Das kann aber durchaus mehrere Monate dauern.

Nein. Der Autokredit ist ein Ratenkredit, der zu zum Abschlusszeitpunkt geltenden Bedingungen abgeschlossen wurde. Einmal unterschrieben ist eine Zinsänderung nicht mehr möglich. Weder nach oben, noch nach unten!

Um im Nachhinein die Raten für seinen Autokredit zu ändern, muss die Bank kontaktiert werden. In der Regel ist das jedoch kein Problem, da die Bank schließlich auch ein Interesse hat, dass der Kreditnehmer seine Beiträge pünktlich und regelmäßig zahlt.

Ja. Dies wird im Vertrag wie folgt festgelegt:

Ja, das ist wie bei allen anderen Ratenkrediten möglich, und häufig auch empfehlenswert.

Insgesamt wurden übrigens im Jahr 2014 nur rund 24% aller Ratenkredite mit einer Restschuldversicherung abgeschlossen.

Generell kann eine Restschuldversicherung für Todesfall, Arbeitsunfähigkeit und Arbeitslosigkeit eintreten. Wogegen man sich versichert, ist allerdings dem Versicherungsnehmer selbst überlassen. Es können auch nur ein oder zwei der Punkte versichert werden.

Nein. Die nachträgliche Absicherung durch eine Restschuldversicherung ist nicht möglich.

Ja, eine vorzeitige Kündigung ist dann möglich, wenn es keine gesonderten Bedingungen gibt. Mindestvertragslaufzeiten etwa.

Die Versicherung kann mehr als einmal in Anspruch genommen werden, und zwar so lange der Schutz besteht.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.