Bei dieser Finanzierungsform handelt es sich um ein Darlehen, welches besonders gut für Immobilienbesitzer als Hauskredit oder zur Umschuldung geeignet ist.

Das Annuitätendarlehen wird in im Voraus sinnvoll festgelegten konstanten Raten abbezahlt und offeriert somit einen klaren Tilgungsverlauf. Dies bedeutet, dass der Kreditnehmer keine Tilgungsveränderungen befürchten muss. Die geliehene Darlehenssumme wird nicht sofort nach Abschluss dieser Darlehensformen ausbezahlt. Durch eine Verzögerung von in der Regel bis zu fünf Jahren ist dieser Ratenkredit besonders flexibel und zur individuellen Anschlussfinanzierung zu empfehlen. Innerhalb dieser bestehenden Forward-Zeit werden meist geringe Zinsen gezahlt.

Mit einem niedrigen Beleihungsauslauf läuft das Darlehen in die Niedrigzinsphase. Bei früherem Antrag bzw. der vorzeitigen Bewilligung des Forward-Darlehens kann somit das Festschreiben von günstigen Zinsen erfolgen. Am Ende der Tilgungsphase ist keine Schuld in Form von einem Rest vorhanden, da auf den Betrag passende monatliche Raten vereinbart werden.

Die Inanspruchnahme eines Forward-Kredits kann nach dem Erfüllen der jeweiligen Kriterien erfolgen.

Nach der benötigten Bonitätsprüfung sowie dem Angeben aller persönlichen Daten wie dem Beruf und den Einkommensverhältnissen sind weitere Vorgaben zu erfüllen, um die Vorsorge in Anspruch nehmen zu können. Es ist Pflicht, dass der Kredit durch das Grundbuch gesichert ist.

Außerdem ist es meist notwendig, einen Mindestbetrag als Darlehen aufzunehmen. Da der Kredit in konstanten monatlichen Raten beglichen wird, entfällt eine Restschuld. Das Forward-Darlehen sollte früh beantragt werden, damit das Umschulden bzw. das Anschlussdarlehen erfolgreich ausgegeben werden kann, nachdem alle Anforderungen erfüllt wurden.

Um von den Niedrigzinsen profitieren zu können, ist es wichtig die Vorfälligkeit zu beachten, um so der teuren Entschädigung zu entgehen. Es empfiehlt sich deshalb das Darlehen nur dann anzunehmen, wenn die Zinsbindung nicht über 60 Monaten liegt. Die benötigten Informationen über diese Kreditvariante können bei mehreren gewählten Banken unverbindlich angefordert werden, um ein günstigeres Angebot zu erlangen.

Egal ob Interessenten einen Immobilienkauf planen und ein Baudarlehen benötigen oder das Forward-Darlehen zur Altersvorsorge dient, ein Ratgeber hilft Klarheit und Sicherheit in Bezug auf eine Zinsentscheidung bzw. einen Kredit zu erhalten.

Zu empfehlen ist diese Variante des Darlehens auch zur Umschuldung. Als Alternative zum Forward-Darlehen kann auch ein Bausparvertrag genutzt werden. Um von dem passenden Zeitpunkt zur Wahl dieser Finanzierungsmethode zu profitieren, ist es anzuraten, eine persönliche Beratung zu nutzen.

Damit der Kreditnehmer in Zukunft keine steigenden Zinsen hinnehmen muss, empfiehlt sich diese Form des Darlehens. Gerne können auch Tests, Empfehlungen und Tipps zu den jeweiligen Angeboten eingeholt werden damit die Vor- und Nachteile individuell abgewägt werden können.

Unabhängig von der zukünftigen Konjunktur können die aktuell vorherrschenden Zinsen für die sichere Immobilienfinanzierung genutzt werden.

Vor dem Abschließen des Darlehens sollte deshalb genau geprüft werden ob im Zeitraum des benötigten Kredits die Zinsen eine steigende oder fallende Tendenz haben. Beim Kalkulieren empfiehlt sich das Hinzuziehen eines Beraters oder das regelmäßige Informieren über den Finanzmarkt, um so von niedrig ausfallenden Zinsen profitieren zu können. Der bei dem Vertragsabschluss genannte Zinssatz ist garantiert und somit fix, was dazu führt, dass sich Kreditnehmer freuen können. Dies bedeutet, dass das Forward-Darlehen kein Risiko bezüglich des Zinses mit sich bringt.

Endet die Forward-Zeit, wird der Kreditbetrag ausgezahlt und die Rückzahlung in Form konstanten monatlichen Raten erfolgt. Da die Konjunktur jedoch in finanzpolitischer Sicht voller Überraschungen steckt, ist diese Art des Darlehens mit einem Risiko behaftet.

Der Immobilienkäufer kann bei einem Hauskauf eine Immobilie mit und ohne Grundbucheintrag kaufen. Besonders günstig ist die Finanzierung eines Grundstücks ohne Grundbucheintrag, da dieser mit hohen Kosten verbunden ist.

Wird ein Grundbucheintrag vorgenommen, ist mit einer Kostenhöhe von etwa ein bis zwei Prozent des Kaufpreises für die Eintragung durch einen Notar zu rechnen. Im Moment sind die Bauzinsen relativ niedrig, was dazu führt, dass die Nebenkosten wie der Eintrag im Grundbuch ausgeglichen wird. Der Kauf einer Immobilie ohne Eintrag in das Grundbuch ist sehr riskant und nicht zu empfehlen, da die Person, welche als eingetragen gilt laut Gesetz der Eigentümer des Hauses ist.

Im Rahmen der Baufinanzierung ist das Bauen von einem Eigenheim mit hohen Kosten der Realisierung verbunden. Durch die Nutzung von einem Baukredit kann diese Geldanlage jedoch vorteilhaft ausgeführt werden.

Die Inanspruchnahme von Baugeld ist für Baufinanzierungen ideal, da diese meist mit einem niedrigen Zinssatz versehen ist. Im Vergleich zum Wohnen in einer Wohnung ist der Bau einer eigenen Immobilie mit vielen Vorteilen behaftet. Als Altersvorsorge sowie Investition ist das Bauen eines Hauses ideal.

Damit Darlehensnehmer bessere Zinssätze bekommen, empfiehlt sich die Ablösung teurer Kredite bzw. Umschuldung einer Immobilie. Hierdurch werden die laufenden Kosten mit günstigsten Zinssätzen reduziert. Besonders vorteilhaft ist die Nutzung dieser Darlehensart, wenn ein erwarteter Zinsanstieg von mehr als 0,5 Prozent innerhalb der nächsten Jahre geplant ist.

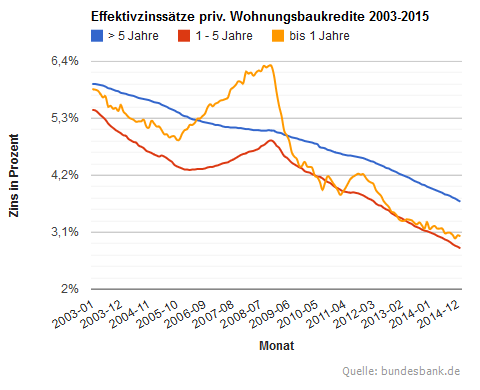

Seit über einem Jahrzehnt kennt die Zinsspirale für Darlehen und Kredite nur eine Richtung: Nach unten. Dieser Trend wird aber nicht für immer so weiter gehen.

Was des Sparers Leid ist den Schuldners Freud‘: In Zeiten, in denen man keine nennenswerten Zinsen mehr auf sein Sparbuch bekommt, können vor allem willige Kreditnehmer besonders billig an Geld kommen. Denn einen so niedrigen effektiven Jahreszins für Darlehen und Immobilienkredite hat es in der jüngeren Vergangenheit nicht gegeben.

Doch diese Spendabilität hat auch Grenzen: Bereits seit dem Jahr 2011 mehren sich die Stimmen bei den Finanzberatern, die eine baldige Wende der Zinsentwicklung vorhersagen. Das würde bedeuten, dass Bauen schon bald wieder teurer wird.

Mit einem Forward-Kredit können Menschen, bei denen innerhalb der nächsten 5 Jahre eine Umschuldung mittels Anschlusskredit oder eine Baufinanzierung für ein neues Haus ansteht ganz einfach den aktuellen Zinssatz festlegen.

Die Effektivzinssätze privater Wohnungsbaukredite fallen seit Jahren unaufhörlich. Derzeit liegen sie auf einem historischen Tief! Doch das wird nicht so bleiben

Spätestens wenn die Zentralbanken Ihre Zinssätze wieder erhöhen, ist der Zeitpunkt steigender Zinssätze wieder gekommen.

Ein Forward-Darlehen kann da dann noch für sehr günstige zukünftige Zinsen sorgen!

Damit das Forward-Darlehen optimal genutzt werden kann, sollte in der Regel ein hohes Wissen oder professionelle Hilfe bei der Entscheidungsfindung vorhanden sein, um so das Darlehen mithilfe von guten Infos abzuschließen.

Weitere Tipps können häufig durch entsprechende Lektüren und Recherchen im Internet erlangt werden. Ein Finanzierungsrechner ist die beste Alternative zur Errechnung der monatlichen Darlehensrate sowie der persönlichen Tilgung. Durch die Angabe von dem Sollzinssatz, der Dauer des Kredits bzw. der Zinsbindungszeiten werden individuelle Ergebnisse angestrebt.

Es ist zudem zu empfehlen etwa ein Viertel der benötigten Summe für den Hauskauf oder Hausbau in Form von Bausparverträgen anzulegen. Diese offerieren einen günstigen Zinssatz mit geringen Zinsen in der Ansparphase.

Der Bausparvertrag stellt eine andere Möglichkeit der Baufinanzierung als das Forward-Darlehen dar. Mithilfe von einem Bausparberater können die individuellen Finanzen ausgewertet werden.

Bei dem Wählen dieser Option sind günstige Hypothekenzinsen sichergestellt. Die beliebteste Alternative zum Bausparen ist die Eigenheimrente (Wohn-Riester). Hierbei erhält der Antragssteller eine staatliche Förderung und ist dazu verpflichtet Einzahlungen auf ein Wohnförderkonto zu leisten, welche am Ende der Laufzeit versteuert werden müssen. Wird die Wohnung oder das Haus vermietet oder verkauft muss die Riester-Förderung zurückbezahlt werden.

Durch das Anlegen mithilfe eines Bausparvertrages ist der Interessent deutlich flexibler. Hier kann das Wohneigentum nach der Rückzahlung des Darlehns beispielsweise vermietet werden. Der Nachteil besteht jedoch darin, dass die staatliche Förderung niedriger als bei der Wohn-Riester ausfällt. Es sollte demnach gut überlegt werden, ob ein angelegter Betrag besser im Bausparvertrag oder der Eigenheimrente aufgehoben ist.

Der Bausparvertrag stellt eine gute Alternative zum Forward-Darlehen dar, wenn dieser bereits seit einer langen Zeit läuft. Da Verträge, welche seit einer kurzen Zeit bestehen meist nicht die finanziellen Nöte ausgleichen und zudem besonders schnell zurückgezahlt werden müssen. Das Forward-Darlehen ermöglicht demnach in den meisten Fällen eine geringere monatliche Belastung unter fixen niedrigen Zinssätzen.

Damit der Laufzeitbeginn gut anvisiert werden kann ist es zu empfehlen als Kreditnehmer frühzeitig beraten zu werden. Der Wunschtermin kann bei frühzeitig durchgeführter Beratung individuell berücksichtigt werden.

Bei dem Forward-Darlehen ist die Bedeutung den richtigen Zeitpunkt zu finden groß, denn hierdurch ist die Chance groß von Zinssicherheit profitieren zu können. Nachdem sich die Erwartung der Marktzinsen abzeichnet, können Prognosen mit steigender oder sinkender Tendenz entwickelt werden. Auch der Zeitpunkt in einem Jahr, zu welchem der Kredit ausläuft, ist dem Geldgeber bei einer Umschuldung vor Ablauf rechtzeitig kenntlich zu machen, wenn ein Forward-Darlehen genutzt werden soll.

Dieser sichert den Zeitpunkt nach dem Prüfen aller Angaben ab und offeriert dem Interessenten ein Darlehensangebot mit einem fixen Zinssatz. Es gibt außerdem die Möglichkeit eine unverbindliche Finanzierungsanfrage an das Kreditinstitut der Wahl zu stellen.

Gewöhnlich ist der Kreditbetrag von der Restschuld, der Tilgung und eventuellen Sondertilgungen abhängig. Diese wiederum ergeben sich aus dem Kaufpreis der Immobilie.

>Meist kann die Höhe der Beleihung bis 60% von dem Objektwert erfolgen, in Einzelfällen kann das Darlehen jedoch auch zu vorteilhafteren Bedingungen gewährt werden.

Der richtige Verkehrswert des Grundstücks wird mithilfe der Objekteinschätzung ermittelt. Mithilfe von ausreichend vorhandenem Eigenkapital ist das finanzielle Risiko geringer. Generell sind Zinsabweichungen während eines Forward-Darlehens nicht gegeben und der Tilgungssatz beträgt somit konstant die vereinbarte Höhe.

Das Risiko des Annuitäten-Darlehen ist, dass sich in Zukunft das Zinsniveau geringer entwickelt. Die Kreditraten müssen bei einem abgeschlossenen Forward-Darlehen in vereinbarter Höhe gezahlt werden unabhängig davon ob die Marktzinsen sinken oder steigen.

Eine Versicherung wie sich der Zinssatz entwickelt gibt es nicht. Durch das Hinzuziehen eines Experten, welcher auf Geschäfte der Banken spezialisiert ist, kann jedoch eine realistische Zukunftsprognose gewährt werden. Mithilfe dieser professionellen Beratung kann entschlüsselt werden wie viel sich der Kreditnehmer leisten kann. Besondere Vorsicht ist für eine Familie, welche Kinder hat, geboten.

Hier liegt die finanzielle Belastung meist hoch und sollte bei beispielsweise einer Baufinanzierung durch niedrigere Zinssätze entlastet werden. Baufinanzierer sollten darauf achten nicht mit hohen Zahlungen wie einer Vorfälligkeitsentschädigung für den alten Kredit und einer Entschädigung bei Nichtabnahme des Forward-Darlehens belastet zu werden. Dies geschieht meist durch aktuelles Geschehen, welches dazu führt, dass der Kreditnehmer die Immobilie verkaufen muss.

Für Bestandskunden gibt es bei der Inanspruchnahme eines Forward-Darlehens bei der alten Bank Vorteile und Nachteile. Häufig vergibt die regionale Bank bessere Angebote mit niedrigem Effektivzins an vertraute Kunden.

Vergleicht ein Interessent die verschiedenen Angebote der Anbieter, kann ein Bankwechsel unter Umständen sinnvoll sein. Privatkunden sollten einen Experten bitten einen Hypothekenvergleich durchzuführen, um so zum passenden Kreditinstitut wechseln zu können. Das Bankangebot kann große Unterschiede aufweisen und ist jederzeit mithilfe persönlicher Daten individuell zu erschließen.

Zudem ist zu beachten, dass sich das Angebot jederzeit ändern kann und deshalb immer eine aktuelle Information einzuholen ist. Bei der Nutzung eines Forward-Darlehens ist es nötig, den Kreditgeber mit einem Grundbucheintrag zu versehen. Hierdurch wird dieser für den Fall abgesichert, dass der Kreditnehmer nicht mehr zahlungsfähig ist. Durch das bestellen von einem Notar wird das jeweilige Institut im Grundbuch vermerkt.

Um das individuell beste Angebot zur Finanzierung von Immobilien zu finden, ist ein Anbietervergleich unerlässlich. Dieser kann auf unterschiedlichen Wegen erfolgen.

Das Deutsche Institut für Service-Qualität (DISQ) kürt regelmäßig nach den Auswertungen der Märkte Unternehmen, welche über ein gutes Serviceangebot verfügen. Bei der Beurteilung werden Kredite sowie deren Abwicklung ausgezeichnet und signalisieren dem Verbraucher durch eine Auswertung, welche Kreditinstitute anzuraten sind.

Die gefragtesten Institute sind meist durch positive Kundenbewertungen und Auszeichnungen im Internet aufzufinden. Häufig sind diese auch mit einem entsprechenden Siegel ausgezeichnet, welches nach dem Test des jeweiligen Unternehmens vergeben wird. Durch dieses spezifische Bewerten wird entweder ein Weiterempfehlen oder ein Abraten von den getesteten Instituten signalisiert.

Neben der Berücksichtigung von dem Zinssatz sollte demnach auch das Serviceangebot betrachtet werden, da dieses wichtig ist, um problemfrei ein Forward-Darlehen nutzen zu können.

Damit Interessenten bei der Aufnahme von dem Kredit sparen können, ist es wichtig, mit einem Finanzberater zu sprechen. Dieser berechnet dem Kreditinteressierten einen günstigen Zins durch die Berücksichtigung der persönlichen Situation.

Die Errechnung kann auch mithilfe von einem Vergleichsrechner erfolgen, welcher im Internet zu finden ist. Leider offeriert der Rechner keinen Expertentipp bezüglich der zukünftigen Zinsentwicklung und es sollte deshalb gut überlegt werden, ob ein Vergleichsrechner ausreichend ist. Damit eine Prognose über die zukünftige Entwicklung gegeben werden kann, werden die Referenzzinsen betrachtet und hierdurch das Zinsrisiko ermittelt.

Zunächst ergeben sich zusätzliche Kosten in Höhe von dem Forward-Aufschlag. Dieser ist abhängig davon, wie lange die Vorlaufzeit ist. Je geringer diese Zeitspanne ist desto niedriger der Zinsaufschlag bzw. die Prozentpunkte.

Auch ein zukünftig prognostizierter Zinsanstieg hat einen Einfluss auf die Entwicklung des Forward-Aufschlags. In der Regel liegt der effektive Jahreszins zwischen einem und drei Prozentpunkten. Da das Angebot der Kreditinstitute sich stark unterscheiden kann, ist ein Zinsvergleich jederzeit ratsam, um Gebühren sparen zu können.

Der Nettodarlehensbetrag kann zwischen 50% und 80% des Verkehrswertes betragen, erhöht jedoch den Zinssatz mit zunehmender Höhe. Im effektiven Jahreszins sind nicht alle Kosten enthalten. Aufwendungen wie die Grunderwerbsteuer, der Immobilienmakler, Gerichts- und Notarkosten sowie die Bereitstellungszinsen sind nicht inklusive und somit separat mit wenigen Prozentpunkten zu finanzieren.

Der Zinsaufschlag errechnet sich aus der Vorlaufzeit, der Beleihung, dem Nettodarlehensbetrag sowie der Sollzinsbindung. Interessenten, welche sich einen Kredit in zwei Jahren sichern möchten, zahlen im Durchschnitt 0,19% Bereitstellungszinsen. Für eine Verlängerung auf drei Jahre sichern sich die Interessenten das Forward-Darlehen mit einem Aufschlag von 0,5 Prozentpunkten auf übliche 0,78%. Siehe auch Teure Sicherheit auf Vorrat.

Durch die aktuelle Lage der Finanzmärkte betragen der Zinssatz sowie die Aufschläge nur wenige Prozentpunkte, da Experten in den nächsten Monaten nicht mit großen Zinsschwankungen rechnen. Jedoch befindet sich der aktuelle Zinssatz auf niedrigstem Stand in der Geschichte, weshalb es gerade jetzt sinnvoll ist das Forward-Darlehen zu nutzen. Grundsätzlich dominieren die Zinsen plus Bereitstellungszinsen die monatlichen Gebühren für den Kredit.

Die anfallenden Kosten können jedoch mithilfe der transparenten Zinsstruktur auf dem jeweiligen Markt genau betrachtet werden. Als Faustregel gilt, rechnen Experten mit einem Zinsanstieg, werden auch die Zinsaufschläge in gleichem Maße steigen. Sind die Beleihung und der Nettodarlehensbetrag hoch, ist aufgrund des erhöhten finanziellen Risikos des Kreditinstituts auch die Höhe der Zinsen als steigend zu definieren.

Durch den zurzeit wesentlich günstiger ausfallenden Jahreszins können Interessierte von dieser Zinsbindung profitieren. Es lohnt sich demnach die langfristige Zinsbindungsfrist zu nutzen, da Experten in Zukunft einen höher ausfallenden Zinssatz erwarten.

Ein niedriger effektiver Jahreszins hat einen großen Einfluss auf den Darlehensverlauf, da hierdurch der finanzielle Druck auf den Kreditnehmer vermindert wird und somit die Rückzahlung deutlich vereinfacht wird. Durch die Sollzinsbindung werden die monatlich zu begleichenden Raten zudem transparenter gestaltet, was zu einer besseren Kalkulation des finanziellen Rahmens führt. Durch das Absinken der Leitzinsen um 0,05 Prozent im vergangenen Jahr befinden sich die Darlehenszinsen auf einem Rekordtief.

Mithilfe der Sondertilgung können Darlehensnehmer schneller schuldenfrei sein. Meist befindet sich die Vereinbarung zu Sondertilgungen bereits im Vertrag, sie kann jedoch auch als Nebenabrede hinzugefügt werden.

Dies bedeutet, dass bei Fragen zu diesem Anliegen stets der persönliche Berater hinzugezogen werden sollte. Hierdurch bieten sich diverse Optionen die Tilgung des Kredits zu beschleunigen, ohne Entschädigung leisten zu müssen. Jedoch ist die Sondertilgung ohne Vorfälligkeitsentschädigung nur begrenzt möglich. Im Allgemeinen hat die Bank wenig Interesse daran, dass der Kreditnehmer die jeweilige Rate schneller als geplant abbezahlt. Für den Interessenten kann es sich jedoch lohnen und die Möglichkeit bieten die finanzielle Situation zu verbessern. Ein gebundener Sollzins liefert somit den fest definierten Wert, welcher um Provisionen, Abschlussgebühren, Tilgungsverrechnung und andere Auslagen ergänzt eine hohe Planungssicherheit bieten kann. Mithilfe dieser persönlichen Planung können Sondertilgungen in vertraglich festgehaltener Höhe ebenso einkalkuliert werden.

Die Höhe der Nebenkosten für den Notar können Interessenten online berechnen oder in einem persönlichen Gespräch klären. Der Betrag der Notarkosten ergibt sich aus der Grundschuld sowie des Kaufpreises einer Immobilie bzw. dem Protokollierungsbetrag beim jeweiligen Notar.

Die Kosten für den Notar und die Eintragung in das Grundbuch sind gesetzlich verankert und können somit einfach berechnet werden. Beträgt der Kaufpreis einer Immobilie beispielsweise 200.000 Euro und die Grundschuld 100.000 Euro so ist mit Gesamtkosten in Höhe von 2.800 Euro zu rechnen.

In dieser Berechnung sind verschiedene Kosten integriert. Einige Gerichte verlangen das Zahlen der Löschung der Auflassungsvormerkung, welche zusätzlich zu den Gesamtkosten zu addieren ist. Wird ein Grundschuldbrief verlangt, steigen die Kosten der Eintragung um 30%.

Bei der Kreditaufnahme über ein Forward-Darlehen müssen zusätzlich zu den aktuellen Kreditzinsen zusätzliche Bereitstellungszinsen gezahlt werden. Diese müssen auf den effektiven Jahreszins aufgerechnet werden.

Geht man davon aus, dass wir uns in einem Zinstief befinden, und in 5 Jahren die Zinsen bei sonst gleichen Bedingungen über 2,60% liegen, dann ist die Festsetzung des Zinssatzes vorteilhafter, als ihn in 5 Jahren zu dann marktüblichen Zinsen aufzunehmen.

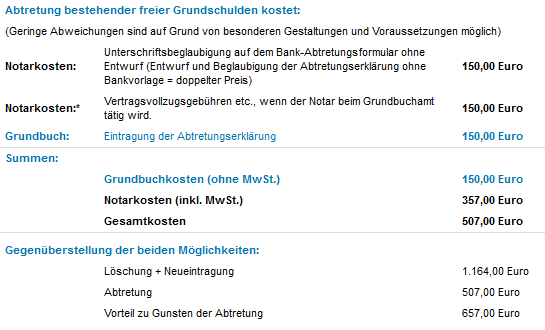

Beim Wechsel der Bank, um einen günstigeren Anschlusskredit abzuschließen, sollte nicht außer Acht gelassen werden, dass die Übergabe der Grundschuld nicht ohne Wechselkosten auskommt. Hierbei sollte schlau kalkuliert werden; eine Übertragung der Grundschuld ist günstiger, als Löschung und Neueintrag. Rechts sehen Sie eine Beispielrechnung, die mit dem Notar- und Grundbuchrechner der FMH Finanzberatung durchgeführt wurde.

Quelle: FMH Finanzberatung

Bei der Kreditaufnahme über ein Forward-Darlehen müssen zusätzlich zu den aktuellen Kreditzinsen zusätzliche Bereitstellungszinsen gezahlt werden. Diese müssen auf den effektiven Jahreszins aufgerechnet werden.

| Bezeichnung | Wert |

|---|---|

| Eff. Jahreszins: | 1,40% nom. p.a. |

| Aufschlag Bereitstellung: | 0,02% / Monat |

| Vorlaufzeit: | 60 Monate |

| Forward-Zins demnach: | 2,60% nom. p.a. |

Geht man davon aus, dass wir uns in einem Zinstief befinden, und in 5 Jahren die Zinsen bei sonst gleichen Bedingungen über 2,60% liegen, dann ist die Festsetzung des Zinssatzes vorteilhafter, als ihn in 5 Jahren zu dann marktüblichen Zinsen aufzunehmen.

Beim Wechsel der Bank, um einen günstigeren Anschlusskredit abzuschließen, sollte nicht außer Acht gelassen werden, dass die Übergabe der Grundschuld nicht ohne Wechselkosten auskommt. Hierbei sollte schlau kalkuliert werden; eine Übertragung der Grundschuld ist günstiger, als Löschung und Neueintrag. Rechts sehen Sie eine Beispielrechnung, die mit dem Notar- und Grundbuchrechner der FMH Finanzberatung durchgeführt wurde.

Quelle: FMH Finanzberatung

Im Bereich des Forward-Darlehens gibt es allgemeine und individuelle Rechte, welche beim Schließen der Verträge berücksichtigt werden müssen, um negative Auswirkungen zu vermeiden. Es gibt gesetzlich geregelte Mindestinhalte, welche das Angebot an den Kreditnehmer transparenter gestalten und dieses somit mit anderen Instituten vergleichbar macht.

Auch die Vorlaufzeit, die Nichtabnahmeentschädigung, die Vorfälligkeitsentschädigung, die nachträglichen Änderungen, die reguläre Kündigung, die Verlängerung des Darlehensvertrages, die Teilauszahlung, der Grundbucheintrag und weitere Besonderheiten befinden sich in den vertraglichen Details. Außerdem sollten Kreditnehmer staatliche Förderung beachten und unwirksame Widerrufsbelehrungen alter Verträge prüfen.

Um die individuellen Kreditangebote nach der Verbraucherkreditrichtlinie zu erstellen, ist der §6a PangV zu beachten. Dieser enthält eine Auflistung, welche Details vor Vertragsabschluss in allen Bankangeboten anzutreffen sein müssen.

Zur Verfügung stellen sollte das jeweilige Kreditinstitut zum Beispiel der effektive Jahreszins, der Vomhundertsatz (mathematische Formel und Hinweis über Vorgehensweisen), die Vermittlungskosten und sonstige Kosten. Durch diese detaillierteren Informationen können Interessenten Angebote genau vergleichen, indem Mittelwerte gebildet werden und somit vorteilhafte und unpassende Angebote ausgefiltert werden können.

Außerdem ist das Ziel zu erreichen, dass mindestens 2/3 der Kreditnehmer den im Angebot genannten oder einen günstigeren Zinssatz nutzen können, wenn normale Umstände gegeben sind.

Die Forward-Periode kann der Kunde individuell bestimmen. Dies bedeutet, dass es möglich ist, eine Vorlaufzeit über mehrere Monate oder Jahre zu nutzen. Schließt der Kreditnehmer eine lange Vorlaufzeit ab, trägt dieser das Risiko der Zinsfestschreibung.

Das Forward-Darlehen sollte rechtzeitig geplant werden, damit der Darlehensnehmer vom Angebot profitieren kann. Die meisten Kreditinstitute bieten Vorlaufzeiten zwischen 12 und 36 Monaten an. In Ausnahmefällen ist es sogar möglich, bis zu 66 Monate Laufzeit zu nutzen.

Die abgeschlossenen Forward-Darlehen können unter bestimmten Voraussetzungen außerhalb der 14-tägigen Kündigungsfrist gekündigt werden.

Das ewige Widerrufsrecht tritt genau dann in Kraft, wenn ein oder mehrere Formfehler in den Widerrufsbedingungen zu finden sind. Hierdurch schafft der Darlehensnehmer einen kostenlos (ohne Entschädigung) stattfindenden Rücktritt des Forward-Darlehens.

Das in diesem Zusammenhang bereits genutzte Geld muss jedoch nach dem Widerruf komplett zurückgezahlt werden. Es gibt mehrere Varianten die vertraglich genutzten Angebote auf Unwirksamkeit zu überprüfen. Gegen eine kleine Gebühr kann entweder die Verbraucherzentrale oder ein Rechtsexperte die Sachlage überblicken.

Bei dem Abschluss des Forward Darlehens erhöhen Hypotheken langfristig die Sicherung des Kreditinstituts. Die eingetragene Hypothek wird nach dem Begleichen aller Forderungen auf Antrag einer Löschung durch einen Notar unterzogen. Hierbei bestätigt das Bankinstitut, dass alle Forderungen beglichen wurden und lässt die verdeckte Eigentümergrundschuld im Grundbuch in eine offene Eigentümergrundschuld durch den Notar wandeln. Mehr dazu bei:

Wurde vor einem Monat oder vielen Jahren ein Forward-Darlehen gesichert, um in der Zukunft von günstigen Zinssätzen profitieren zu können, doch der Marktzins fällt weiterhin wird oftmals eine Auflösung des Vertrages durch den Kreditnehmer gewünscht.

Wurde der Antrag für ein Forward-Darlehen bereits gestellt und die Widerrufsfrist ist erloschen, gibt es die Möglichkeit eine Kündigung mit Nichtabnahmeentschädigung zu erlangen. Diese ist jedoch mit zusätzlichen Kosten verbunden, welche hohe Beträge zustande kommen lassen.

Deshalb empfiehlt es sich die Vertragsbedingungen genau prüfen zu lassen, denn bei fehlerhaften Verträgen ist der Vertrag widerrufbar und kostet den Verbraucher keine teure Entschädigung. In einem Finanztest wurde belegt, dass eine Erfolgschance von 70 % bis 80 % bei Forward-Darlehen besteht, dieses, ohne dass der Kreditnehmer eine Nichtabnahmeentschädigung zahlt zu kündigen.

Bevor eine Vorfälligkeitsentschädigung gezahlt wird, sollte genau berechnet werden, welche Verluste hierdurch entstehen, damit sich der Kunde vor unnötigen Ausgaben vorsieht.

Eine vorzeitige Kündigung eines Forward-Darlehens ist demnach nicht immer zu empfehlen, da eine vorzeitige Kündigung mit hohen Gebühren einhergeht. Entschädigungen von 10.000 Euro oder mehr sind nicht selten anzutreffen, jedoch darf diese nicht mehr als ein Prozent der Restschuld betragen bzw. 0,5 Prozent, wenn die Rückzahlung der Restschuld höchstens ein Jahr beträgt. Es kann zudem sinnvoll sein bei der Bank einen Kredit zur Begleichung der fälligen Entschädigung aufzunehmen, bei welcher das Forward-Darlehen abgeschlossen wurde.

Hierdurch können eventuell die gleichen Zinssätze erstrebt werden, welche beim Forward-Darlehen genutzt wurden. Es kann sich jedoch Rechnen ein anderes Kreditinstitut zur Begleichung der fälligen Entschädigung heranzuziehen. Außerdem sollte der Kreditnehmer durch die Verbraucherzentrale prüfen lassen, ob die Vorfälligkeitsentschädigung nicht zu hoch bemessen wurde.

Fallen bei der Bank keine überhöhten Entschädigungen an ist für den Darlehensnehmer meist von Vorteil eine Vorfälligkeitsentschädigung zu zahlen. Es sollte jedoch das Angebot mit der niedrigsten Restschuld bevorzugt werden. Außerdem sollte bedacht werden, dass bei einer abgeschlossenen Ratenschutzversicherung die Provision der Versicherungen oftmals in einer Rückzahlung von einem kleinen Teil erfolgt.

Werden nachträgliche Änderungen erforderlich, werden diese meist durch eine kostenlose Korrektur vorgenommen. Hierbei können Fakten oder das Leben betreffende Informationen nach dem Anfordern einer Abänderung dieser ohne Zusatzkosten erwirkt werden.

Eine nachträgliche Änderung von beispielsweise der Tilgung kann in einigen Fällen 150 Euro betragen. Sondertilgungen sind im vertraglich festgelegten Rahmen kostenfrei. Wird eine Sondertilgung außerhalb der vertraglichen Bedingungen angestrebt, kann diese mit einer einmaligen Zahlung von 50 Euro bis 200 Euro berechnet werden.

Bei einem Forward-Darlehen gibt es die Option eine Kündigungsmöglichkeit vertraglich festzuhalten. Hierbei kann der Darlehensnehmer nach der Forward-Periode, bei dem Eintritt der Tilgungsphase, kündigen.

Kündigungsfristen zwischen mehreren Monaten und drei Jahren gelten als üblich. Für Kreditnehmer ohne Kündigungsoption die letzte Möglichkeit den Vertrag innerhalb von 14 Tagen nach Abschluss zu kündigen. Hierbei reicht es aus die Kündigung ohne Angaben zum Grund beim Kreditinstitut zu melden.

Eine Prolongation ist stets dann in Erwägung zu ziehen, wenn hierdurch niedrige Beiträge zur Schuldentilgung erzielt werden können. Als Prolongation wird eine Anschlussfinanzierung bei der bisher in Anspruch genommenen Bank bezeichnet.

Eine weitere Option zur Prolongation ist die Umschuldung, welche das Wahrnehmen eines Kreditangebots bei einer anderen Bank ausdrückt. Passt das Angebot des Kreditinstituts auf den Interessenten, wird der Auszahlungsplan vertraglich fixiert und hilft dabei eine angemessene Rückzahlung zu steuern.

Auch hier gilt, dass ein Kündigen des Angebots innerhalb einer Frist von 14 Tagen ohne das Angeben von Gründen erfolgen kann.

Bei dem Vergleich von einem Hypothekendarlehen erhalten Konsumenten unterschiedliche Angebote verschiedener Kreditinstitute. Jedes Angebot ist hierbei exklusiv für den Interessenten konzipiert.

Dies bedeutet, dass die finanziellen sowie persönlichen Daten im Angebot berücksichtigt werden, damit der Kauf bzw. Bau von einem Haus mit geringem Risiko für das Institut erfolgen kann. Da sich Banken auch hinsichtlich unterschiedlicher Regelungen separieren, ist es hilfreich einen Experten zur Beratung hinzuzuziehen, um ein faires Angebot zu finden.

Eine Grundschuld entsteht dann, wenn der Eigentümer und die Bank sich dazu entschließen eine Immobilie zur Beleihung heranzuziehen. Durch eine notarielle Beurkundung und einen Eintrag im Grundbuch wird diese Änderung belegt.

Nach dem Bezahlen der jeweils vereinbarten Forderung muss der Grundbucheintrag aktualisiert und somit auf den neuesten Stand gebracht werden. Die Veränderung, welche durch den Grundbucheintrag ansteht, wird durch einen Notar erwirkt, welcher in voller Höhe durch den Kreditnehmer bezahlt werden muss.

Ein Forward-Darlehen ist im Anschluss an eine maßgeschneiderte staatliche Förderung durch die KfW selten möglich. Mithilfe von einem Vermittler können jedoch die aktuellen Angebote der Anschlussfinanzierung genauer betrachtet werden.

Hierbei handelt der professionelle Berater auf Wunsch des Interessenten und analysiert nach den Vorgaben dieses alle infrage kommenden Vermittlerangebote. Ein KfW-Darlehen im Bereich der Forward-Finanzierung ist zur Zeit nicht vorhanden, weshalb eine Umschuldung als Anschlussfinanzierung eines Förderdarlehen zu nutzen ist. Zu beachten ist, dass meist ein Mindestbetrag von 40.000 Euro bis 50.000 Euro vorliegen muss, um ein Forward-Darlehen anzustreben (Quelle).

Auch die standardmäßige Eintragung der Grundschuld in das Grundbuch durch die KfW führt für das jeweilige Kreditinstitut zu Absicherungslücken, weshalb ein Forward-Darlehen oftmals nur sehr schwer umsetzbar ist.

Wird die Auszahlung von einem geteilten Darlehensbetrag gewünscht, kann dies durch einen geringen Zinsaufschlag erfolgen. Eine Entscheidung über die Höhe des größeren bzw. kleineren Betrages, welcher vom Partner ausgezahlt wird, kann zum Beispiel nach dem Baufortschritt einer Immobilie erfolgen.

Nach Absprache mit dem jeweiligen Institut kann demnach die Auszahlung individuell durchgeführt werden, um verwendete finanzielle Mittel für den Kreditnehmer zum passenden Zeitpunkt durch eine Teilzahlung aufzufrischen.

Um beim Hausbau Geld sparen zu können, empfiehlt sich ein Angebotsvergleich verschiedener Institute durch Tilgungsrechner, Zinsrechner bzw. Baufinanzierungsrechner. Diese sind im Internet meist kostenfrei zu nutzen und ermöglichen die zuverlässige Analyse verschiedener Angebote.

Unerlässlich ist ein Anfordern von Angeboten verschiedener Forward-Darlehen sowie die Betrachtung von Charts und Prognosen bezüglich der zukünftigen Zinsentwicklung. Zudem können Interessierte mithilfe von einem Grundbuchrechner eine schnelle Ermittlung der jeweiligen Gebühren errechnen.

Mit wenigen Klicks kann ein Vergleich innerhalb von Minuten durch einen Kreditrechner ermittelt werden. Dieser erstellt dem Interessenten ein passendes Angebot auf der Basis der Effektivzinsberechnung zu besten Konditionen. Auf einen Blick erhält der Kreditwillige ein Ergebnis, welches auf der Basis von individuellen Wünschen erstellt wurde. Eine Beratung auf dem virtuellen Weg hat den Vorteil, dass eine persönliche Kooperation mit einem Berater auf entfällt und somit das Zahlen einer Maximalprovision nicht erforderlich ist. Wünscht der Interessent eine persönliche Kommunikation mit einem Fachberater, kann dieser natürlich auch Angebote auf dem klassischen Weg vergleichen.

Mithilfe von einem Grundbuchrechner kann ein Schnell-Check von Notargebühren und Grundbuchkosten ermitteln, welche Kosten für den Kreditnehmer entstehen. Der Rechner ermöglicht es, dem Kreditnehmer einen Überblick zu gewähren und auf Wunsch Änderungen an der Berechnung vornehmen zu können. Hilfreich ist dies beim Kauf einer Immobilie, einer Umschuldung sowie beim Eintragen, Abtreten oder Löschen einer Grundschuld.

Sogenannte Charts sind Grafiken, welche aussagekräftige Zinsdaten in Zinstabellen monatlich und täglich darstellen, um die Zinsentwicklung aufzuzeigen. Die Grafik ermöglicht zudem Markttransparenz, welche dazu führt, dass Interessenten einen gut verständlichen Einblick in die Zinsentwicklung wagen können.

Die Zins-Charts stellen die Baufinanzierungszinsen in Abhängigkeit von der Länge der ausgewählten Zinsbindung dar. Das Zinsbarometer zeigt, wie sich der Zins in den nächsten Jahren entwickelt. Durch das regelmäßige Lesen einer Expertenmeinung kann die wahrscheinliche Entwicklung der Zinssätze erkannt und somit den passenden Zeitpunkt für ein Forward-Darlehen bestimmt werden, um von diesem profitieren zu können.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.