Unser Kreditvergleich ist besonders gut dafür geeignet, das für Sie günstigste und auf persönliche Zwecke abgestimmte Kreditangebot zu finden.

Der Vergleich unterschiedlicher Kredite ist kostenlos sowie unverbindlich und erfolgt schnell und einfach über unseren exklusiven Rechner! Generell gilt, dass sich unsere Kreditvergleiche auf die für den Kreditwilligen essenziellen Bereiche konzentrieren und somit neben individuellen Konditionen auch detaillierte Informationen liefern, welche bei der Kreditwahl wichtig sind.

Hierdurch spart der Informierte nicht nur die Zeit eines persönlichen Vergleichs, er spart zudem unnötige Ausgaben.

Möchten Interessierte einen Kreditvergleich durchführen, ist dieser kostenlos und unverbindlich.

Dies bedeutet, dass für die anfragende Person keinerlei Kosten anfallen und alle offerierten Informationen keine Angebotsbindung beinhalten. Somit ist der Vergleich unterschiedlicher Kreditinstitute und Angebote ohne Risiko für den Nutzer.

Mithilfe spezieller online Rechner können auf unterschiedlichen Portalen Kreditvergleiche durchgeführt werden.

Die Anbieter der Vergleiche bieten nicht nur unterschiedliche Einstellungsmöglichkeiten, sondern auch detaillierte Informationen zum Angebot. Besonders beliebt sind spezielle Kreditvergleiche für:

Zur Errechnung eines passenden Angebots muss der Interessent neben dem Verwendungszweck auch die gewünschte Kredithöhe sowie die Laufzeit wählen.

Auf vielen Webseiten gibt es für Kreditsuchende die Option eine meist kostenfreie Excel-Tabelle herunterzuladen.

Mithilfe dieser Tabelle können Interessenten unterschiedliche Kreditangebote manuell vergleichen. Durch das Eintragen der Laufzeit, des Zinssatzes sowie des Darlehensbetrages können die Zinsen, die Tilgung, die jährliche / monatliche Rate sowie die Restschuld am Ende des Jahres genau errechnet werden.

Eine kostenlose Excel-Tabelle zur Berechnung können Sie hier herunterladen.

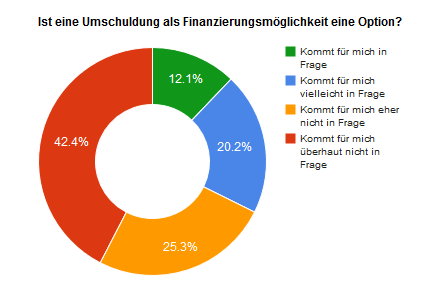

Viele Menschen haben bereits mindestens ein Darlehen, welches sie abzahlen müssen. Bei den aktuellen Niedrigzinsen lohnt es sich aber unter Umständen, einen Umschuldungskredit aufzunehmen.

Aber wie viele Kreditnehmer sehen das als Möglichkeit, um ihre Kreditkosten zu senken? Dieser Frage ging eine Online-Umfrage aus dem Jahr 2013 nach.

Demnach lehnen 42,2% aller Befragten eine erneute Kreditaufnahme zur Abzahlung alter, teurer Kredite ab. Weitere 45,7% sind sich nicht ganz sicher, während lediglich 12% der Befragten diese Möglichkeit sofort nutzen würden.

Die Konsumentenkredite zeichnen sich dadurch aus, dass der geliehene Geldbetrag zur freien Verwendung, also ohne Zweckbindung, erfolgen kann.

Im Allgemeinen sind Kreditvergleiche im Konsumbereich durch standardisierte Angebote sehr gut durchführbar. Die Vergleiche werden schufaneutral, kostenfrei sowie unverbindlich durchgeführt und zielen darauf ab dem Interessierten viele Angebote zur Auswahl zu liefern.

Die meisten Kreditvergleichen im Konsumbereich erfolgen in den Sektoren Raten-, Privat- und Kleinkredite. Auch spezifische Umschuldungsangebote können im Vergleich besser betrachtet werden. Bei einem Rahmenkredit gibt es keine direkten Kreditvergleiche, weshalb beispielsweise ein Girokontovergleich durchgeführt werden kann.

Planen Interessierte einen Urlaub kann der Vergleich unterschiedlicher Ratenkredite viel Geld einsparen.

Der Ratenkredit zählt zu der beliebtesten und gebräuchlichsten Kreditform.

Hier können Interessenten ein Darlehen zu einem fixen Zinssatz in konstanten monatlichen Raten aufnehmen. Meist liegt der Rahmen eines Ratenkredits zwischen 1000 Euro und 75000 Euro. Die Laufzeit variiert je nach Kreditinstitut und beträgt meist bis zu maximal 120 Monaten.

Diese Art des Darlehens wird oftmals dafür verwendet ein neues Fahrzeug zu erwerben, eine Reise durchzuführen oder Einrichtungsgegenstände anzuschaffen.

Der Privatkredit definiert sich als ein Kredit für private Zwecke von der Bank sowie als Darlehen von einer privaten Person.

Viele Institute offerieren Interessenten Kredite, welche zur freien Verwendung im privaten Rahmen genutzt werden können.

Bereits ab 1500 Euro Höhe gibt es diese Art des Darlehens. Die Laufzeit beträgt oftmals 84 Monate und beinhaltet meist eine zahlungsfreie Periode von vielen Wochen.

Die sogenannten Crowdlending-Plattformen bieten Personen Kredite von privat an.

Der Vorteil dieses Angebots liegt darin, dass die effektiven Zinsen meist deutlich niedriger sind, als jene, welche von dem Bankinstitut angeboten werden.

Auch die Rückzahlung des geliehenen Betrages kann individuell mit dem privaten Gläubiger ausgehandelt werden.

Diese Kreditart ist optimal dafür geeignet kurzfristige finanzielle Engpässe zu überbrücken.

Die Kleinkredite, welche bis zu einem Maximalbetrag von ca. 1000 Euro offeriert werden, haben eine deutlich kürzere Laufzeit als andere Kreditvarianten. Meist bietet entsprechende Institute eine Tilgung binnen 45 Tagen an.

Für Interessenten ist es wichtig zu wissen, dass dieser Typ eines Darlehens gesondert verglichen werden muss. Im klassischen Kreditvergleich werden die kleinen Darlehen nicht berücksichtigt.

Für den Rahmenkredit gibt es keinen spezifischen Kreditvergleich. Möchten Personen die Angebote genauer betrachten, müssen anderen Vergleichsmöglichkeiten genutzt werden.

Der Rahmenkredit wird durch das Bankkonto beansprucht und kann maximal in der Höhe des vom Institut zugesicherten Betrages erfolgen. Es ist beispielsweise möglich, einen Dispokredit durch einen Girokonto Vergleich zu analysieren. Auch der Kontokorrentkredit kann auf ähnliche Weise verglichen werden.

Für Kredite im Rahmen einer Kreditkarte empfiehlt sich der Vergleich unterschiedlicher Kreditkartenanbieter sowie Angebote.

Haben Kreditwillige bereits einen anderen Kredit wie zum Beispiel einen Dispokredit oder ein Darlehen im Rahmen einer Kreditkarte, kann eine Umschuldung finanzielle Vorteile bringen.

Hierbei werden alle Verbindlichkeiten bereits bestehender Kredite abgelöst und durch ein einziges Darlehen ersetzt. Meist bietet diese Art der Umschuldung deutlich günstigere Konditionen und führt somit dazu, dass der Kreditnehmer viel Geld einspart.

Damit genau errechnet werden kann, welche Umschuldung bestmöglich zu dem Profil des Anfragers passt, ist ein Vergleich unabdingbar.

Suchen Personen einen Kredit mithilfe welchem diese einen geplanten Urlaub begleichen möchten, kommt der Ratenkredit infrage.

Diese Art des Kreditvergleichs ist die klassische Variante und kann somit ohne Probleme mit den online Rechnern sowie Excel-Tabellen betrachtet werden.

Vorteilhaft im Rahmen eines Ratenkredits ist, dass es sogar möglich ist, kleine Beträge mit individueller Laufzeit zu wählen.

Beim Kreditvergleich ist die genaue Berechnung der finanziellen Belastung durch ein Darlehen wichtig. Hier hilft die Excel-Vorlage von test.de.

Der Nominalzins ist nur das eine. Viel wichtiger ist es herauszufinden, wie hoch der effektive Jahreszins ist. Hierfür müssen weitere Kreditkosten, wie Bearbeitungsgebühren, Disagio, Maklerkosten und mehr beachtet werden.

Stiftung Warentest stellt für die einfach Berechnung eine kostenlose Excel-Tabelle zum Download bereit, wo man schnell und übersichtlich alle Daten eingeben kann. Den Rest macht die Excel-Berechnung.

Hier geht es zum Download.

Im Bereich der Kreditfinanzierung von Immobilien gibt es im Internet entsprechende Rechner, mithilfe welcher das optimale Darlehen ausgewählt werden kann.

Dies kann entweder zum Hausbau, Hauskauf und dem Eigentumswohnungskauf verwendet werden. Auch die Anschlussfinanzierung sowie die Mietkaution sind wichtige Ausgaben, welche berücksichtigt werden sollten.

Da das Angebot an spezifischen Rechnern groß und unterschiedlich ist, sollten mehrere Vergleichsportale genutzt werden. Detaillierte online Rechner beinhalten unter anderem die Option der Sondertilgung, Volltilgung, des Eigenkapitals sowie die anfängliche Tilgungsrate.

Bei dem Wunsch ein Haus zu bauen entstehen viele Kosten, welche meist nicht mit dem zur Verfügung stehenden Eigenkapital gedeckt werden können.

Deshalb benötigen viele Interessenten eine zusätzliche Baufinanzierung. Damit ein passendes Angebot zu guten Konditionen gefunden werden kann, kann ein Kreditrechner genutzt werden. Diesen gibt es in der klassischen sowie in der professionellen Variante.

In der klassischen Version wird der Darlehensbetrag, die Sollzinsbindung, der Tilgungssatz sowie der Sollzins eingetragen.

Wird die Profi-Version genutzt, können zusätzlich das Datum der Auszahlung sowie der Tilgungsbeginn berücksichtigt werden. Auch die Option der Beachtung einer Sondertilgung ist vorhanden.

Der Kauf eines Hauses ist meist nur mithilfe eines Darlehens möglich. Damit ein passender Kredit für den Hauskäufer gefunden werden kann, sollte ein Kreditrechner benutzt werden.

Durch die Nutzung eines online Rechners oder einer Excel-Tabelle kann das günstigste Angebot identifiziert werden und der Interessierte spart viel Geld. Durch das Eintragen des Darlehensbetrags, Wert des Objekts, der Sollzinsbindung, der Sollzinsen, der ersten Ratenzahlung, des Tilgungssatzes sowie eventueller Sondertilgungen kann ein passender Kredit gesichtet werden.

Oftmals ist es für Menschen günstiger eine Eigentumswohnung zu erwerben, anstatt monatlich Ausgaben für Miete zu leisten.

Der Vorteil liegt darin, dass die gekaufte Wohnung eine finanzielle Absicherung darstellt. Um die Finanzierung einer Eigentumswohnung zu ermöglichen, wird meist ein Darlehen genutzt.

Damit der Wohnungskäufer einen Kredit zu guten Konditionen erhält, empfiehlt sich ein Vergleich unterschiedlicher Kreditangebote mit einem Darlehensrechner. In dem online Rechner werden Daten zur Nutzung, Dauer der Sollzinsbindung, der anfängliche Tilgungssatz, der Sollzinssatz, der verfügbare monatliche Betrag sowie das vorhandene Eigenkapital zum Kauf einer Eigentumswohnung eingetragen.

Hat eine Person einen oder mehrere Kredite, welche umgeschuldet beziehungsweise anschlussfinanziert werden sollen, gibt es unterschiedliche Kreditrechner.

Sie sind in der Lage das bestmögliche Angebot der Finanzierung zu ermitteln. In den klassischen Umschuldungsrechner trägt der Interessent den abzulösenden Betrag ein, einen zusätzlich benötigten Betrag, die Laufzeit sowie die angestrebte monatliche Rate.

Bei einer für den Umschulder besonders günstigen Zinslage gibt es zudem die Möglichkeit ein Forward-Darlehen in Anspruch zu nehmen. Hierfür gibt es einen spezifischen Rechner, welcher den Nettodarlehensbetrag, die Sollzinsbindung, die Beleihung sowie die Vorlaufzeit berücksichtigt. Generell gilt zu beachten, dass bei einem Bankwechsel eine Hypotheken-Umschreibung fällig.

Personen, welche eine hohe Mietkaution zahlen müssen, haben die Option eine Mietkautionsbürgschaft abzuschließen, um hierdurch finanziell flexibler zu sein.

Dadurch wird die Kaution nicht durch den Mieter gezahlt, lediglich die anfallenden Zinsen an das gewählte Institut. Die Zinsen betragen in Abhängigkeit von der Kautionshöhe jährlich zwischen 50 Euro und 250 Euro.

Damit Interessierte ein passendes und günstiges Angebot erhalten, empfiehlt sich auch hier die Nutzung eines online Rechners für Mietkautionen. Nach der Angabe des Kautionsbetrags kann der Mietkautionsrechner schnell das günstigste Angebot finden

Eine besonders beliebte Methode zu Finanzierung von Kraftfahrzeugen wie Autos, Motorrädern und Wohnmobilen ist der online Kredit.

Durch einen entsprechenden Vergleich unterschiedlicher Angebote im Internet können Interessierte Geld sparen oder die resultierenden Informationen zur Orientierung nutzen.

Bislang nehmen die Mehrzahl der KFZ-Käufer lieber Darlehen von Händlern oder der Bank vor Ort an, jedoch könnten diese oftmals deutliche Einsparungen erlangen, wenn ein entsprechender Kreditvergleich durchgeführt würde.

Der Besitz eines Autos ist hilfreich um zur Arbeit, zum Einkaufen oder zu Freunden zu gelangen.

Egal ob Neuwagen, Gebrauchtwagen, Geschäftsfahrzeug oder Privatfahrzeug, zum Kauf eines Autos benötigt ein Interessent eine gewisse Menge Kapital. Ist es nicht möglich ein Auto mit Eigenkapital zu zahlen, kann ein Kredit genutzt werden. Durch einen Kreditrechner kann das günstigste und konditionsmäßig beste Angebot identifiziert werden.

Der Neuwagen ist eine besonders kostenintensive Variante des Fahrzeugkaufs.

Neben speziellen Händlerkrediten oder dem klassischen Bankkredit gibt es auch entsprechende online Kredite, welche mit attraktiven Konditionen locken. Damit ein passendes Angebot gefunden werden kann, ist es zu empfehlen einen Kreditvergleich durchzuführen.

Nach der Auswahl des gewünschten Kreditbetrags und der Laufzeit des Darlehens können entsprechende Angebote untereinander verglichen werden.

Der Kauf eines Gebrauchtwagens ist meist weniger kostenintensiv als der Erwerb eines neuen Autos.

Während die Finanzierung eines Neuwagens durch Händlerkredite relativ gute Konditionen aufweist, ist diese Option bei Gebrauchtwagen weniger zu empfehlen. Hier sind die meisten Händlerkredite mit hohen Zinssätzen versehen und somit eher teuer.

Deshalb ist es lohnenswert einen online Kreditvergleich durchzuführen. Besonders gute Angebote werden oftmals von Direktbanken offeriert, welche zudem den Vorteil haben ein hohes Maß an Flexibilität anzubieten. Zur Durchführung eines Vergleichs benötigt der Interessent Informationen über die gewünschte Laufzeit sowie den Kreditbetrag.

Der Privatkauf eines Autos ist meist mit hohen Ausgaben verbunden.

Oftmals ist es problematisch die gesamten Kosten für einen Wagen aufzubringen, weshalb ein Darlehen für Fahrzeuge in Betracht gezogen wird. Damit ein Kreditangebot zu guten Konditionen gefunden werden kann, ist ein online Kreditvergleich unabdingbar.

Hier können Interessierte nach der Auswahl des Darlehensbetrags sowie der Laufzeit des Kredits alle infrage kommenden Angebote schnell, unverbindlich und kostenfrei durchführen, um am Ende das beste Kreditangebot identifizieren zu können.

Viele Unternehmen benötigen einen Geschäftswagen, um die Ausführung der Unternehmensleistung zu gewähren.

Meist handelt es sich bei geschäftlichen Fahrzeugen um jene angesehener Automarken mit spezifischer Ausstattung. Deshalb ist der Kauf eines Geschäftswagens oftmals kostspielig.

Besonders in der Gründungsphase eines Unternehmens ist entsprechendes Kapital knapp, weshalb der Autokauf oftmals nur durch einen Kredit ermöglicht wird. Durch entsprechende Kreditvergleiche für Geschäftswagen können Unternehmer eine Menge Geld sparen und von vorteilhaften Konditionen profitieren.

Da das Einkommen von Unternehmern nicht fix ist, gestaltet sich auch der Autokredit teurer. Eine gute Alternative zu einem klassischen Kredit bieten deshalb auch sogenannte Crowdlending-Plattformen.

Das Fahren eines Motorrads bereitet Spaß und vermittelt das Gefühl von Freiheit.

Einige Menschen nutzen das Fahrzeug außerdem, um täglich zur Arbeit zu gelangen oder anderen nützlichen Tätigkeiten nachzugehen. Möchten Interessierte ein Motorrad kaufen, verfügen jedoch nicht über die benötigten Mittel, kommt ein entsprechender Kredit zur Finanzierung infrage.

Damit ein günstiges Angebot gefunden werden kann, lohnt es sich einen Kreditvergleich durchzuführen. Hier können Personen beispielsweise einen klassischen Ratenkredit ohne Zweckbindung nutzen. Nach der Eingabe aller relevanten Daten wird innerhalb von wenigen Sekunden eine Liste passender Angebote ermittelt.

Wohnmobile ermöglichen Reisenden ein hohes Maß an Flexibilität und sind deshalb besonders beliebte Urlaubsbegleiter.

Für Personen, welche regelmäßig verreisen, ist der Kauf eines Wohnmobils eine lohnenswerte Investition. Zur Finanzierung der mobilen Fahrzeuge können klassische Ratenkredite oder der Autokredit genutzt werden.

Damit das bestmögliche Angebot gefunden werden kann, sollte ein Vergleich beider Kreditarten durchgeführt werden. Ideal zur Identifizierung des bestmöglichen Angebots ist ein Vergleichsrechner oder die manuelle Anfertigung einer Excel-Tabelle.

Ein guter Kreditvergleich zeichnet sich dadurch aus, dass dieser auch die jeweilige Personengruppe berücksichtigt.

Hierbei unterscheidet der online Rechner zwischen Studenten, Auszubildenden, Beamten, Rentnern, Selbständigen, Gewerbetreibenden sowie Arbeitslosen, Geringverdienern und Hartz 4-Empfängern. Je nach Personengruppe definieren sich die spezifischen Konditionen für den gewünschten Kredit.

Da Studenten und Auszubildende kein oder nur sehr niedriges Einkommen besitzen erhalten diese bei der Wahl eines Ratenkredits eher schlechtere Konditionen.

Deshalb sollten diese vor der Auswahl eines Kredits die Angebote unterschiedlicher Kreditkartenanbieter sowie Girokontenanbieter vergleichen. Auch hierfür gibt es im Internet spezielle Vergleichsrechner.

Aufgrund der festen Anstellung eines Beamten kann dieser von besonders guten Konditionen profitieren.

Dies bedeutet, dass sich ein Kreditvergleich in unterschiedlichen Bereichen wie dem Ratenkredit, Privatkredit und Kleinkredit oder jenem speziell zur Umschuldung besonders lohnt.

Beachtet werden sollte jedoch, dass es für unterschiedliche Kreditformen auch andere online Rechner gibt.

Möchten bereits in Rente befindliche Menschen einen Kredit aufnehmen, hängen die Optionen der Kreditwahl vom monatlichen Einkommen ab.

In einem online Rechner können Interessierte das Einkommen sowie den Darlehenszweck vermerken und somit besonders schnell und unkompliziert passende Angebote erhalten.

Da Selbständige kein fixes Einkommen haben, erhalten diese oftmals deutlich schlechtere Konditionen im Vergleich zu anderen Personengruppen.

Dies bedeutet, dass Menschen dieser Gruppe deutlich höhere Zinskosten zahlen müssen. Damit auch Selbständige attraktive Angebote zur Finanzierung erhalten ist ein online Kreditvergleich ratsam.

Je nach der benötigten Höhe des Darlehens kann auch ein die Beleihung der Kreditkarte beziehungsweise des Girokontos eine gute Option sein. Auch hierfür finden sich im Internet entsprechende Vergleichsrechner, um das beste Angebot zu identifizieren.

Gewerbetreibende benötigen oftmals kurzfristig finanzielle Mittel, welche entweder durch einen Lieferantenkredit überbrückt werden können oder sich in Form eines Kontokorrentkredits ausdrücken.

Auch das Beleihen der eigenen Kreditkarte stellt eine gute kurzfristige Option dar. Damit eine passende Form der Darlehensgewährung gefunden werden kann, empfiehlt sich neben dem Vergleich der Kreditkartenanbieter auch der Vergleich unterschiedlicher Bedingungen von Konten.

Besonders schwierig gestaltet sich die Kreditwahl bei Arbeitslosen, Hartz 4-Empfängern und Geringverdienern.

Diese Personengruppe hat meist wenige Auswahlmöglichkeiten, um einen passenden Kredit zu finden. Oftmals bietet die Agentur für Arbeit Kredite in geringer Höhe an. Alternativ zu dieser Option gibt es auch die Möglichkeit Geld über das Crowdlending oder die Kreditkarte zu erhalten.

Ein Vergleich über online Rechner ist besonders empfehlenswert, da für Geringverdiener jeder zusätzlich gesparte Euro zählt.

Jedes Jahr veröffentlicht die Schutzgemeinschaft Kreditsicherheit, kurz SCHUFA, einen Bericht über das Finanzverhalten der Deutschen.

Neben der Feststellung, dass sich vor allem junge Menschen Wissenslücken bei finanziellen Themen einräumen, stellt die SCHUFA noch viele weitere interessante Fakten rund um Geld und Kredit fest. Unter anderem, dass es vor allem die Generation 25-49 Jahre ist, die stark auf pump lebt.

Das ist aber nur eine Seite der Medaille. Denn diese Altersgruppen sind es auch, die vor allem eines können: mithilfe des Internets Preise zu vergleichen, und nicht das erstbeste Kredit-Angebot akzeptieren. Diese kritische Auseinandersetzung zeigt sich vor allem darin, dass diese Menschen vergleichsweise überdurchschnittlich viele SCHUFA-Abfragen zu verzeichnen haben. Das zeugt von intensiverer Vergleichstätigkeit im Vergleich zu den anderen Altersgruppen. Für die „digital natives“ auch kein großen Problem.

Mehr zur Studie finden Sie auf SCHUFA.de

Bei der Wahl eines guten Kreditangebots spielen nicht nur die effektiven Jahreszinsen eine übergeordnete Bedeutung auch der Service, welcher oftmals von Experten begutachtet wird, ist ein wichtiges Kriterium.

Neben der Kredithöhe, der Laufzeit, speziellen Prämien / Gutscheinen, Optionen zur Sondertilgung sind auch Möglichkeiten zur Anzahlung sowie optionale Schlussraten von Bedeutung. Je nach den finanziellen Möglichkeiten des Interessenten sind auch Bonitätsprüfungen mit und ohne Schufa-Auskunft ein Kriterium.

Generell gilt jedoch, dass mit steigender Bonität die Konditionen deutlich verbessert werden können. Im Bereich der Immobilienkredite ist es zudem von Vorteil über Eigenkapital zu verfügen, welches zur Reduzierung der Kreditzinsen führt.

Menschen, welche darauf abzielen in allen Aspekten die besten Angebot zu erhalten, sollten die Bewertung von Experten beachten.

Hierbei werden auf den Markt befindliche Angebote von Kreditexperten wie der Stiftung Warentest / Finanztest genau betrachtet. Im Anschluss an den Test werden die besten Kreditangebote mit einem sogenannten Testsiegel ausgezeichnet.

Innerhalb eines Kreditvergleichs können Interessierte oftmals auch die Siegel, welche von Experten verliehen wurden, sehen und somit ein gutes und seriöses Angebot auffinden.

Bei den Kreditzinsen ist darauf zu achten, ob diese als effektiver oder nominaler Jahreszins angegeben werden.

Um Kreditangebote vergleichen zu können, sollte immer der effektive Jahreszins betrachtet werden, da die Kosten jedes Kreditinstituts variieren. Daneben gibt es noch den nominalen Zins.

Der effektive Jahreszins beinhaltet den Nominalzins und ist zudem mit Kosten wie beispielsweise jenen für die Auszahlung, die Zinsfestschreibungsdauer und die Tilgung behaftet. Beachtet werden sollte, dass Kosten für Teilzahlungen sowie die Kontoführung separat abgerechnet werden.

Der Nominalzins bezeichnet den Zinssatz ohne Kreditkosten. Somit liegt der nominale Zinssatz wertmäßig unter dem des effektiven Jahreszinses und ist als weniger aussagekräftig zu definieren.

Die Laufzeit eines Darlehens ist von der Art des Kredits abhängig.

Bei Kleinkrediten können Interessenten den geliehenen Betrag meist innerhalb von bis zu 45 Tagen zurückzahlen. Klassische Kredite wie der Ratenkredit haben eine Laufzeit von 12 Monaten bis 120 Monaten. Die häufigste Dauer eines Darlehens liegt jedoch zwischen 60 Monaten und 84 Monaten.

Die Höhe eines gewünschten Kredits hängt stark von der Darlehensvariante ab.

Während Ratenkredite im minimal meist von 2500 Euro bis zu 5000 Euro reichen, ist das Maximum zwischen 50000 Euro und 75000 Euro erreicht.

Die sogenannten Kleinkredite offerieren oftmals einen Betrag bis zu 1000 Euro.

Im Vergleich dazu sind Immobilienkredite deutlich höher angesiedelt und bewegen sich zwischen 50000 Euro und 500000 Euro

Die Annahmequote für einen Kredit ist nicht einheitlich bestimmbar. Generell ist eine Annahme von den Kriterien der jeweiligen Bank abhängig.

Die eigene Bonität beziehungsweise eine positive Schufa-Auskunft spielen eine bedeutende Rolle. Auch die Personengruppe des Antragsstellers ist von großer Bedeutung. Während Selbständige kein fixes Einkommen haben, befinden sich Beamte in einer sehr sicheren Arbeitsposition.

Erhält der Interessent eine Absage des gewählten Darlehens, bedeutet dies nicht, dass ein anderes Institut ebenso die Annahme des Kreditantrags verweigern würde. Deshalb ist es sinnvoll, einen erneuten Antrag bei einer anderen Bank zu stellen.

Zur Bonitätsprüfung ist eine Schufa-Abfrage essenziell. In Abhängigkeit von der Art des Kredites sowie dem gewährenden Institut werden die Ergebnisse jedoch unterschiedlich ausgelegt.

Generell gilt, dass Kreditgeber, welche mit der Aussage ohne Schufa werben, deutlich schlechtere Konditionen anbieten, da das Ausfallrisiko eines Darlehens bei negativer Schufa-Auskunft steigt. Somit sollten Interessierte immer einen direkten Vergleich zwischen Instituten anstreben, welche die Schufa-Ergebnisse unterschiedlich gewichten.

Durch die Niederschrift der Resultate in einer Excel-Tabelle kann der Kreditvergleich optimal vollzogen werden.

Der von einem Institut angebotene Zinssatz ist oft von der Einstufung der Bonität des Antragsstellers abhängig, was auch als bonitätsabhängig deklariert wird.

Es gibt jedoch Angebote, welche für jeden Interessenten nach der Kreditbewilligung offeriert werden, welche somit bonitätsunabhängig sind. Nachgesehen werden können detaillierte Informationen im repräsentativen Beispiel des Kreditinstituts.

Es ist deshalb besonders lohnenswert einen Kreditvergleich vor dem Abschluss eines Darlehens durchzuführen.

Bei einem Darlehen im Immobilienbereich ist eine hohe Eigenkapitalquote Voraussetzung für gute Kreditkonditionen.

Hat der Interessent wenig oder gar kein eigenes Kapital, sind die Zinsen bei Immobilienkrediten eher hoch. Ab einer Eigenkapitalquote von 40 Prozent ist eine deutliche Reduktion der Darlehenszinsen im Immobilienbereich zu erzielen und von günstigen Angeboten zu sprechen.

Bei einer Quote von 20 Prozent sind die Kreditangebote immer noch als relativ günstig zu benennen, jedoch ist der Zinssatz merklich erhöht, wird dieser mit jenem verglichen, der bei einer Eigenkapitalquote von 40 Prozent angeboten wird. Als Grundsatz gilt, je höher der Eigenkapitalanteil, desto niedriger der Zinssatz.

Das Vornehmen einer Anzahlung ist besonders im Rahmen eines Autokredites üblich.

Hier können Autokäufer bereits die Vorteile des gewählten Fahrzeugs nutzen, obwohl die komplette Kaufpreiszahlung noch nicht ausgeführt wurde. Das Fahrzeug bleibt bis zur vollständigen Zahlung im Besitz des Verkäufers, kann jedoch vom Käufer genutzt werden.

Eine weitere Finanzierungsoption ist die Nutzung einer Schlussrate, welche häufig in Form der Ballonfinanzierung vorkommt. Diese sehr spezielle Form der Zahlung inkludiert, dass der Kunde zu Beginn kleinere monatliche Raten begleicht und am Ende der Laufzeit eine große Rate (Ballon) zahlt, welche meist die Summe aller bis dahin gezahlten Raten übersteigt.

Ein entsprechender Kreditvergleich ist unter Umständen im KFZ-Sektor online möglich.

Die Sondertilgung wird besonders in Immobilienkredit-Rechnern berücksichtigt.

Somit erhält der Interessent die Option, sich vor dem Darlehensabschluss über mögliche Sonderzahlungen zu informieren. Auch bei anderen Kreditarten kann diese Option im entsprechenden Kreditvergleichsrechner gefunden werden.

Bei den meisten Ratenkreditrechnern ist die Berücksichtigung einer Sondertilgung meist nicht möglich. Jedoch gibt es häufig Vermerke, ob die Möglichkeit besteht, eine außerplanmäßige Tilgung vorzunehmen.

Die Restschuldversicherung dient dazu den Kreditnehmer davor zu bewahren unverschuldet in finanzielle Nöte zu geraten.

Hierbei erhält der Interessierte eine Versicherung gegen Tod, Arbeitslosigkeit oder Krankheit, welche für die Dauer der Rückzahlung eines Darlehens angeboten wird. Hierdurch können Kreditverträge schneller und problemloser abgeschlossen werden und zusätzlich den Kreditnehmer und dessen Familie absichern.

In Kreditvergleichsrechnern ist die Restschuldversicherung nicht integriert. Es ist deshalb zu empfehlen eine entsprechende Versicherung separat abzuschließen.

In wenigen Angeboten wie im Falle von EasyCredit oder GMX können Interessierte von Prämien oder Gutscheinen profitieren.

Meist handelt es sich hierbei um Best-Choice-Gutscheine sowie kleinere Sachprämien. Oftmals handelt es sich jedoch um sogenannte Lockangebote, welche darauf abzielen den Interessenten teure Kredite zu verkaufen.

Deshalb empfiehlt es sich vor Abschluss eines jeweiligen Vertrages, einen Kreditvergleich durchzuführen.

In einer Untersuchung unter deutschen Unternehmen wurde festgestellt, dass nicht jede Bank gleich restriktiv bei der Vergabe von Krediten ist.

Es wurde untersucht, wie restriktiv die Bankkunden die Vergabe von Krediten bei den einzelnen Banken empfunden haben. Dabei wurde festgestellt, dass vor allem Sparkassen und Genossenschaftsbanken dem potentiellen Kreditnehmer wohlwollender zur Seite stehen, als die privaten Banken.

Ebenfalls konnte man in der Untersuchung feststellen, dass Geldinstitute, welche besonders stark durch die Finanzkrise getroffen wurden, auch besonders restriktiv bei der Kreditvergabe vorgingen..

Innerhalb eines Kreditvergleichs gibt es die Möglichkeit unterschiedliche Anbieter miteinander zu vergleichen.

Hier können Vergleichende beispielsweise auf klassische Angebote von Banken wie jene der Direkt- oder Filialbanken treffen oder auf Angebote von Vermittlern stoßen, welche sich auf eine Branche wie Automobile oder die Baufinanzierung spezialisiert haben.

Eine weitere Option des Vergleichs sind die Crowdlending-Plattformen wie zum Beispiel auxmoney und Lendico.

Banken, welche ihre Geschäfte lediglich über das Internet, per Fax oder Telefon abschließen und somit über keine Filiale verfügen, werden auch Direktbank genannt.

In Kreditvergleichen zeigt sich oftmals, dass diese Art der Bank bessere Konditionen anbietet. Diese guten Konditionen werden durch den verringerten Verwaltungsaufwand und das nicht vorhandene Filialnetz begünstigt.

Die Filialbank bezeichnet ein klassisches Bankinstitut, welches sich dadurch auszeichnet, dass es über entsprechende Filialen verfügt.

In den einzelnen Filialen können Interessenten sowie Kunden persönlich beraten und mit monetären Mitteln versorgt werden. Im Vergleich zu den Direktbanken sind die Angebote an die jeweiligen Zielgruppen von weniger günstigen Konditionen geprägt.

Die sogenannten Kreditvermittler bieten Interessierten Vergleich im Darlehensbereich an, indem diese direkt mit den entsprechenden Instituten verhandeln.

In der Immobilienbranche ist beispielsweise der Anbieter Interhyp bekannt sowie Dr. Klein im Bereich der Baufinanzierung. Der Vorteil eines Vermittlers ist, dass dieser durch entsprechende Kontakte günstige Konditionen für Interessenten aushandeln kann. Jedoch ist nach dem Abschluss eines Kreditvertrages einen prozentuale Provision an den Vermittler zu entrichten.

Bei der Autofinanzierung sind spezielle Autobanken besonders beliebt, da diese meist bessere Konditionen anbieten.

Besonders vorteilhaft sind die Angebote, wenn der Kunde eine spezifische Marke wie Audi wünscht. Hier gibt es beispielsweise die Audi-Bank, welche bei dem Kauf der eigenen Marke finanzielle Vorteile anbietet.

Neben dem speziellen Kredit bieten die Autobanken auch klassische Kredite an. Vor dem Abschluss eines Darlehens über eine Autobank sollten Interessenten jedoch einen Kreditvergleich durchführen, um das beste Angebot zu finden.

Baufinanzierer haben sich auf das Anbieten von Immobilienkrediten spezialisiert.

Bei der Wahl des Baufinanzierers ist darauf zu achten, dass das Angebot zum individuellen Bedarf passt, was sich leider oftmals als Problem darstellt. Meist sind die Immobilienkredite von Baufinanzierern günstiger als jene der klassischen Banken oder den Angeboten von Vermittlern.

Es gibt jedoch Ausnahmen, weshalb alle vorliegenden Angebote mithilfe eines Kreditrechners genau verglichen werden sollten.

Die Crowdlending-Plattformen wie auxmoney und Lendico offerieren Interessierten Kredite von privat.

Nach der Berechnung der Bonität, bei welcher ein negativer Schufa-Eintrag nicht gleich zur Ablehnung führt, erhält der Kreditwillige die persönlichen Konditionen. Bei dem Crowdlending ist die Vorstellung der eigenen Person sowie der Verwendung des Kreditbetrages von besonderer Bedeutung.

Bei einem Kreditvergleich in online Rechnern werden auch die Crowdlending-Plattformen als Option berücksichtigt.

Die KfW-Kredite bieten die Möglichkeit, staatliche Förderungen sowie gute Kreditkonditionen zu erhalten.

Durch eine Bank, welche bei der KfW einen Antrag einreicht können entsprechende Kredite für Modernisierung & energetische Sanierung, Existenzgründer- & Unternehmenskredite, Photovoltaikanlagen / regenerative Energien, Ausbildung und Studium erlangt werden.

Für Menschen, welche die eigenen Wohnräume sanieren möchten oder Contracting-Geber sind, gibt es die Option bis zu 50.000 Euro bei einzelnen Maßnahmen sowie bis zu 75.000 Euro per Wohneinheit von der KfW zu erhalten.

Durch die staatliche Förderung können Interessierte bis zu 16.875 Euro Tilgungszuschuss erlangen. Wird das Projekt privat abgewickelt, besteht ebenso die Möglichkeit bis zu 18.750 Euro bezuschusst zu bekommen. Erneuerbare Energien, Ferienhäuser und Nachfinanzierungen sind von diesem Angebot exkludiert.

Der Vorteil dieser Finanzierungsart ist der hohe Zuschuss sowie der besonders niedrige effektive Jahreszins. Deshalb sollte diese Methode der Finanzierung immer bei der Angebotswahl berücksichtigt werden und in den Kreditvergleich einfließen.

Interessieren sich Personen für die Anschaffung einer Photovoltaikanlage beziehungsweise der Nutzung von regenerativen Energien, ist der günstige Kredit, welcher aus einem Topf finanziert wird, von der KfW zu empfehlen.

Pro Projekt werden bis zu 25 Millionen Euro angeboten, welche mit einem besonders niedrigen effektiven Jahreszins genutzt werden können. Voraussetzung zur Beanspruchung dieses Angebots ist, dass ein Teil der erzeugten Energie in das öffentliche Netz eingebracht wird.

Es ist unbedeutend ob es sich bei der geförderten Person um ein Unternehmen oder einen Privatnutzer handelt. Bei der Planung eines solchen Projekts sollte deshalb immer das Angebot der KfW im Kreditvergleich beachtet werden.

Unternehmer und Existenzgründer können Kredite zu guten Konditionen von der KfW erlangen.

Wichtig zu wissen ist, dass Investitionen in erneuerbare Energien, Betriebsmittel, die Nachfinanzierung sowie Anschlussfinanzierung nicht unterstützt werden. Auch Interessenten, welche ein Unternehmen im Nebenerwerb betreiben können gefördert werden.

Je nach Höhe des Kredits kann es erforderlich sein mindestens zehn Prozent des benötigten Kapitals zu besitzen, damit der Kreditwunsch bewilligt wird.

Die KfW offeriert eine Unterstützung von maximal 500.000 Euro. Die Verzinsung des Darlehens erfolgt unabhängig von dem Risiko sowie den Sicherheiten, weshalb diese Form des Kredits im Vergleich nicht fehlen sollte.

Junge Menschen zwischen 18 Jahren und 44 Jahren haben die Chance einen Kredit von der KfW nutzen zu können.

Voraussetzung hierfür ist, dass die Hochschule den Sitz in Deutschland hat sowie staatlich anerkannt ist. Das Studium beziehungsweise die Ausbildung kann berufsbegleitend, in Vollzeit oder Teilzeit ausgeführt werden.

Interessenten können zwischen 100 Euro und 650 Euro als monatliche Unterstützung beantragen. Die Förderung kann für maximal 14 Semester erfolgen und somit eine Darlehenshöhe von maximal 54600 Euro erreichen. Die Tilgung kann flexibel gestaltet werden und hat eine Höchstdauer von 25 Jahren.

Aufgrund der günstigen Konditionen und der Flexibilität des Kredits ist es empfehlenswert diesen in den Kreditvergleich zu integrieren.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.