Die Bauzinsen befinden sich zurzeit auf einem historisch niedrigen Stand. Wer sich aktuell bereits mitten in der Baufinanzierung befindet, sollte sich daher über die verschiedenen Möglichkeiten zur Umschuldung bereits bestehender Darlehen informieren.

Das gilt übrigens nicht nur für Verträge, deren Sollzinsbindung demnächst abläuft – auch während der Vertragslaufzeit ist eine Umschuldung durchaus möglich. Allerdings wird sich das Vorgehen nur in den seltensten Fällen lohnen.

Ein allgemeines Kündigungsrecht gibt es dabei während der vereinbarten Sollzinsbindungsperiode leider nicht. Spätestens nach 10 Jahren kann man jedoch kostenlos kündigen. Möchte man schon vorher aus dem Vertrag aussteigen, ist die Zustimmung des Finanzierungspartners nötig. Zusätzlich fallen dabei in der Regel sogenannte Vorfälligkeitsentschädigungen an.

Bevor man sich mit der Umschuldung beschäftigt, sollte man einen Blick in die Vertragsdetails des aktuellen Finanzierungspartners werfen. Die Möglichkeit zur kostenlosen vorzeitigen Sondertilgung gibt es jedoch in der Regel nicht. Trotzdem sollte man sich bereits einige Zeit vor Ablauf der Laufzeit über die aktuelle Marktsituation informieren.

Dabei helfen Baufinanzierungs- und Anschlussfinanzierungsrechner aus dem Internet. Am günstigsten kommt man dabei in der Regel bei Finanzdienstleistern- und Vermittlern wie Dr. Klein oder Interhyp zu einem neuen Finanzierungspartner.

Nachdem man sich über die Restlaufzeit informiert hat oder gegebenenfalls die Möglichkeit zur vorzeitigen Kündigung in Erfahrung gebracht hat, sollte man zunächst die aktuellen Angebote auf dem Markt vergleichen.

Das geht am einfachsten mit den verschiedenen Baufinanzierungsrechnern aus dem Internet. Die bekanntesten Anbieter in Deutschland sind die Kreditvermittler Dr. Klein und Interhyp. Beide vergeben selbst keine Darlehen, sondern vermitteln lediglich die günstigsten Angebote.

Dabei werden die verschiedenen Angebote von mehreren hundert Banken verglichen. Aufgrund der großen Abnahmemengen sind die Konditionen meist günstiger als bei den einzelnen Banken direkt.

Im Anschluss an den online-Vergleich kann man auf Wunsch konkrete Angebote einholen oder einen Besprechungstermin machen. Wer das nicht wünscht, ist dazu jedoch keineswegs verpflichtet. Für den Vergleich muss man zudem keinerlei persönliche Daten eingeben.

Für die Umschuldung eines Baufinanzierungs-Darlehens gibt es verschiedene gute Gründe. So kann zum Beispiel die Sollzinsbindungsperiode ablaufen oder die vorzeitige Kündigung Geld sparen. Unter Umständen gibt es jedoch neben wirtschaftlichen auch persönliche Ursachen zu berücksichtigen.

Die vorzeitige Umschuldung von Darlehen – während der Zinsbindung – muss von der Bank genehmigt werden. Einer Sonderkündigung wird dabei meist nur zugestimmt, wenn die Immobilie verkauft werden muss. Steht etwa eine Trennung oder Scheidung ins Haus gibt es mehrere Möglichkeiten:

So kann zum Beispiel lediglich ein Partner die Finanzierung fortführen. Bei entsprechender Bonität ist der Finanzierungspartner damit in der Regel einverstanden. Kann keiner der Parteien einzeln die Finanzierung stemmen, sollte man sich dringend mit der aktuellen Bank verständigen – unter Umständen sind Tilgungsanpassungen möglich.

Wer nach wie vor ein gutes Verhältnis mit dem ehemaligen Partner pflegt, kann darüber hinaus zu einer einvernehmlichen Einigung über die Fortführung des Darlehens vereinbaren. Womöglich ist die Immobilie in mehrere Einheiten zu trennen oder kann zusammen zu Ende finanziert und anschließend vermietet werden.

Ist keine Einigung möglich, müssen in der Regel beide Parteien ausziehen und im schlimmsten Falle droht der Verkauf bzw. die Versteigerung. Bei einem Verkauf wird die Bank einer Auflösung des Vertrags zustimmen – allerdings werden in diesem Falle Vorfälligkeitsentschädigungen erhoben.

Vorher sollten jedoch alle Optionen untereinander und mit dem Finanzierungspartner besprochen werden, um die finanziellen Verluste im Rahmen zu halten.

Viele Kreditnehmer scheuen den Aufwand einer Umschuldung. Für die Umschuldung einer Baufinanzierung braucht man jedoch im Grunde die gleichen Unterlagen wie beim Erstantrag. Diese befinden sich meist bereits zusammen in einem Ordner.

Die Umschuldung läuft prinzipiell ähnlich ab wie der erstgestellte Baufinanzierungs-Antrag. Zusätzlich zu den persönlichen Unterlagen (Allgemeine Daten, Einkommensnachweise, etc.) und den Objektunterlagen (Grundbuchauszug, Grundriss, Fotos, etc.) kommen lediglich die Dokumente zum bereits bestehenden Darlehen (Darlehensvertrag, Restschuldbestätigung, etc.).

Eine Neubewertung der Immobilie findet aus Kostengründen üblicherweise nicht statt. Das heißt, dass der neue Finanzierungspartner die Einschätzung der abgebenden Bank in der Regel 1:1 übernimmt.

Eine Umschuldung ist also unkomplizierter als weitgehend vermutet. Sollte der Kreditnehmer mit den aktuellen Konditionen oder dem Prolongations-Angebot der aktuellen Bank nicht zufrieden sein, sollte unbedingt über eine Umschuldung zur Konkurrenz nachgedacht werden.

Ein Kündigungsrecht für Kreditnehmer gibt es während der vereinbarten Sollzinsbindungsperiode innerhalb der Baufinanzierung leider nicht. Wer dennoch vorzeitig aus dem Vertrag aussteigen möchte, ist auf die Zustimmung des Finanzierungspartners angewiesen und muss Vorfälligkeitsentschädigungen zahlen.

Darüber hinaus besteht unter Umständen die Möglichkeit, den Vertrag aufgrund fehlerhafter Widerrufsbelehrung vorzeitig zu beenden. Obwohl die Frist für die Kündigung von Altverträgen aufgrund von falschen Belehrungen am 21.06.2016 abgelaufen ist, bestehen auch für neuere Verträge durchaus Chancen.

Denn auch Verträge, die nach 2010 geschlossen wurden, beinhalten unter Umständen fehlerhafte Widerrufsklauseln. Vor Gericht hat das Anfechten solcher Darlehen gute Erfolgsaussichten. Auch nach der Frist gab es bereits mehrere Gerichte, die einen Vertragsaustritt als rechtmäßig beurteilten.

Wird der Kündigung stattgegeben, gibt es mehrere Optionen. In den meisten Fällen wird der aktuelle Finanzierungspartner ein Angebot zu angepassten Konditionen machen. Alternativ wird der Vertrag rückabgewickelt. So oder so sollte man sich mit den aktuellen Angeboten hinsichtlich der Anschlussfinanzierung vertraut machen.

Baufinanzierungsdarlehen erfordern hohe Bonitätskriterien. Neben dem Einkommen spielt hier insbesondere der SCHUFA-Score eine Rolle. Wer sich während der Baufinanzierung einen negativen Eintrag in die Akte einhandelt, kann Probleme bei der Umschuldung bekommen.

Dabei kommt es zunächst auf die Art des SCHUFA-Eintrages an. Hier gibt es durchaus Unterschiede in der Bewertung. Möglicherweise sind Einträge ungerechtfertigt und lassen sich auf Antrag hin löschen.

Ist eine vorzeitige Entfernung nicht möglich, dauert es 3 Jahre bis zum Ende des jeweiligen Kalenderjahres, bis negative Einträge automatisch aus der Akte verschwinden. Wer in der Zwischenzeit eine Umschuldung vornehmen muss, hat es in der Regel schwer bei der Umschuldung.

Selbst wenn man einen Finanzierungspartner findet, der trotz Eintrag ein Angebot macht, sind die Konditionen vermutlich eher schlecht. Hier kann es sich lohnen, die Anschlussfinanzierung mit der aktuellen Bank vorzunehmen. Ist auch die nicht bereit, kann ein Baufinanzierungs-Vermittler helfen.

TIPP: Findet die Anschlussfinanzierung oder die Umschuldung in der Zeit statt, in der ein negativer Eintrag besteht, sollte man die Vertragslaufzeit so kurz wie möglich wählen, um zu günstigeren Konditionen erneut umzuschulden, sobald der negative Eintrag aus der Akte verschwunden ist.

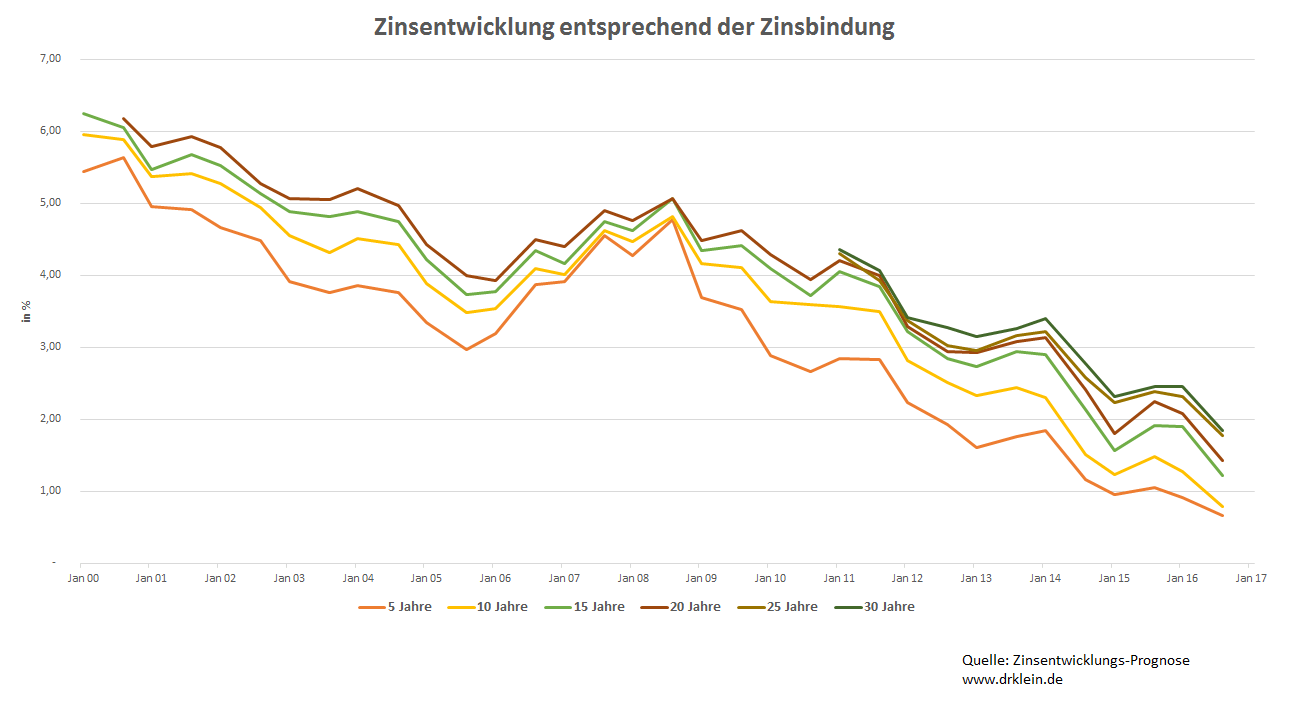

Die Bauzinsen bewegen sich bereits seit einigen Jahren konstant in Richtung 0%. Mittlerweile bekommt man bei entsprechender Bonität Baufinanzierungs-Darlehen mit 10 jähriger Zinsbindung zu unter 1%!

Das ist besonders für alle Kreditnehmer ärgerlich, die noch vor wenigen Jahren mit der Baufinanzierung begonnen haben. Noch vor einiger Zeit gab es Baufinanzierungs-Darlehen mit ansonsten ähnlichen Konditionen zum vierfachen Zins.

Hier liegt der Gedanke an eine Umschuldung nahe. Einfach den bestehenden Vertrag mit einem neuen, günstigeren Darlehen ablösen? Das klingt zunächst verlockend, ist in der Realität jedoch nur schwer umzusetzen.

Sowohl die Banken als auch die Kreditnehmer sind an die anfangs vereinbarte Sollzinsbindung gebunden. Ein Kündigungsrecht gibt es erst zum Ende der Laufzeit, spätestens jedoch nach 10 Jahren.

Früher kommt man nur mit Zustimmung der Bank bei berechtigten Interessen aus dem Vertrag heraus. Zusätzlich werden hohe Vorfälligkeitsentschädigungen fällig. Bei hoher Restschuld liegen diese in der Regel bereits im 5-stelligen Bereich.

Häufig macht eine vorzeitige Umschuldung also wenig Sinn. Selbst bei Altverträgen mit Zinsen um die 4-5 Prozent ist es oft günstiger, die Vertragslaufzeit zu erfüllen.

Bei der Baufinanzierung sollte eine Umschuldung genau durchgerechnet werden. Das gilt sowohl für die planmäßige Anschlussfinanzierung als auch für die vorzeitige Kündigung bestehender Baufinanzierungsdarlehen vor Ablauf der Sollzinsbindung.

Eine Umschuldung lohnt sich entsprechend nur, wenn das Verhältnis von Zinsersparnis im Vergleich zu den bisherigen Kosten stimmt. Das gilt aufgrund der aufzubringenden Vorfälligkeitsentschädigungen noch mehr bei der vorzeitigen Kündigung eines bestehenden Darlehens. Je nach Restlaufzeit des Vertrags und Höhe der Entschädigungen kann es günstiger sein, den Vertrag bis zum Ende zu erfüllen.

Für die Berechnung der Kosten bei der Umschuldung helfen Baufinanzierungsrechner aus dem Internet. Die bekanntesten Anbieter sind dabei die Kreditvermittler von Dr. Klein und Interhyp. Beide Rechner funktionieren nach einem ähnlichen Prinzip. Nach Eingabe von Objektwert, Darlehenshöhe (Restschuld) sowie gewünschtem Tilgungssatz und Dauer der Zinsbindung, bekommt man die günstigsten Zinsangebote angezeigt.

Dabei sollte man jedoch beachten, dass der jeweils angezeigte Bestzins nicht für jeden gilt. Je nach Bonität erheben die Banken entsprechende Zinsaufschläge. Vor der Umschuldung kann zudem ein Blick in die Vertragsdetails nicht schaden – je nach Anbieter gibt es z.B. die Möglichkeit zur kostenlosen Sondertilgung.

Auf der Suche nach der passenden Anschlussfinanzierung oder für die vorzeitige Umschuldung eines Baufinanzierungs-Darlehens sollte man zunächst die aktuellen Angebote auf dem Markt vergleichen. Dazu eignen sich zum Beispiel die verschiedenen Baufinanzierungsrechner aus dem Internet.

Am günstigsten ist dabei üblicherweise das Angebot der verschiedenen Finanzdienstleister- und Vermittler. Die bekanntesten Vertreter im deutschsprachigen Raum sind Dr. Klein und Interhyp. Beide bieten auf ihren entsprechenden Portalen Baufinanzierungsrechner an.

Neben den Angaben über Objektwert (Angabe aus dem vorhergehenden Darlehen) und der Darlehenshöhe (Restschuld) werden Eingaben zum gewünschten Tilgungssatz und zur Sollzinsbindung abgefragt. Anschließend werden verschiedene Anbieter inkl. Bestzins vorgeschlagen. Auf Wunsch kann man sich danach konkrete Angebote zuschicken lassen oder einen Beratungstermin vereinbaren.

Besonders bei der Tilgungsrate und der Sollzinsbindungsperiode sollte man sowohl die aktuelle Zinssituation als auch die gegenwärtig persönliche finanzielle Situation miteinbeziehen. Als Faustregel gilt: Je geringer der Zins desto länger sollte die Zinsbindung gewählt werden. Auch die Tilgungsrate kann man aufgrund der Zinsersparnisse nach oben anpassen, um die Gesamtkosten zu verringern.

Bereits seit einigen Jahren befinden sich die Bauzinsen im Sinkflug. Die Zinsen für die Baufinanzierung orientieren sich am Leitzins der EZB. Dieser legt fest, zu welchen Zinssatz sich einzelne Banken Geld bei der Europäischen Zentralbank leihen können.

Da der Leitzins bereits seit einiger Zeit bei circa 0% stagniert, sind Banken umso stärker bestrebt, ihr günstig geliehenes Geld schnell an den Mann zu bringen. Dabei profitieren letztendlich auch die Kreditnehmer in Form von günstigen Bauzinsen.

Aktuell bekommt man Baufinanzierungs-Darlehen mit einer Zinsbindung von 10 Jahren bereites zu einem Zinssatz von unter 1%. Dafür muss jedoch die Bonität stimmen – je nach Beschäftigungsstatus, Einkommenshöhe und sonstigen Verpflichtungen können hohe Zinsaufschläge fällig werden.

Als Faustregel gilt: Je günstiger die Zinsen desto länger sollte man sich diese über lange Zinsbindungsperioden sicher. Allerdings werden auch hierfür Zinsaufschläge erhoben. Obwohl die meisten Experten mittelfristig von steigenden Zinsen ausgehen, kann keiner die Zukunft vorhersehen. Theoretisch könnten die Zinsen sogar weiterhin sinken.

Wer also auf weiterhin konstante oder sinkenden Zinsen spekuliert, kann ebenso kurze Zinsbindungsfristen vereinbaren und das dadurch eingesparte Geld in die Tilgung stecken. Hier sollte jeder Kreditnehmer sein persönliches Maß aus Planungssicherheit und Risiko finden.

Über die Zinshöhe bei der Umschuldung einer Baufinanzierung entscheiden letztendlich mehrere Faktoren. Den Bestzins gibt es dabei aktuell nur bei kurzer Laufzeit und sehr guter Bonität. Will man sich den aktuell günstigen Zinssatz dauerhaft sicher, werden Zinsaufschläge fällig.

Sind die Zinsen günstig, ist man als Kreditnehmer bestrebt, diese möglichst dauerhaft zu sicher. Besonders bei langfristigen Projekten wie der Baufinanzierung hat eine langfristige Zinsbindung einen hohen Stellenwert bei der Planungssicherheit. Auch bei wieder steigenden Zinsen besteht so keine Gefahr einer Kostenexplosion.

Besonders bei der Umschuldung einer bereits bestehenden Baufinanzierung sollte man darüber nachdenken, die Zinsbindung über die gesamte Restlaufzeit hinweg zu vereinbaren. Zinsbindungen sind – je nach Anbieter – mittlerweile problemlos über 20 Jahre hinweg möglich. Einige Banken ermöglich sogar Zinsbindungsperioden über 30 Jahre.

Wer jedoch davon ausgeht, dass die Zinsen weiterhin konstant bleiben oder sogar weiterhin sinken, kann ebenso auf kurze Zinsbindungen setzen, um Zinsaufschläge zu umgehen. Die dabei gesparten Kosten sollte jedoch unbedingt in die Tilgung des Darlehens investiert werden, um die Laufzeit zu verkürzen und damit die Gesamtkosten möglichst gering zu halten.

Der Zinssatz bei der Baufinanzierung setzt sich zum einem aus dem Bauzins der Bank und zum anderen aus dem anfänglichen Tilgungssatz zusammen. Da sich die Zinsen vor einigen Jahren noch bei 4 bis 5 Prozent lagen, war der Tilgungssatz häufig lediglich bei einem Prozent angesetzt, um die monatlichen Kosten im Rahmen zu halten.

Bei der Umschuldung bzw. der Anschlussfinanzierung gilt es entsprechend, den Tilgungssatz an die aktuelle Zinssituation anzupassen. Mittlerweile empfehlen Experten eine anfängliche Tilgung von mindestens 3%. So kann man sichergehen, dass der Großteil der monatlichen Raten tatsächlich zur Verringerung der Restschuld führen und nicht lediglich für die Zinszahlung an die Bank verpufft.

Die Tilgung eines Darlehens sollte dabei jeweils an die aktuelle finanzielle Situation des Kreditnehmers angepasst werden. Da nur die wenigsten Anbieter flexible Tilgungsätze ermöglichen, gilt es insbesondere bei der Umschuldung eine entsprechende Anpassung vorzunehmen.

Alternativ sollte man sich nach Verträgen mit kostenloser Sondertilgung umsehen. Häufig können somit jährlich bis zu 5% der Darlehenssumme gebührenfrei sondergetilgt werden. Dafür eignet sich zum Beispiel das Weihnachtsgeld. Greift man regelmäßig auf die Option zurück, kann man die Laufzeit des Darlehens und damit die Gesamtkosten um einiges verringern.

Ein Baufinanzierungsvertrag läuft meist über mehrere Jahre. Dabei verpflichten sich beide Parteien zu einer Erfüllung des Vertrags mit festgesetztem Zinssatz. Auch wenn die Zinsen plötzlich sinken sollten, hat man also als Kreditnehmer kein Kündigungsrecht.

Will man trotzdem vor Ablauf der Laufzeit die Baufinanzierung umschulden, muss sich die Bank damit einverstanden erklären, das außerordentliche Kündigungsrecht greift nur bei „berechtigtem Interesse“. Dazu zählt zum Beispiel eine Scheidung oder plötzliche Arbeitslosigkeit. Eine Kündigung zur reinen Kostenersparnis bei der Umschuldung wird jedoch nicht akzeptiert.

Bei der außerordentlichen Kündigung verlangt die abgebende Bank zudem sogenannten Vorfälligkeitsentschädigungen aufgrund der wegfallenden Zinseinnahmen. Läuft der Vertrag noch länger als ein Jahr, darf die Bank maximal 1% der Restschuld verlangen. Bei kürzerer Restlaufzeit sind maximal 0,5% fällig.

Die Höhe der Vorfälligkeitsentschädigungen übersteigt dabei meist die Zinsersparnisse bei der neuen Bank. Ob sich die vorzeitige Umschuldung lohnt, kommt also auf den Einzelfall an. Häufig ist eine Erfüllung des Vertrags günstiger. Unter Umständen kann es sich alternativ lohnen, die aktuell günstigen Zinsen durch ein Forward Darlehen zu sichern.

Die Zinsen sind in den letzten Jahren mächtig gesunken. In der Hoffnung auf Zinsersparnisse suchen viele Kreditnehmer nach Möglichkeiten zur Umschuldung. Ein allgemeines Kündigungsrecht sucht man hierbei jedoch vergeblich.

Bei Baufinanzierungs-Darlehen handelt es sich in der Regel um Kredite mit festgelegten Zinsbindungszeiträumen. Das bedeutet, dass eine ordentliche Kündigung laut §489 BGB nur zum Ablauf der Zinsbindung möglich ist. Die Kündigungsfrist beträgt dann, sofern keine Verlängerung des Vertragsverhältnisses vereinbart wurde, einen Monat.

Zusätzlich dazu besteht ein Sonderkündigungsrecht nach 10 Jahren. Das kommt allen Kreditnehmern mit längerer Sollzinsbindung – z.B. von 15, 20 oder 25 Jahren – zugute. Hier gilt es eine Kündigungsfrist von 6 Monaten zu beachten.

Eine außerordentliche Kündigung ist nur unter bestimmten Voraussetzungen möglich. Als „berechtigtes Interesse“ gilt dabei zum Beispiel der nötig werdende Hausverkauf aufgrund von Scheidung oder Arbeitslosigkeit. Für alles weitere ist die Zustimmung der Bank nötig. Zusätzlich muss der Kreditnehmer für die Zinsverluste der Bank aufkommen.

Aufgrund der aktuell günstigen Zinssituation denken viele Kreditnehmer über eine Umschuldung nach. Dabei darf man allerdings nicht vergessen, dass für eine vorzeitige Vertragskündigung hohe Vorfälligkeitsentschädigungen von den Banken gefordert werden. Denn normalerweise darf weder der Kreditnehmer noch die Bank die Baufinanzierung vorzeitig kündigen.

Die vorzeitige Umschuldung einer offenen Baufinanzierung ist nur mit Einverständnis der Bank möglich und mit Kosten für den Kreditnehmer verbunden. Dabei sollte man genau durchrechnen, ob sich eine Umschuldung lohnt. Je nach Höhe der Vorfälligkeitsentschädigungen und der Zinsersparnis kann es günstiger sein, die Laufzeit zu erfüllen.

Die Möglichkeit zur ordentlichen Kündigung besteht erst zum Ablauf der vereinbarten Zinsbindungsperiode. Spätestens nach 10 Jahren ist zudem die Vertragsauflösung mithilfe des Sonderkündigungsrechtes gebührenfrei möglich.

Eine ordentliche Kündigung ist mit einer Kündigungsfrist von einem Monat zum Ablauf der Zinsbindung durchführbar. Wer vom Sonderkündigungsrecht Gebrauch machen möchte, muss bereits 6 Monate Kündigungsfrist einplanen.

Für die Umschuldung eines Baufinanzierungsdarlehens gibt es kein „zu früh“. Als Kreditnehmer sollte man dabei stets die aktuelle Zinsentwicklung im Auge haben, um den richtigen Zeitpunkt für die Umschuldung abzupassen.

Besonders diejenigen, die in langfristigen Verträgen stecken, sollten sich über die Möglichkeiten zur Umschuldung informieren. Vor einigen Jahren lagen die Zinsen noch 4- bis 5-mal so hoch. Mittlerweile kann es sich sogar lohnen die Vorfälligkeitsentschädigungen an die Bank zu zahlen, um vorzeitig zu einem günstigeren Anbieter wechseln zu können.

In der Regel ist es jedoch meist günstiger, die Vertragslaufzeit zu erfüllen und erst zum Ende der Sollzinsbindung umzuschulden. Möglicherweise kann es sinnvoll sein, die aktuellen Zinsen mithilfe von Forward Darlehen zu sichern.

Wer sich bisher keine Gedanken über die Umschuldung seiner Baufinanzierung gemacht hat, wird in der Regel spätestens 3 Monate vor Ablauf damit konfrontiert. Denn dann informiert der aktuelle Finanzierungspartner über den weiteren Ablauf.

Ist die aktuelle Bank an der Fortführung der Baufinanzierung interessiert, bekommt der Kreditnehmer die Information darüber üblicherweise direkt zusammen mit einem Prolongationsangebot zugesendet.

Das Angebot ist dabei an die aktuelle Marktsituation angepasst. Trotzdem sollte man sich zusätzliche Angebote einholen. Denn oft ist die Konkurrenz günstiger als der aktuelle Finanzierungspartner.

Eine Umschuldung ist dabei in der Regel recht unproblematisch. Die nötigen Unterlagen liegen meist bereits gesammelt in einem Ordner bereit und auch die Angst vor eine Neubewertung der Immobilie ist unbegründet. Aus Kostengründen wird hier meist vom Ursprungswert ausgegangen.

Am einfachsten ist die Umschuldung, wenn man mit der Kündigung bis zum Ende der vereinbarten Zinsbindungsfrist abwartet. Sofern keine Verlängerung vereinbart wurde ist eine Kündigungsfrist von einem Monat einzuhalten.

Spätestens 3 Monate vor Ablauf der Zinsbindung informiert die aktuelle Bank darüber, ob die Baufinanzierung von ihrer Seite aus verlängert werden soll. Das geht dann meist mit einem Prolongationsangebot einher.

Ist man damit nicht einverstanden, kann man problemlos zur Konkurrenz umschulden. Die Kündigungsfrist beträgt 1 Monat, Vorfälligkeitsentschädigungen werden keine fällig.

Nach 10 Jahren gibt es darüber hinaus die Möglichkeit zur Sonderkündigung. Auch hier fallen keine weiteren Kosten an, allerdings ist die Kündigungsfrist mit 6 Monaten deutlich länger.

Prinzipiell besteht die Möglichkeit, das Baufinanzierungs-Darlehen auch vor Ablauf der vereinbarten Zinsbindungsfrist zu kündigen. Das geht jedoch nur unter bestimmten Voraussetzungen und ist in der Regel sehr teuer.

Ein ordentliches Kündigungsrecht vor Ablauf der Zinsbindung gibt es nicht. Die Bank stimmt einer vorzeitigen Vertragsauflösung dabei meist nur bei einem nötigen Verkauf der Immobilie aufgrund von Scheidung oder Arbeitsplatzverlust zu. Weiterhin darf die Bank sogenannte Vorfälligkeitsentschädigungen aufgrund der entgangenen Zinseinnahmen verlangen.

Diese wird von den Banken meist viel zu hoch veranschlagt. Eine Berechnung der angemessenen Vorfälligkeitsentschädigungen kann man zum Beispiel mithilfe einer Verbraucherzentrale vornehmen lassen, um damit anschließend die Bank zu konfrontieren.

Eine Umschuldung aufgrund von zu erwarteten Zinsersparnissen lohnt sich aufgrund der oft 5-stelligen Vorfälligkeitsentschädigungen also in der Regel nicht. Hier ist es meist günstiger, bis zum Vertragsende zu warten.

Tipp: Möglicherweise ist eine Umschuldung vor Ablauf der Zinsbindung aufgrund von fehlerhaften Widerrufsbelehrungen möglich. Obwohl die Frist für Altverträge (bis 2010) mittlerweile ausgelaufen ist, beinhalten auch neuere Verträge womöglich fehlerhafte Klauseln.

Neben der ordentlichen Kündigung nach Ablauf der vereinbarten Zinsbindungsperiode gibt es ein Sonderkündigungsrecht für alle langfristigen Verträge. Spätestens nach 10 Jahren ist eine gebührenfreie Sonderkündigung möglich.

Davon profitieren entsprechend nur Kreditnehmer, die bei Vertragsabschluss eine Zinsbindung von 15, 20 oder noch mehr Jahren vereinbart haben. Für die Sonderkündigung muss eine Kündigungsfrist von 6 Monaten eingehalten werden.

Langfristige Darlehen können also frühestens nach 10 Jahren und 6 Monaten umgeschuldet werden. Hierbei ist keine gesonderte Zustimmung der Bank nötig, auch Vorfälligkeitsentschädigungen fallen keine an.

Bei der Umschuldung gibt es prinzipiell mehrere Vorgehensweisen und Optionen. Dabei ist eine Umschuldung nicht immer die günstigste Alternative. Wer mit dem aktuellen Finanzierungspartner zufrieden ist, kann darüber hinaus durchaus verlängern und dabei trotzdem Kosten sparen.

Im Rahmen der Umschuldung oder der Anschlussfinanzierung lohnt es sich immer, die Angebote auf dem Markt zu vergleichen. In der Regel wird es bei der Konkurrenz günstigere Angebote geben als bei der aktuellen Bank. Eine Umschuldung zu einem anderen Anbieter läuft dabei meist unproblematisch ab. Die nötigen Unterlagen liegen häufig bereits zusammen in einem Ordner und auch die Angst vor einer Neubewertung der Immobilie ist unbegründet.

Wer trotz günstigerer Angebote der Konkurrenz beim aktuellen Finanzierungspartner bleiben möchte, muss natürlich nicht wechseln. Kurz vor Ende der Laufzeit unterbreitet die aktuelle Bank in der Regel ein Prolongations-Angebot. Unter Umständen lassen sich die Konditionen mithilfe des Konkurrenzangebots sogar nachverhandeln.

Die gleichen Optionen gelten prinzipiell für den Bausparvertrag. Hier entscheidet jedoch die Phase, in der sich der Bausparer befindet, über das weitere Vorgehen. Üblicherweise werden dem Bausparer von den Banken dabei jedoch weniger Steine in den Weg gelegt als bei einer üblichen Baufinanzierung.

Eine Umschuldung macht nicht in jedem Falle Sinn. Hier geht es zunächst darum, ob vorzeitig umgeschuldet werden soll oder eine mögliche Umschuldung im Rahmen der üblichen Anschlussfinanzierung ansteht.

Einer vorzeitigen Vertragsauflösung stimmt die Bank dabei meist nur in besonderen Fällen wie z.B. einem nötigen Hausverkauf zu. Darüber hinaus werden hohe Vorfälligkeitsentschädigungen fällig. In der Regel lohnt sich also selbst bei schlechten Konditionen die Erfüllung des Vertrages.

Auch bei der normalen Anschlussfinanzierung nach Ablauf der Zinsbindung kann man durchaus beim aktuellen Anbieter bleiben. Hier kommt es jedoch zunächst darauf an, ob auch die Bank die Zusammenarbeit fortführen möchte. Ist das der Fall, geht spätestens 3 Monate vor Ablauf der Zinsbindung ein Prolongations-Angebot ein.

Wenn man mit dem Angebot der Bank zufrieden ist, kann man problemlos verlängern. Eine erneute Einreichung der Unterlagen ist entsprechend nicht nötig. Auf jeden Fall sollte der Entscheidung jedoch ein ausgiebiger Vergleich der aktuellen Konditionen vorausgehen. Unter Umständen kann man mithilfe günstigerer Angebote der Konkurrenz beim aktuellen Finanzierungspartner sogar nachverhandeln.

Wer sich im Rahmen einer geplanten Baufinanzierung für die Aufnahme eines Bausparvertrags entschieden hat, bekommt aufgrund des hohen Eigenkapitalanteils meist besonders günstige Konditionen zugesichert.

Dabei ist man keineswegs dazu verpflichtet, den noch vor Beginn der Sparphase festgelegten Zinssatz anzunehmen, wenn das Darlehen zuteilungsreif ist. Hier kann man durchaus das angesparte Kapital entnehmen und zu einem beliebigen Finanzierungspartner wechseln. Häufig bekommt man dabei besonders günstige Konditionen angeboten.

Läuft die Darlehensphase bereits, ist die Umschuldung ähnlich problematisch wie bei normalen Baufinanzierungen. Auch hier gilt es, die vereinbarte Sollzinsbindung einzuhalten oder 10 Jahre bis zum Einsetzen des Sonderkündigungsrechts zu warten. Wer früher aus dem Vertrag raus will, muss oft hohe Vorfälligkeitsentschädigungen leisten. Möglicherweise ist jedoch eine Ablösung per Sondertilgung möglich – hier kommt es auf die Vertragsdetails an.

Ist eine Umschuldung des bereits laufenden Baufinanzierungs-Darlehens nicht möglich oder aufgrund hoher Vorfälligkeitsentschädigungen wirtschaftlich unrentabel, kann man sich die aktuell günstigen Zinsen trotzdem sichern.

Das geht zum Beispiel mithilfe eines sogenannten Forward Darlehens. Dabei wird ein Darlehen zum aktuellen Zinssatz für einen Termin in der Zukunft abgeschlossen. Für die Festschreibung der Zinsen verlangen die Banken entsprechende Zinsaufschläge. Analog zu langen Zinsbindungen werden die Aufschläge umso höher, je länger der Zeitpunkt in der Zukunft liegt.

Je nach Anbieter kann man sich als Kreditnehmer die aktuellen Zinsen bis zu 60 Monate in die Zukunft hinein sichern. Ein Forward Darlehen lohnt sich jedoch entsprechend nur, wenn man in der nahen Zukunft von steigenden Zinsen ausgeht.

Achtung: Hat man sich für den Abschluss eines Forward Darlehens entschieden, ist man dazu verpflichtet, die vereinbarten Konditionen später auch bei bis dahin konstant gebliebenen oder sogar gesunkenen Zinsen zu akzeptieren. Eine Vertragsauflösung geht auch bei Forward Darlehen nur mit der Zahlung von Vorfälligkeitsentschädigungen einher.

Je nach Vorhaben ist es möglich, eine oder mehrere Fördermaßnahmen der Kreditanstalt für Wiederaufbau unterstützend zu beantragen. Besonders beliebt sind die Programme zum selbstgenutzten Wohneigentum (124) und energieeffizientem Bauen (153).

Allerdings ist sowohl die Höhe als auch die maximale Laufzeit der jeweiligen Förderprogramme begrenzt. Ist das Ende der Laufzeit gekommen, muss man sich für die etwaige Restschuld der Immobilie einen anderen Finanzierungspartner suchen. Die Anschlussfinanzierung bei der KfW ist indes nicht vorgesehen.

Wer allerdings ein laufendes KfW-Darlehen zu einem anderen Anbieter umschulden will, bekommt seitens der Bank keine Steine in den Weg gelegt. Der offene Betrag kann jederzeit kostenfrei beglichen werden. Bei der Umschuldung werden auch keinerlei Vorfälligkeitsentschädigungen fällig.

Wer sich aktuell in der Baufinanzierung befindet, schielt vermutlich neidisch auf die aktuelle Zinslage. Denn vor wenigen Jahren belief sich der Bauzins in etwa auf das 4- bis 5-fache des heutigen Niveaus. Die Idee zur Umschuldung liegt nahe, lohnt sich in der Realität jedoch kaum.

Bei Abschluss einer Baufinanzierung vereinbaren beide Parteien eine Vertragslaufzeit. Durch die Sollzinsbindung wird festgelegt, über welchen Zeitraum hinweg der Zinssatz gleichbleibt. In der Zwischenzeit haben weder Bank noch Kreditnehmer die Möglichkeit zur ordentlichen Kündigung.

Zwar besteht durchaus die Möglichkeit zur außerordentlichen Kündigung, allerdings stimmt dem die Bank nur unter gewissen Umständen zu. Zusätzlich werden für den Kreditnehmer hohe Vorfälligkeitsentschädigungen fällig, die mögliche Zinsersparnisse meist übersteigen. Eine vorzeitige Kündigung lohnt sich in der Regel also nicht!

Die einzige Möglichkeit einer gebührenfreien vorzeitigen Vertragsauflösung bietet der Widerrufs-Joker. Nach wie vor sind Verträge mit fehlerhafter Widerrufsbelehrung im Umlauf. In Einzelfällen besteht zudem die Chance, dass eine kostenlose Ablösung des Darlehens durch Sondertilgung vertraglich festgelegt wurde.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.