Die klassische Baufinanzierung erfolgt mit einem Annuitätendarlehen. Dieses gehört zu den Darlehensformen, welche in konstanten monatlichen Raten beglichen wird.

Der Gegensatz zum Annuitätendarlehen bildet das Tilgungsdarlehen, welches eine der Darlehensarten ist, bei der der Kreditnehmer meist jährlich ansteigende Raten verzeichnet. Durch ein Darlehen kann der Finanzierungsbedarf zum Erwerb oder Bau von einem Haus gedeckt werden.

Das Haus dient dann als Kapitalanlage und Altersversorgung. Im Vergleich zum normalen Mieten ist der Kreditnehmer mit einem Haus jedoch finanziell abgesichert. Es besteht zudem die Möglichkeit ein Haus zu bauen, dieses zu modernisieren oder eine Wohnung zur Altersvorsorge zu erwerben.

Durch die Berechnung alle Optionen kann die individuell geeignete Lösung zur Investition für den Interessenten gefunden werden. Ist die Wohnfläche bereits erworben, kann auch eine Anschlussfinanzierung / Umschuldung in Erwägung gezogen werden.

Zur Berechnung, ob eine Immobilie gekauft/gebaut werden oder besser weiterhin Miete gezahlt werden sollte, dient der Mietrechner, welcher mit einem individuellen Faktor arbeitet.

In einer Beispielrechnung kann kurz aufgezeigt werden, dass es sich fast immer lohnt, eine eigene Immobilie zu kaufen.

Bei einer monatlich anfallenden Kaltmiete von 500 Euro kann genau dieser Betrag zur Rückzahlung eines Kredites über 20 Jahre zu durchschnittlich 1,77% effektiver Jahresverzinsung genutzt werden und hat somit einen finanziellen Vorteil von ca. 95000 Euro bei dem Kauf bzw. Bau von einem Haus.

Im Internet gibt es viele anschaulich erklärte Beispiele, in welchen verschiedene Kredite unter unterschiedlichen Annahmen genau erklärt werden. Hierdurch können umfassend Informationen auf schnellen Wegen geliefert werden, ohne dass hierfür Kosten anfallen.

Auf der Suche nach einer günstigen Baufinanzierung sollte man sich im Vorfeld bereits Gedanken machen, wie man seine Finanzierungszinsen drücken kann. Mit diesen neun Tipp reduzieren Sie die Sollzinsen beim Baukredit oder einer Anschlussfinanzierung deutlich!

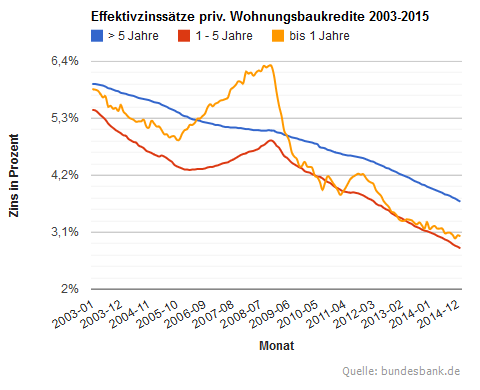

Die Bauzinsen für private Immobilienvorhaben waren noch nie so niedrig. Diese Spirale nach unten darf unter normalen Umständen nicht viel weiter gehen.

Viele Experten schätzen, dass in den nächsten Monaten bis wenigen Jahren das Ende der Fahnenstange erreicht ist. Gut aufgestellt ist man also, die jetzigen Zinsen zu nutzen, um sein Eigenheim zu finanzieren.

Auch Hausbauer, die in den nächsten 5 Jahren erst mit dem Bau Ihrer Traumimmobilie beginnen wollen haben eine Chance die aktuell niedrigen Zinsen zu bekommen.

Ein Forward-Kredit kann bis zu 60 Monate im Voraus abgeschlossen werden. Hierbei werden aktuelle Niedrigzinsen für die Zukunft vertraglich vereinbart. Diese Sicherheit kostet allerdings eine gewisse "Vorhaltegebühr". Sie wird auf den aktuellen Zins erhoben und beträgt etwa 0,02 Prozent pro Monat.

Die Finanzierung einer Immobilie ermöglicht eine langfristige Art der Geldanlage.

Bei einem bestehenden Finanzierungsvorhaben sollten verschiedene Optionen zur Baufinanzierung untersucht werden, um den Immobilienbesitzer mit einem niedrigen Beleihungsauslauf zu noch günstigeren Tilgungsbedingungen zu verhelfen.

Ein Informationsgespräch mit der Bank vor Ort oder das Informieren per Internet ist grundsätzlich kostenfrei. Im Anschluss kann jedoch ein bindendes Angebot angefordert werden, welches auf den Immobilienbesitzer abgestimmt ist.

Damit das Bauen eines Hauses zu erreichen ist, wird eine langfristig stattfindende Immobilienfinanzierung benötigt.

Hierbei ist es den Bauherren zu empfehlen den benötigten finanziellen Rahmen genau zu errechnen, damit während des Hausbaus keine Probleme entstehen. Wählt der Immobilienbesitzer ein Unternehmen zur Erstellung eines Hauses aus, kann es auch dort passieren, dass höhere Kosten entstehen als auf dem Kostenvoranschlag ermittelt wurden.

Deshalb ist es wichtig für den Hausbau einen finanziellen Puffer einzubauen, um sicherzugehen, dass das Bauvorhaben in die Tat umgesetzt werden kann.

Der Hauskauf stellt neben dem Bezahlen von Miete eine günstiger ausfallende Alternative dar.

Hierdurch investieren die Hauskäufer in ein Eigenheim, in welchem diese auf Dauer leben können. Das Kaufen eines Hauses stellt jedoch eine große finanzielle Belastung dar, weshalb es zu empfehlen ist, ein Darlehen zur Baufinanzierung zur Hilfe zu nehmen.

Wird dieses genutzt, sollten unbedingt Reparatur- und Instandhaltungskosten des gekauften Hauses in die Kalkulation einbezogen werden, wenn es sich bei dem erworbenen Objekt nicht um eine Neubaute handelt.

Als günstigere Alternative zum Hauskauf ist der Kauf einer Wohnung eine gute Option zur Altersvorsorge.

Der Käufer kann beispielsweise die eigene Mietwohnung auf Wunsch und nach Rücksprache mit dem Vermieter erwerben. Der Vorteil liegt hierbei in der Tatsache, dass der Interessent das Wohnen in der Mietwohnung gewohnt ist und somit genau abwägen kann, ob die Wohnung für den Erwerb geeignet ist.

Um die Frage zu beantwortet, ob das angelegte Geld für die Investition in eine eigene Wohnung genutzt werden soll, gibt es im Internet Check-Listen, welche bei der Kaufentscheidung helfen.

Das Modernisieren eines Objekts hat den Vorteil, dass das eigene Gebäude einen Wertzuwachs erhält und somit im Bereich der Investition bzw. Altersvorsorge an Bedeutung gewinnt.

Baufinanzierungen gibt es demnach auch zur Modernisierung und diese sind aufgrund der niedrigen Zinssätze besonders attraktiv. Es besteht auch die Option mit Fördermitteln, welche staatlich offeriert werden zu nutzen.

Besonders lohnenswert bei einer Modernisierung ist eine Sanierung, Anbauten, Dachaufstockung, die Erneuerung der Fassaden, Wärme- und Brandschutzmaßnahmen sowie das Austauschen von Türen und Fenstern.

Als Anschlussfinanzierung für eine noch bestehende Restschuld ist ein Forward-Darlehen optimal. Eine Umschuldung ist in den Zeiten von dem niedrigen Zinsniveau besonders beliebt und verzeichnet besonders dann eine steigende Abnahme.

Bietet die eigene Bank keine Top-Konditionen für eine benötigte Darlehenssumme an, ist anstelle der Anschlussfinanzierung eine Umschuldung bei einer anderen Bank die beste Lösung. Hierbei können innerhalb von einem Jahr hohe Kosten gespart werden. Die Klarheit bezüglich der fest vereinbarten Raten macht die Kalkulation des finanziellen Risikos besonders einfach.

Um eine persönlich zugeschnittene Forward-Finanzierung unter fairen Bedingungen zu finden, ist es wichtig vor dem Wechseln auf diese Darlehensform einen Vergleich im Internet oder durch einen Experten vorzunehmen.

Folgende Unterlagen sollten bei einem Bank-Termin mitgebracht werden, wenn Sie die Finanzierung einer Immobilie beabsichtigen.

Die Voraussetzungen zum Abschluss von einem Darlehen sind entweder durch ein persönliches Gespräch von den Privatkunden mit dem jeweiligen Kreditinstitut zu sichern oder in den allgemeinen Infos im Internet oder teilweise in den Broschüren zu finden.

Durch diese Maßnahme können günstige Tarife entschlüsselt werden und durch ein zuvor stattfindendes Gespräch mit einem Berater bestätigt werden. Bei höheren Kreditsummen ist darauf zu achten, dass die Bank Sicherheiten in Form von beispielsweise Hypotheken, Bürgschaften oder anderen Pfandrechten erhält.

Dies ist ein wichtiger Bestandteil mithilfe welchem das Kreditinstitut sicherstellt, dass im Falle eines Zahlungsausfall des Kreditnehmers die Forderungen anderweitig beglichen werden können. Zudem ist es nötig Angaben zum Nettoeinkommen zu machen sowie erforderliche Unterlagen einzureichen. Hiermit kann die Bank die Bonität prüfen.

Durch die genauen Angaben des individuellen Nettoeinkommens kann die Finanzierungssumme durch das Kreditinstitut bewilligt werden.

Hierdurch zeigen sich zudem Möglichkeiten auf, das eigene Traumhaus auf für den Kreditnehmer günstigste Weise zu finanzieren. Diese individuellen Vorhaben können außerdem durch ein Unterstützen eines persönlichen Beraters in die Tat umgesetzt werden.

Hierzu werden gegenwärtige und vergangene Unterlagen benötigt, welche aufzeigen, wie hoch das durchschnittliche Nettoeinkommen ist. Ein individuelles Vorzeigen der Gehaltsabrechnung ist demnach unabdingbar zur genauen Bestimmung der Belastbarkeit.

Zur Auftragsbearbeitung von einem Baukredit werden geforderte Unterlagen wie Karten der eigenen Konten, der Personalausweis, die Meldebescheinigung und das Angeben der Details von eventuellen Schuldständen benötigt.

Erst nach der Einreichung aller benötigten Papiere kann der Baukredit in Form von einem Vertrag gewährt werden. Für Kreditinteressierte, welche bereits das Bausparen betreiben, kann dies auch bei der Bank als Kreditsicherheit angeführt werden.

Auch Lebensversicherungen oder Kapitalanlagen werden bei dem Kreditinstitut als Sicherheiten gewertet.

Grundsätzlich prüfen Anbieter vor dem Abschließen eines Kreditvertrages die negativen Einträge in das Register der Schufa.

Anhand dieser bleibt den Kreditinstituten ein Zahlungsausfall oftmals erspart. Die Grundlage der Arbeit der Schufa bilden eventuell anfallende Mahnungen, gerichtliche Mahnverfahren oder Anfragen an Unternehmen, um Informationen über die jeweilige Person zu bekommen. Danach wird durch eine spezifische Gewichtung aller Faktoren der sogenannte Score ermittelt, welcher der anfragenden Bank mitgeteilt wird.

Erfüllen die Kreditwilligen den Anspruch des jeweiligen Instituts, steht einem Kredit nichts mehr im Wege und die Bank kann im Sinne des Antragstellers entscheiden.

Durch hohe private Kosten geraten Verbraucher in Insolvenz. Nach dem Anmelden der Privatinsolvenz werden die Betroffenen sechs Jahre lang überwacht und erhalten Abzüge, falls die Einnahmen über die Pfändungsgrenze reichen. Ist die Insolvenz überstanden, besteht die Möglichkeit diesen bei der Schufa registrierten Vermerk nach drei Jahren zum nächsten 31.12. zu löschen.

Dies bedeutet, dass Monate oder Tage nach der Löschung des Eintrags die verfügbaren finanziellen Optionen zum Hausbau oder Hauserwerb wieder komplett hergestellt sind. Demnach ist es wieder möglich hohe Baukosten mithilfe von einem Kredit abzudecken, jedoch sollte zuvor genau berechnet werden, wie hoch die monatliche maximale Belastung durch den Kredit sein kann, um nicht erneut in die Schuldenfalle zu geraten.

Um mit großer Sicherheit ein besonders günstiges Angebot zu erschließen, ist das Aufsuchen von einem Finanzberater zu empfehlen. Dieser führt einen Preisvergleich anhand der Wünsche des Interessenten durch und hilft bei der Planung der Kreditaufnahme.

Vor dem Besuch des Beraters sollte der Kreditinteressierte vorbereitet sein. Dies bedeutet, dass dieser alle erforderlichen Unterlagen zum Gespräch mit dem Experten sammelt, damit dieser eine Ermittlung der finanziellen Möglichkeiten durchführen kann. Dies stellt sicher, dass der vom Finanzberater empfohlene Kredit zu den Ausgaben und Einnahmen des Kreditnehmers passt.

Einige Unterlagen, welche zum persönlichen Gespräch mitgebracht werden sollten, sind Kontoauszüge, Einkommensnachweise, Nachweise über Nebeneinkünfte, eventuelle Kreditverträge sowie Mieteinnahmen, falls diese vorhanden sind.

Der Ablauf der Kreditaufnahme ist von den Anbietern abhängig. Die Banken beachten zu Beginn den Kreditwunsch des Interessenten und verschaffen sich anschließend einen Überblick über dessen Sicherheiten.

Auch das Konto des Antragstellers wird genau untersucht, um sicherzustellen, dass dieser über regelmäßige Einnahmen verfügt. Hierbei können zudem alle über das Konto getätigten Ausgaben festgestellt werden. Nach der Gegenüberstellung von Einnahmen und Ausgaben rechnet die Bank einen bestimmten Betrag pro Haushaltsmitglied, welcher als Lebensgrundlage dient.

Alle Beträge, welche nach dieser Kalkulation als Überschuss einhergehen, können zur Tilgung eines Kredits genutzt werden. Damit der Kreditnehmer im Voraus errechnen kann, wie hoch der monatliche Überschuss ist, kann ein Budgetrechner hilfreich sein.

Außerdem informiert sich die Bank mithilfe der Schufa über negative Eintragungen, welche die Bonität deutlich reduzieren. Insgesamt kann sich die Bearbeitung eines Kredits zwischen wenigen Tagen bis zu einigen Wochen erstrecken. Dies ist von der Höhe und Art des Darlehens abhängig.

Häuslebauer können durch einen einfachen Haushaltsrechner die persönlichen Ausgaben kostenfrei errechnen.

Diese Kalkulation dient als eine der wichtigen Grundlagen für eine Finanzierungsanfrage. Um die persönlichen Finanzen zu bestimmen, welche zur Verfügung stehen, muss sichergestellt werden, dass auch alle Ausgaben berücksichtigt werden. Hierzu gehören Nebenkosten, Lebensmittel, Versicherungen, eventuelle Unterhaltszahlungen, Mobilitätskosten, alte Kreditraten sowie Gebühren für das Internet, Radio und das Fernsehen.

Durch die Verrechnung der Ausgaben und der Einnahmen kann die maximale Kreditrate ermittelt werden. Dabei hilft z.B. dieser Rechner.

Beim Vergleichen unterschiedlicher Produkte muss man verschiedenen Personengruppen und deren finanzielle Situation berücksichtigen.

Die aktuelle Lebenssituation spielt bei der Aufnahme einer Baufinanzierung eine entscheidende Rolle. Durch den Vergleich von Bauzinsen können Interessierte zusätzliche Einsparungen treffen und somit von Top-Zinsen profitieren.

Insgesamt unterscheidet das jeweilige Kreditinstitut zwischen jungen Familien, Personen in der Probezeit, Arbeitern, Angestellten, Selbständigen, Freiberuflern sowie Beamten.

In wenigen Fällen können sich Menschen den Bau von einem Objekt während der Probezeit leisten. Die aktuellen monatlich stattfindenden Einnahmen sind sehr gering und bieten keinen finanziellen Rückhalt.

Ein Immobilienkredit ist demnach zunächst die erste Lösung den Traum vom Eigenheim zu finanzieren. Durch das Errechnen der maximal möglichen Belastbarkeit kann unter Umständen ein Darlehen für Personen in der Probezeit gewährt werden.

Ist die finanzielle Zukunft nach der Probezeit jedoch ungewiss, sollte genau abgewägt werden, ob das Risiko eines Immobilienkredits eingegangen werden soll. Zudem sind die Zinsen für Menschen, welche sich noch in der Probezeit befinden, aufgrund des Ausfallrisikos deutlich erhöht.

Der Hausbau ist gerade bei jungen Familien besonders beliebt. Die Kinder erhalten somit jederzeit genügend Platz zum Aufwachsen und dies ist bei der Förderung der Entwicklung dieser besonders vorteilhaft.

Jedoch birgt die Entscheidung zum Bau eines Hauses eine weitreichende finanzielle Belastung. Die Risiken sind groß sich durch die eigene Unerfahrenheit zu verkalkulieren. Am Ende besteht die Möglichkeit vor einem großen Schuldenberg zu stehen, welcher über einen langen Zeitraum abgetragen werden muss.

Deshalb sollte vor dem Abschluss eines Immobilienkredits ein Experte in einem persönlich stattfindenden Gespräch konsultiert werden.

Arbeitet ein Kreditnehmer und erhält somit ein geregeltes Einkommen ist bei der Hausfinanzierung darauf zu achten, dass eine Tilgungsrate mit möglichst niedrigem Zins zu entrichten ist.

Um diese ausfindig zu machen, gilt es jeweils Angebote im Internet sowie bei der Bank vor Ort zu vergleichen. Aktuelles zum Finanzmarkt sollte vor dem Abschluss einer Baufinanzierung zudem beachtet werden, da hierdurch die Zinssätze in Zukunft fallen oder steigen können.

Aufgrund der deutlich höheren Einkommen von Selbständigen und Freiberuflern ist der Vermögensaufbau sorgfältig zu planen.

In einem persönlich stattfindenden Gespräch mit einem Berater können die Finanzen und das Budget genau aufgeschlüsselt werden. Schließlich erhält der Interessent die passende maximale Belastung, welche dieser in einem Monat zur Finanzierung von einem Kredit verwenden kann.

Diese ergibt sich aus allen Einnahmen und Ausgaben sowie außerordentlichen Ausgaben für beispielsweise die eigene Gesundheit.

Durch das exklusive Anstellungsverhältnis dieser Berufsgruppe ist ein Top-Zins bei der Baufinanzierung garantiert.

Für keine Berufsgruppe ist es so günstig und einfach einen Kredit mit geringer ausfallenden Zinssätzen aufnehmen zu können. Die Vorteile ergeben sich hier durch das sichere Arbeitsverhältnis und das vergleichsweise hohe Einkommen der Beamten. Durch das geringe Ausfallrisiko kann eine niedrige Verzinsung (effektiver Jahreszins) vom jeweiligen Kreditinstitut gewährt werden.

Die Gesamtkosten für einen Kredit sind von den jeweiligen Kreditkonditionen wie dem Zinssatz, der Tilgung, den Nebenkosten (Makler, Notar) plus den Kosten für den Abschluss eines Kredits abhängig.

Nach einem persönlichen Gespräch oder der unverbindlichen Anforderung eines Kreditangebots können die konkreten Gebühren genau ermittelt werden. Mit unabhängigen Kreditvergleichsrechnern können die Kosten und Gebühren für einen Kredit zumindest schon im Vorfeld abgeschätzt werden.

Von besten Experten wird erklärt, dass der Zinssatz von vielen Faktoren abhängig ist. Zu diesen Faktoren gehören die Kreditlaufzeiten, die Marktsituation, die Bonität sowie das zur Verfügung stehende Eigenkapital wie zum Beispiel ein Bausparvertrag.

Die eigene Finanzierungsrate ist ein wesentlicher Faktor bei der Zinshöhe. Diese zu optimieren kann die Kreditraten der Baufinanzierer stark drücken. An erster Stelle steht hierbei das Erfahren der aktuellen Zinsen sowie deren zukünftige Entwicklung.

Es empfiehlt sich außerdem, hier weitere Informationen zu den Abhängigkeiten einzuholen, oder einen Finanzexperten um Rat zu fragen.

Neben den Zinskosten fallen weitere Kosten wie Baunebenkosten, Grundbuchkosten und Gebühren für den Notar an, damit ein Kredit finanziert werden kann.

Um die Nebenkosten besonders effektiv zu errechnen, zeigt sich ein Zinsrechner als besonders guter Tipp. Mithilfe eines Rechners kann der Zinssatz, das Anfangskapital, das Endkapital oder die Laufzeit genau berechnet werden.

Auch die Notarkosten können bequem mit dem passenden Rechner vor Abschluss eines Darlehens analysiert werden.

Wird ein Kredit abgeschlossen, mussten Darlehensnehmer in der Vergangenheit häufig eine Gebühr zahlen, welche in Abhängigkeit vom Betrag des Darlehens anfiel.

Die Gebühren fallen in verschiedener Höhe an und betragen meist wenige Prozent von der Kreditsumme. Der Kreditbetrag steht wiederum in Abhängigkeit des Kaufpreises eines jeweiligen Objekts, welches im Rahmen der Finanzierung erworben wird.

Das Vereinbaren einer Abschlussgebühr geschieht bei Bausparkassen rechtmäßig, da diese hohen Kosten aufgrund des Anwerbens entstehen. Bei anderen Banken sind die Bearbeitungsgebühren hingegen seit Mitte 2014 nicht mehr rechtens.

Um eine optimale Entscheidung zwischen einer Tilgungsrate und der Volltilgung festlegen zu können, ist es wichtig, die aktuell stattfindende Zinsentwicklung und die zukünftige Prognose zu betrachten.

Der Vorteil der Volltilgung ist, dass der Kreditnehmer nach einem festgelegten Zeitraum keine Restschuld mehr hat und somit genau planen kann, wann das Darlehen beglichen wurde. Die Ziele bei dem Abschluss eines Darlehens sollten demnach nicht nur in dem Erhalt von einem bestimmten Nettodarlehnsbetrag liegen, sonder auch die Option der Tilgung gut abwägen.

Ist bereits eine anfängliche steigende Zinsentwicklung zu verzeichnen kann es vorteilhaft sein, eine Volltilgung zu fixen Zinssätzen zu nutzen. Bei einem dauerhaft fallenden Zinssatz sollte jedoch über die anfängliche Tilgungsrate nachgedacht werden, um so hohe Kosten einsparen zu können. Deshalb empfiehlt es sich die Tilgung mit einem Finanzexperten zu besprechen.

Im Oktober 2014 hat der BGH entschieden, dass die von vielen Banken erhobene Abschlussgebühr unzulässig ist.

Das gilt für nahezu alle Verbraucherkredite, welche von Banken und Sparkassen ausgegeben werden. Die Begründung der Richter: Eine vorherige Prüfung auf Kreditwürdigkeit des Kunden erfolg im Interesse der Bank und entsprechende Kosten dürfen nicht auf den Kunden abgewälzt werden.

Bausparer hingegen haben keine Chance auf Erstattung. Das wurde bereits 2010 so festgestellt.

Für Verträge bis Ende 2004 heißt das, dass bezahlte Bearbeitungsgebühren zurückgefordert werden können. Das muss aber aus Initiative des Kunden geschehen. Die Banken zahlen die Gebühren nicht freiwillig zurück. Was Sie genau tun müssen, finden Sie bei finanztip.de.

Um günstigste Baufinanzierungskonditionen zu erhalten, empfiehlt sich ein aufwendiger Vergleich von den Modalitäten unterschiedlicher Kredite.

Ein Ratenkredit hängt vom Effektivzins ab, welcher sich wiederum von der Tilgung, der Zinsfestschreibungsdauer, dem Nominalzinssatz und dem Auszahlungskurs abhängig macht. Kredite zu guten Konditionen gibt es meist bei guter Bonität und kurzen Laufzeiten, welche jedoch in einer erhöhten monatlichen Belastung resultieren.

Bei längeren Laufzeiten, ergo geringeren monatlichen Raten, ist der effektive Jahreszins höher. Besonders gute Konditionen können durch eine Finanzierung mithilfe der KfW-Förderung oder Wohn-Riester erwartet werden.

Auch eine Teilfinanzierung kann im Vergleich zur Vollfinanzierung eine finanzielle Erleichterung bringen. Damit der Kreditnehmer ausreichend abgesichert ist, kann es zu empfehlen sein, spezifische Versicherungen in die Kalkulation der monatlichen Ausgaben einzubeziehen.

Die Entwicklung der Zinsen lässt sich durch historische Vergleiche erahnen, kann jedoch auch eine andere Wendung nehmen.

Deshalb dient die Prognose lediglich richtungsweisend und lohnt sich bei der Planung von finanziellen Investitionen. Trifft die Voraussage zu können sich Kreditnehmer freuen. Bei besonders niedrigen Zinsen mit der Aussicht auf Anstieg empfiehlt sich deshalb eine Bindung an den Zinssatz wie zum Beispiel mit einem Forward-Darlehen, um Geld sparen zu können.

Mithilfe von einem Baukreditrechner kann sich die aktuelle Tilgungshöhe unter durch individuelle Angaben schnell und kostenfrei errechnen lassen.

Planen Unternehmen oder Privatpersonen ein Gebäude zu sanieren oder dieses durch eine Modernisierung aufzuwerten, kann eine KfW-Förderung einer deutschen Bank auf Anfrage genutzt werden.

Die KfW unterbreitet staatliche Fördermittel, welche eine große Hilfe für Kreditnehmer bieten. Interessenten können sich das staatlich unterstützte Programm und das damit verbundene Angebot im Internet anschauen. Bei Unklarheiten empfiehlt es sich Hilfe in Form eines Beraters vor Ort einzuholen.

Hierdurch können Vertragsinhalte deutlich gemacht werden und das Angebot zur Finanzierung einer Immobilie individuell abgestimmt werden.

Die Laufzeit der Finanzierung einer Immobilie über die Hausbank beträgt viele Jahre. Laufzeiten werden auf die jeweiligen Angebote abgestimmt und steigern mit zunehmender Länge die Höhe von dem Sollzins.

Um eine Sollzinsbindung zu erreichen, ist der Abschluss eines Forward-Darlehens empfehlenswert. Die gesamte Zeit der Inanspruchnahme des Kredits, welche meist zwischen einem und 30 Jahren liegt, ist durch die fixe Zinsbindung ausgezeichnet und sorgt so dafür, dass niedrige Zinsen dauerhaft erhalten bleiben, auch wenn der Marktzins steigt.

Ist zu erwarten, dass die Marktzinsen dauerhaft sinken, sollte eine Sollzinsbindung ausbleiben.

Die betriebliche Rente wird oftmals durch die private Altersvorsorge aufgestockt. Auch vermögenswirksame Leistungen können in die eigene Altersvorsorge in einem passenden Rahmen eingezahlt werden.

Für Interessenten, welche Wohn-Riester nutzen möchten, um Leistungen mit staatlicher Förderung zu erhalten, können Verträge der Riester-Rente aufgelöst werden, um einen Darlehensbetrag zu begleichen oder eine Immobilie zu finanzieren.

Durch die Nutzung von Wohn-Riester kann der Bauzins deutlich reduziert werden und sorgt somit für eine geringere finanzielle Belastung.

Beim Erstellen der Finanzierung eines Darlehens muss der Interessent zwischen eine Teil- und Vollfinanzierung abwägen.

Die Vollfinanzierung hat den Hintergrund der vollständigen Finanzierung durch den aufgenommenen Kredit, wohingegen die Teilfinanzierung mit einem gewissen Anteil Eigenkapital läuft. Um das finanzielle Risiko zu minimieren, ist es stets zu empfehlen einen Anteil von mindestens 20% der gesamten Darlehenssumme inklusive Nebenkosten bereitzustellen.

Im Tilgungsrechner wird genau aufgezeigt, warum dies besonders vorteilhaft ist. Wird ein gebundener Sollzins bzw. Eine Zinsbindungsfrist genutzt können so je nach Zinssatz, Darlehenssumme und Laufzeit 10.000 Euro bis 50.000 Euro gespart werden. Zudem fallen die monatlichen Raten bei einer konstanten Laufzeit deutlich geringer aus.

Damit das Finanzieren der gewünschten Immobilie dauerhaft gesichert ist, können Interessenten entsprechende Versicherungen wählen. Diese gewähren große Sicherheiten bei nicht vorhersehbaren Ereignissen.

Damit Familien ausreichend während der Rückzahlungsperiode eines Kredites abgesichert sind, empfiehlt sich deshalb eine Sterbegeldversicherung. Diese zahlt eine im Voraus ausgewählte Summe an die Hinterbliebenen aus und verhindert somit einen finanziellen Engpass.

Auch bestimmte Sachversicherungen bewirken, dass die Eigentümer einer Immobilie vor dem finanziellen Ruin bewahrt werden. Zu ihnen zählen die Rechtsschutzversicherung, die Hausratversicherung sowie die Wohngebäudeversicherung.

Während die Rechtsschutzversicherung vor hohen Kosten in einem Rechtsstreit bewahrt, erstattet die Hausratversicherung Gebrauchs-, Einrichtungs- und Verbrauchsgegenstände bei unvorhersehbaren Ereignissen wie einem Feuer oder einem Einbruch.

Mit einer Wohngebäudeversicherung wird das Haus vor Risiken wie Feuer, Sturm, Hagel und anderen Schäden finanziell geschützt. Sie ist oft Grundvoraussetzung für die Bewilligung einer Baufinanzierung.

Bestimmte Grundbedingungen und Klauseln sollte jeder Kaufvertrag enthalten. So natürlich auch der Kaufvertrag einer Immobilie. Diese Punkte sollten Sie noch vor Notartermin klären.

| Beteiligte Parteien |

|---|

| In einem Kaufvertrag müssen zwingend Käufer und Verkäufer namentlich genannt sein. Beim Notar muss man sich zudem per Ausweis identifizieren. |

| Exakte Objektbeschreibung |

| Das Grundbuch gibt präzise Aufschlüsse darüber, was gekauft wird. Daher sollte man im Vorfeld das Grundbuch detailiert prüfen. Ist der Vertrag einmal rechtens, wird es schwer zu beweisen, was eigentlich gekauft werden sollte. |

| Auflassungsvormerkung |

| Die Auflassungsvormerkung sichert den Käufer für den späteren Erwerb des Objekts ab. Erst wenn dieser im Grundbuch eingetragen ist, muss der Käufer den Kaufpreis zahlen. |

| Genehmigungen, Vorkaufsrecht |

| Unter Umständen besteht ein Vorkaufsrecht einer dritten Partei. Der Notar wird dies prüfen. Ein vorherige Erkundigung seitens des Käufer sollte aber in jedem Fall eingeholt werden. |

| Übergabetermin |

| Der Übergabetermin muss konkret genannt sein. |

| Gewährleistungsklauseln |

| Es sollte genau geregelt sein, wie mit einem im Nachhinein entdeckten Mangel umgegangen wird. Per Gesetz steht einem eine Gewährleistung von mind. 5 Jahren zu. |

| Maklerprovision |

| Wer zahlt welchen Teil, wenn ein Makler hinzugezogen wurde? Das muss unbedingt auch mit im Vertrag festgehalten werden, damit es nicht zu nachträglichen Schwierigkeiten kommt. |

| Energieausweis |

| Der verkäufer ist seit 2009 dazu verpflichtet, beim Verkauf seiner Immobilie einen gültigen Energieausweis vorzulegen. |

Quelle & mehr Infos: immobilienscout24.de

Bei Interesse an einem Darlehen zur Finanzierung von Immobilien sollte vor Vertragsabschluss stets eine kompetente Beratung erfolgen, welche im Interesse des Kreditnehmers handelt. Auch Kreditverträge können mithilfe der großen Wissensbasis gründlich auf unterschiedliche Faktoren geprüft werden.

Hierdurch werden Fallen innerhalb eines Vertrages für den Kunden vermieden und dieser lernt unterschiedliche Aspekte wie die Preisangabenverordnung (PAngV) kennen. Außerdem wird dem Eigenkapital, der Lebensversicherung sowie den Eigenleistungen große Bedeutung bei der Finanzierung einer Immobilie zugeschrieben.

Zu den Vertragsbestandteilen, welche es zu prüfen gilt, gehören die Vereinbarung der Grundschuld, die Höhe der Beleihung einer Immobilie, die Widerrufsbelehrungen, der Zeitpunkt der Auszahlung eines Darlehens, die Tilgung und eventuelle Sondertilgungen, mögliche Vorfälligkeitsentschädigungen sowie die Rückabwicklung.

Interessenten, welche über Eigenkapital verfügen, können von günstigsten Angeboten bei der Baufinanzierung profitieren.

urch das finanzielle Depot können niedrigere Darlehen mit kürzerer Laufzeit unter besten Konditionen aufgenommen werden. Es ist deshalb stets von Vorteil das Vorhaben eines Immobilienkaufs mit einem Teil des Eigenkapitals durchzuführen.

Familien, welche nicht über ausreichend Eigenkapital zur Verfügung haben, können gemeinsam eine Eigenleistung anstreben. Dies ist eine beliebte Lösung um hohe Kosten zu sparen.

Die Leistungen können individuell zusammengestellt werden und berücksichtigen so persönliche Fähigkeiten. Als Einsparungspotenzial gelten besonders das eigenständige Tapezieren, Streichen und Verlegen des Teppichbodens oder Laminates.

Bei der Erstellung der jeweiligen Leistung sollte jedoch beachtet werden, dass Laien längere Zeit zur Fertigstellung der jeweiligen Aufgabe und meist mehr Material benötigen. Deshalb können mit Eigenleistungen ca. fünf bis zehn Prozent der Bausumme eingespart werden.

Wird ein Hypothekendarlehen bei einem Immobilienkauf benötigt, sichern sich deutsche Banken durch die Eintragung der Grundschuld im Grundbuch ab.

Hierdurch erhält das jeweilige Kreditinstitut eine Sicherheit für den Fall, dass der Kreditnehmer nicht mehr in der Lage ist, die Tilgung des Darlehens durchzuführen. Mit der Eintragung der Grundschuld gehört die erworbene Immobilie bis zur Abzahlung des Kredites der Bank.

Nach dem Begleichen der kompletten Forderungen kann die Löschung der Grundschuld auf Antrag erfolgen und die Immobilie somit rechtmäßig dem Käufer zugesprochen werden.

Die Risikolebensversicherung dient als Vorsorge und tritt dann in Kraft, wenn der Kunde verstirbt. In diesem Fall erhalten im Vertrag erwähnte Personen eine im Voraus vereinbarte Versicherungssumme.

Die Versicherung zielt somit darauf ab die Hinterbliebenen bestmöglich absichern zu können. Zudem wird die Lebensversicherung als Eigenkapital berücksichtigt. Kreditinstitute bieten Interessenten mit dieser Versicherung niedriger ausfallende effektive Jahreszinsen an, denn die Risikolebensversicherung liefert eine gute finanzielle Absicherung.

Es ist somit sinnvoll die Lebensversicherung bei der Beantragung eines Darlehens anzugeben, um von günstigen Konditionen wie niedrigen Finanzierungszinsen profitieren zu können.

Ein Baudarlehen sollte maximal bis zu 70% von dem Objektwert betragen. Dieser Wert basiert auf einer Schätzung von Experten.

Diese nehmen als Basis den Wert auf dem Markt und errechnen somit für welchen Preis die jeweilige Immobilie zu veräußern ist, für den Fall, dass der Schuldner die vereinbarte Tilgung nicht erbringen kann. Nach dem errechnen des Verkaufspreises wird meist ein Abschlag von 20% vorgenommen. Laut Hypothekenbankgesetz kann der Beleihungswert maximal 60% betragen und führt somit zu einer Differenz von 40%.

Dieser Unterschied wird mithilfe eines Risikoaufschlags finanziert, welcher das Darlehen für den Kreditnehmer verteuert. Der Beleihungswert ist zudem von der Bonität, den Sicherheiten, dem Eigenkapital sowie der Kreditwürdigkeit abhängig und fällt von Bank zu Bank unterschiedlich aus. Das Stellen von Vergleichen unterschiedlicher Kreditinstitute ist somit zu empfehlen.

Die Kündigung eines Darlehens kann in Deutschland binnen 14 Tagen nach Vertragsabschluss ohne das Angeben von Gründen erfolgen. Ist diese Frist bereits seit Jahren verstrichen, empfehlen Experten, die Widerrufsbelehrungen zu überprüfen.

Unterliegen den Belehrungen Fehler, gelten die jeweiligen Verträge als unwirksam und können somit ohne das Zahlen einer Entschädigung gekündigt werden. Informationen zu diesem Anliegen können Interessenten kostenfrei im Internet anfordern oder in einem persönlichen Gespräch mit einem Finanzberater erhalten.

Auch Bauspardarlehen können gemäß §§ 495, 355 BGB bei einer falschen Belehrung sofort gekündigt werden. An dieser Stelle kann das Einbringen eines Experten zudem hilfreich sein. Das Widerrufen eines Darlehens sollte demnach nur erfolgen, wenn die Kreditnehmer langfristig finanzielle Vorteile erlangen. Hierzu zählt es zum Beispiel die Kreditraten besonders niedrig zu halten.

Nach der Beantragung des Darlehens bei dem jeweiligen Kreditinstitut kann die Auszahlung der Kreditsumme verhältnismäßig lange Dauern.

Deshalb ist es besonders wichtig den Wunschtermin mit der Bank abzustimmen, um so schneller über die Darlehenssumme verfügen zu können. Der persönliche Berater wird noch vor dem Abschluss des Vertrages den optimalen Auszahlungszeitpunkt bestimmen, damit der Kreditnehmer die Zeit der Bearbeitung bei dem Immobilienkauf einplanen kann.

Die Inanspruchnahme bester Konditionen kann jedoch nach aktueller Lage dazu führen, dass Darlehensnehmer mehrere Wochen auf die Auszahlung des Kreditbetrages warten müssen. Nach Vereinbarung ist es zudem möglich, eine bestimmte Summe in Teilbeträgen auszuzahlen. Diese Variante wird jedoch meist nur bei dem Bau einer Immobilie nötig und richtet sich nach dem Baufortschritt.

Die Tilgung des gewählten Kredites erfolgt durch die monatliche Rate, welche als fester Bestandteil in den Vertrag integriert ist.

Benötigt der Darlehensnehmer die Option einer Sondertilgung, ist diese in den meisten Kreditverträgen inklusive. Die Höhe der kostenlosen Tilgung ist je nach Kreditinstitut und Vertragsvariante unterschiedlich. Meist kann eine flexible außerplanmäßige Tilgung von bis zu fünf Prozent erfolgen.

Hierdurch kann die Dauer der Tilgung sowie die Zinslast zu dem vereinbarten Tilgungssatz deutlich reduziert werden.

Bei Baukrediten, welche nicht zu widerrufen sind, ist es abzuwägen, ob es sich lohnt, eine Vorfälligkeitsentschädigung zu zahlen. Hierbei steht das genaue Ermitteln der Entschädigungssumme im Vordergrund.

Das Kalkulieren dieser kann entweder durch einen Rechner im Internet oder eine Beratung vor Ort erfolgen. Je nach dem Ausfallen der Kalkulation sollte die Entscheidung für das Fortsetzen eines Kredits oder den außerplanmäßigen Abbruch erfolgen. Stehen demnach keine anderen Optionen offen, wie das rechtmäßige Widerrufen des Vertrages, sollte das Zahlen der Vorfälligkeitsentschädigung der letzte Ausweg aus dem Darlehen sein.

Eine Rückabwicklung hat den Vorteil, dass eine Rückzahlung aller geleisteten Zahlungen ohne Abzüge vom Finanzierungspartner erledigt wird.

Durch den rechtsgültigen Rücktritt vom Vertrag kommt es demnach zu keinen Änderungen, denn der Vertrag wird komplett rückabgewickelt, als hätte dieser nie stattgefunden. Durch das richtige bzw. fachgerechte Beraten des Kreditnehmers können Experten genau errechnen, mit welcher Summe der Antragsteller zu rechnen hat. Außerdem kann überprüft werden, ob eine Rückabwicklung im Falle des Interessenten überhaupt sinnvoll ist.

Häufig kann das kostenlose Gespräch mit dem Berater vor Ort viele Anliegen bei einem Beratungstermin klären.

Bei der Beratung können gerne individuell angefertigte Fragen mit dem Partner in persönlicher Atmosphäre beantwortet werden. Es ist zudem sinnvoll einen Kreditrechner zur Entscheidungsfindung heranzuziehen.

Diese bieten eine große Auswahl an unterschiedlichen Angeboten, welche nach persönlichen Gesichtspunkten schnell und kostenfrei ausgewählt werden können.

Einen Überblick über die künftige Zinsentwicklung gewähren die Zinscharts. Diese zeigen die vergangene und gegenwärtige Entwicklung des Zinsmarktes an und lassen hierdurch mithilfe einer fachmännisch richtig durchgeführte Prognose auf die Zukunft schließen.

Aktuell ist der Zinssatz niedrig und befindet sich sogar auf Rekordtief. Deshalb empfiehlt sich die Aufnahme eines Darlehens gerade jetzt, da die Zinsen zukünftig höher ausfallen können. Da zur Baufinanzierung meist höhere Euro Beträge benötigt werden, ist es möglich, mit niedrigen Zinssätzen viel Geld einsparen zu können.

Durch einen unverbindlichen Baufinanzierungsrechner können kostenlos individuell passende Alternativen analysiert werden. Mithilfe von dem Eingeben der unterschiedlichen Kriterien, wie der Kredithöhe, ist der Vergleich zuverlässig und unverbindlich zu vollziehen.

Einen ersten Anhaltspunkt um gute Baufinanzierungs-Angebote zu entdecken sind Kundenbewertungen. Im Internet gibt es meist zu jedem Produkt passende Bewertungen, welche einen Kredit entweder weiterempfehlen oder dazu raten, ein anderes Angebot wahrzunehmen.

Es gibt zudem die Option verschiedene Tipps durch unterschiedliche Service-Portale zu erlangen. Diese führen regelmäßig Tests durch, vergeben Auszeichnungen und küren Testsieger. Ermittelt werden diese durch hochwertige Testverfahren, welche den jeweiligen Kredit genau betrachten und zudem das Serviceangebot beleuchten.

Hierdurch können Interessenten viele Euro sparen und auf qualifizierte Bewertung zurückgreifen, um Sicherheit bei der Kreditwahl zu erhalten.

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.