Zur Kreditvergabe müssen mehrere individuelle Anforderungen erfüllt werden. Zu den wichtigsten Voraussetzungen gehören in der Regel die Volljährigkeit, der Hauptwohnsitz sowie die Bankverbindung in Deutschland, ein unbefristetes Arbeitsverhältnis, keine Probezeit als Angestellter, das Handeln auf eigene Rechnung, ein Einkommensnachweis, eine positive Schufa-Auskunft und das Vorweisen von ausreichend Kreditsicherheiten. Die in diesem Zusammenhang zu leistenden Bedingungen werden nachfolgend genauer beantwortet.

<h3 class="h2" id="Hauptwohnsitz-Bank-in-Deutschland">Hauptwohnsitz & Bank in Deutschland</h3>Wird ein Kredit beantragt, ist es nötig der Bank nachzuweisen, dass der Hauptwohnsitz des Antragstellers in Deutschland besteht. Besonders sicher und unkompliziert ist die Verifizierung über die Deutsche Post AG. Das Postident-Verfahren dient zur Identifikation von Personen durch die Deutsche Post AG. Hierfür wird lediglich das persönliche Vorstellen in einer Filiale des Unternehmens mit einem Ausweisdokument nötig. Es besteht zudem die Möglichkeit eine Identifikation der eigenen Person durch den Zusteller der Deutschen Post AG zu veranlassen.

<h3 class="h2" id="Kredit-nur-bei-Volljaehrigkeit">Kredit nur bei Volljährigkeit</h3>Damit ein Kreditantrag erfolgreich bearbeitet werden kann, muss der Antragsteller mindestens 18 Jahre alt sein. Auch bei Schülern oder Studenten ist das Kriterium der Volljährigkeit stets nach §§ 104 ff. BGB zu erfüllen. Ist der Kredit bewilligt worden, handelt der Schuldner im Rahmen der vorgegebenen Bedingungen und steht direkt in der Leistungspflicht des Gläubigers. Hierbei sind zusätzlich zu den rechtlichen Vorschriften die gesetzlichen Bedingungen sowie die äußeren Umstände zu berücksichtigen.

<h3 class="h2" id="Kredit-waehrend-der-Probezeit">Kredit während der Probezeit?</h3>Befindet sich eine Person in der Probezeit, ist es besonders schwer, einen Kredit zu guten Konditionen zu erhalten. Das Gehalt am Anfang der eigenen Karriere ist meist gering und stellt somit keine ausreichend hohe Sicherheit für die jeweilige Bank dar einen Kredit zu gewähren. Da die Probezeit in der Regel besonders kurz ist, empfiehlt es sich demnach mit der Aufnahme eines Kredits zu warten, um so von günstigeren Konditionen profitieren zu können. Nachdem die eigene Probezeit beendet ist, steht es der interessierten Person offen einen persönlich zugeschnittenen Kredit zu aktivieren.

<h3 class="h2" id="Kredit-bei-unbefristetem-Arbeitsverhaeltnis">Kredit bei unbefristetem Arbeitsverhältnis</h3>Das unbefristete Arbeitsverhältnis ist perfekt als Nachweis für die Kreditwürdigkeit geeignet. Ein fester Job signalisiert dem Gläubiger, dass der Schuldner in der Lage ist seinen Pflichten in Zukunft nachzukommen und somit ein geringes finanzielles Risiko für die Bank birgt. Vorteilhaft zu wissen ist, dass die meisten Banken ein unbefristetes Arbeitsverhältnis als geregelt definieren, wenn dieses bereits seit mindestens sechs Monaten besteht.

Verändert sich das persönliche Arbeitsverhältnis nachdem der Kredit bewilligt ist, besteht die Möglichkeit durch die Rücksprache mit der Bank Zahlungen zu pausieren und zu einem späteren Zeitpunkt wieder planmäßig aufzunehmen. Besonders beliebt unter den Kreditnehmern sind die Ratenkredite. Diese können als Kleinkredit in der Höhe von beispielsweise 500 Euro oder als Autokredit mit einer Summe von bis zu 50.000 Euro genutzt werden.

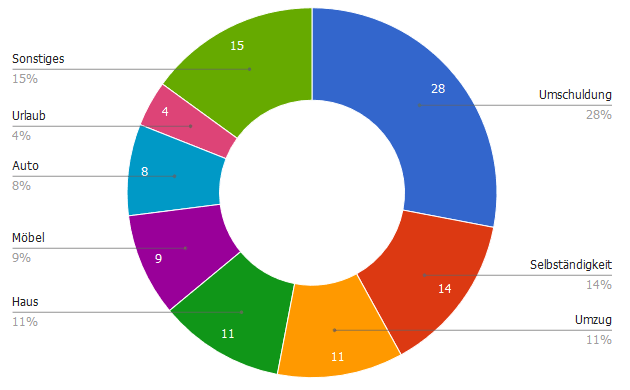

Die Tabelle zeigt die häufigsten Gründe, weshalb ein Ratenkredit aufgenommen wurde. Alleine 26% der Ratenkredite wurden einzig zu dem Zweck der Umschuldung verwendet.

Bis auf den Punkt "Ausbildung" (2%) handelt es sich bei den Beweggründen für die Aufnahme eines solchen Kredits immer um die Deckung von Konsumwünschen, oder der Umdeckung von Krediten aus vergangenem Konsum.

Quelle: GfK | Konsum- und Kfz-Finanzierung 2014

| Verwendungszweck | Häufigkeit |

|---|---|

| Gebrauchtwagen | 17% |

| Dispo-Ausgleich | 16% |

| Renovierung, Umzug | 11% |

| Bündelung Kredite | 10% |

| Möbel, Küchen | 9% |

| Neuwagen | 9% |

| Unterhaltungselektronik | 6% |

| Haushaltsgroßgeräte | 6% |

| Aus- / Weiterbildung, Studium | 2% |

| Sonstiges | 15% |

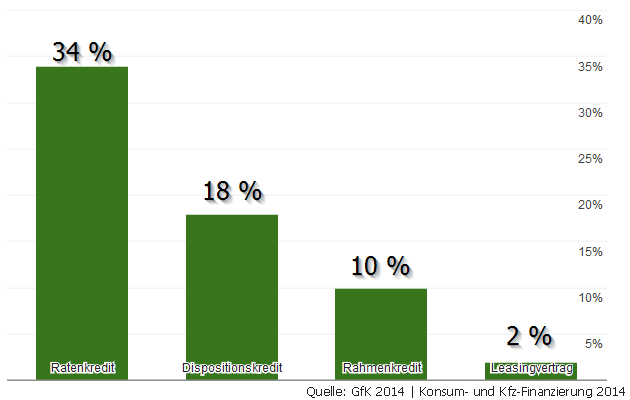

Insgesamt nutzten im Jahr 2014 rund 43% der deutschen Bevölkerung mindestens einen Kredit zur Finanzierung. Besonders der Ratenkredit ist bei den Deutschen beliebt: Ganze 34% aller befragten Studienteilnehmer der GfK-Studie "Konsum- und Kfz-Finanzierung 2014" nutzten diese Kreditform. Damit waren es leicht mehr als im Jahr zuvor.

Aber auch der Dispo wird häufig ausgeschöpft: 18% aller Befragten gaben an, ihn zur Zeit zu benutzen. Dabei ist das in Hinsicht auf die hohen Zinsen eine gänzlich schlechte Wahl und nur zur Überbrückung geeignet. Für kleine Beträge und kurze Zeitspannen (bis zu nächsten Lohnzahlung) sind oft Schnellkredite mit einer Laufzeit bis zu 30 oder 60 Tagen geeignet.

Die erfolgreiche Aufnahme eines Kredits ist stark von der Lebenssituation von einem Darlehensnehmer abhängig. Dieser kann zu unterschiedlichen Personengruppen wie den Konsumenten, den Hauskäufern, den Bauherren und Investoren, den Selbständigen, den Freiberuflern, den Existenzgründern, den Schülern, Studenten und Azubis, den Arbeitslosen, den Hartz 4 Empfängern, den Rentnern oder Beamten gehören. Der Kreditnehmer erhält eine Finanzierung, welche an die jeweilige Gruppe angepasst ist. Es ist zudem zu beachten, dass es für Geschäfts- und Privatkunden unterschiedliche Kreditmodelle gibt.

<h3 class="h2" id="Konsumenten">Konsumenten</h3>Ein privater Verbraucher verwendet den Kredit meist für die Finanzierung von dringlich benötigten Gegenständen wie Autos, einer Waschmaschine oder einem neuen Fernseher. Der Kreditbetrag wird hier ausschließlich zum Kauf eines bereits feststehenden Gegenstands genutzt und beläuft sich meist auf eine Summe zwischen 500 Euro und 75.000 Euro. Diese Art des Kredits wird entweder als Dispositionskredit oder Ratenkredit über Darlehenskonten abgewickelt.

Das Aufnehmen eines Kredits zum Finanzieren von Immobilien sollte gut überlegt werden. Die Zinsen, welche bei Baufinanzierungen anfallen, sind im Vergleich zu anderen Kreditvarianten besonders niedrig. Das Abzahlen dieser Art des Kredits ist meist mit hohen Kreditraten oder längerer Tilgungsdauer behaftet. Aufgrund der meist großen Beträge die von dieser Zielgruppe benötigt werden ist das Ausfallrisiko der Kredite in dieser Branche besonders hoch.

Für Selbständige, Freiberufler sowie Unternehmen, welche bereits gegründet wurden ist es gebräuchlich, Darlehen in größeren Beträgen zu benötigen. Werden die Kredite von Privatkunden mit jenen verglichen, welche zu wirtschaftlichen Zwecken genutzt werden, ist ersichtlich, dass höhere Kreditbeträge sowie längere Laufzeiten mit einem steigenden Zinssatz verbunden sind.

Besonders Schüler, Azubis sowie der klassische Student haben oftmals keine finanzielle Unterstützung von der Familie und benötigen aus diesem Grund einen Kredit. Ein Studienkredit kann bereits zum Zeitpunkt der Immatrikulation beantragt werden. Auch eine unverbindliche Anfrage bei dem Kreditinstitut der Wahl kann helfen den passenden Kredit zu finden. Oftmals bevorzugen Studierende einen Kredit bei der Bank des Vertrauens, bei welcher bereits ein Konto besteht. Es ist jedoch von Vorteil einen Vergleich der bekanntesten Banken wie beispielsweise der KfW durchzuführen, um so den Kredit auf die individuellen Bedürfnisse abstimmen zu und von attraktiven Förderprogrammen Gebrauch machen zu können.

Mittlerweile gibt es die Option über einen gewissen Zeitraum einen Kleinkredit in der Arbeitslosigkeit zu offerieren. Meist wird diese benötigt, wenn eine große Anschaffung oder Reparatur an Haus oder Auto fällig wird. Der Kreditbedarf ist meist klein und wird benötigt, um das Leben weiterhin bestreiten zu können. Ob es überhaupt sinnvoll ist einen Kredit während der Arbeitslosigkeit aufzunehmen bleibt dahingestellt, da die Rückzahlung meist mühsam und langwierig ist.

Personen, welche Rente bekommen verfügen meist nicht über die entsprechenden Mittel größere Ausgaben tätigen zu können. Es kann demnach problematisch sein, ein neues Auto zu kaufen oder eine höhere Stromnachzahlung zu leisten. Da es jedoch aufgrund der nicht vorhandenen Arbeit schwierig ist einen Kredit im Rentenalter auf klassische Weise zu erhalten, empfiehlt es sich einen Online-Kredit in Betracht zu ziehen. Die Bewilligung des Kredits erfolgt sofort im Internet und ist mithilfe von Kreditvergleichsrechnern individuell abstimmbar.

Für Beamte ist die Vergabe eines Kredits mit einem deutlich vermindert ausfallenden Zinssatz verbunden. Ausschließlich diese profitieren von der besonders hohen Arbeitsplatzsicherheit und erhalten somit problemlos einen exklusiv ausfallenden Kredit bei der Bank. Diese Vorteile werden durch die größere Auswahl bestimmter Kreditinstitute verstärkt und garantieren beste Angebote.

Der Begriff Kredite gilt grundsätzlich als Sammelbegriff für unterschiedlich ausfallende Kreditformen. Der Verwendungszweck einer dieser gewährten Leihen ist abgestimmt auf die Art des Kredits sowie den Bereich der Anwendung. Eine grundsätzliche Unterscheidung der Formen dieser Produkte erfolgt nach dem Kriterium der Bedürfnisse sowie der Weise der gewünschten Finanzierung.

Zu den besonders häufig gewährten Krediten zählt der Ratenkredit, der Kleinkredit/Sofortkredit, der Immobilienkredit, der Autokredit, der Konsumentenkredit, der Kontokorrentkredit, der Aufstockungskredit, die Kreditkarte, der Dispokredit, der Kredit ohne Schufa sowie der Privatkredit privat und das Crowdfunding. Diese unterschiedlich ausfallenden Kreditprodukte werden hinsichtlich ihrer Verwendung unterschieden und auf den Schuldner abgestimmt.

<h3 class="h2" id="Ratenkredit">Ratenkredit</h3>Der Ratenkredit ist der am häufigsten genutzte Verbraucherkredit. Dieser wird meist aufgrund von einem Umzug benötigt, kann jedoch zur freien Verfügung verwendet werden. Der Zweck der Nutzung ist demnach als zweitrangig anzusehen.

Ein Vorteil dieser Art des Kredits ist die geringe Zinshöhe sowie die im Voraus bestimmte feste monatlich Ratenzahlung, um den Kredit zu begleichen.

Der Barkredit wird oftmals auch als Schnellkredit bezeichnet, da dieser mit einer Sofortzusage eine extra schnelle Abwicklung beinhaltet. Die sofortige Bearbeitung und Zusage des Geldes wird besonders gerne in Notsituationen genutzt. Oftmals wird dieser Zwischenkredit zum Überbrücken eines kurzfristigen finanziellen Engpasses gebraucht. Somit können zumindest Rechnungen für Strom und Gas sowie die Miete in schwierigen Zeiten sofort beglichen werden.

Auch Ausgaben in Form von Zahlungen in bar sind hiermit möglich. Der Kredit kann in ausgewählter Kredithöhe online mit wenigen Klicken angefragt werden und wird mittels Überweisung schnell zum Verfügen bereitgestellt.

Immobilienkredite dienen der Baufinanzierung auf lange Sicht. Diese Form der langfristig stattfindenden Finanzierung ist mit besonders günstig ausfallenden Zinssätzen bestückt und hervorragend zum Bauen einer Immobilie geeignet. Mithilfe unterschiedlicher Finanzierungsrechner kann ein passendes Angebot mit individueller Tilgung sowie Laufzeiten nach Wahl erstellt werden. Die Verantwortung gegenüber dem Gläubiger wird in monatlich anfallenden Raten ausgedrückt.

Für die Finanzierung von einem neuen Auto gibt es zweckgebundene Autokredite. Dieser Sachkredit dient lediglich der Autofinanzierung, welche durch Gebrauchsüberlassung liquider Mittel ermöglicht wird. Der Schuldner kann das Sachdarlehen demnach nicht in anderer Weise verwenden als zum Autokauf.

Der Kunde von einem Autokredit erhält einen vergleichsweise niedrigen Zinssatz auf die Fahrzeugfinanzierung von einem neuen Kfz. Wünscht der Schuldner besonders niedrige Zinssätze ist die Nutzung von einem Ballonkredit zu empfehlen. Dieser hat besonders niedrige Anfangsraten und endet mit der Zahlung eines größeren Endbetrages.

Der Konsumentenkredit ist ein Privatkredit mit welchem Wünsche, wie das Kaufen von Reisen oder Einrichtungsgegenständen wie Möbel für die Küche durchgeführt werden können. Der geplante Urlaub muss somit bei finanziellen Problemen nicht aufgeschoben werden, sondern kann durch den Konsumkredit finanziert werden.

Auch eine Anschaffung von unterschiedlichen Gegenständen, welche zur Aufrechterhaltung des gewohnten Lebensstandards gehören, ist möglich. Nach der Auszahlung des Kreditbetrages können gewünschte Anschaffungen problemlos durchgeführt werden.

Der Kontokorrentkredit wird auch als Rahmenkredit bezeichnet und ist mit einer besonders schnellen Kreditaufnahme verbunden, welche oft von Geschäftskunden bequem zur Zwischenfinanzierung genutzt werden kann. Als sogenannte Alternative zum Lieferantenkredit zählt sie zu den flexiblen und günstigsten Arten der Kredite.

Interessierte müssen den Kredit lediglich 1x beantragen und können flexibel in einer Monatsrate oder mehreren Raten Rückzahlungen vornehmen. Der Kontokorrentkredit funktioniert wie Dispokredit und kann es verhindern, dass ein Unternehmen Insolvenz anmelden und eventuell Ware unter dem Einkaufspreis verkauft werden muss.

Der Aufstockungskredit stellt eine Anschlussfinanzierung an einen bereits existierenden Kredit dar, welcher durch das Stellen eines Antrags einer Umschuldung unterzogen wird. Das Umschulden ist meist ausreichend, um von niedrigen Zinssätzen profitieren zu können. Es lohnt sich demnach einen bereits bestehenden Kredit darauf zu prüfen, ob dieser bei der Inanspruchnahme einer Aufstockung günstigere Konditionen bietet.

Die Kreditkarte ist eine klassische Variante eines Kredits. Hierbei gibt es eine oftmals kostenlose Karte mithilfe welcher nahezu überall gezahlt werden kann. Diese Karte gibt es entweder mit einem monatlichen Verfügungslimit oder als Prepaid-Variante.

Die passende Kreditkarte kann im kostenfreien Online-Vergleich entdeckt werden. Besonders umfangreich ist das Angebot der sogenannten Visa und Mastercard, welche auf das Einkommen sowie die Wünsche des Nutzers abgestimmt werden können und unterschiedliche Vorteile anbieten.

Der Dispokredit, welcher oftmals Dispo genannt wird, ist ein teurer Kredit, der durch die Überziehung von einem Girokonto aktiviert wird. Das Ausgleichen des eigenen Kontos wird mit einem durchschnittlichen Satz von eff. 11,31 Prozent (effektive Jahresverzinsung) berechnet. Die Flexibilität des Kredits ist hoch, jedoch ist die Höhe der Soll- sowie Überziehungszinsen durch diese zusätzlichen finanziellen Spielraum im Vergleich zu anderen Kreditkarten deutlich gesteigert.

Es besteht zudem die Option, dass ein Sofortkredit sogar ohne Schufa beantragt werden kann. Hierbei verzichtet das Institut darauf den Schuldner auf negative Schufa Einträge bzw. Bewertungen zu prüfen. Das Verzichten auf das Abfragen dieser Auskunft birgt das geringe Risiko, dass der Gläubiger einen Zahlungsausfall verzeichnet.

Die Kreditsicherung wird maßgeblich mit höheren Zinssätzen durchgeführt und ist deshalb besonders für Personen geeignet, welche sich in der Situation befinden negativ bei der Schufa festgehalten zu sein. Die Schuld des Darlehennehmers kann im Voraus in vereinbarten Raten über einen gewünschten Zeitraum definiert werden.

In der Werbung wird vermehrt damit geworben, dass private Kredite eine Alternative darstellen unter besseren Bedingungen eine Geldleihe zu erhalten. Hierbei erhält der Gläubiger höhere Zinseinnahmen und der Schuldner muss einen niedrigeren Zinssatz auf den geliehenen Betrag zahlen. Der Kreditgeber hat somit die Chance eine attraktive Geldanlage anstelle der klassischen Anlage auf diversen Konten zu erwirken.

Der Kredit wird vom Schuldner bei einer Privatperson oder mehreren über eine Crowdfunding-Plattform im Internet aufgenommen. Bis der Kreditnehmer den geliehenen Betrag zurückzahlt, lehrt die persönliche Erfahrung regelmäßigen Kontakt zu pflegen, um so das Risiko eines Zahlungsausfalls zu minimieren.

Durch die Nutzung des Kredits von privat werden die Ziele des Gläubigers und Schuldners gleichermaßen gewährleistet. Das einzige Risiko ist die Unsicherheit, ob der Darlehensnehmer die Raten wie vereinbart begleicht.

Eine 2014 vom Bankenverband in Auftrag gegebene Studie hat unter anderem nach der Bekanntheit der unterschiedlichen Finanzierungsformen gefraget. Hierbei wurde nach der Vertrautheit folgender Finanzierungsformen gefragt:

| Form | bekannt |

|---|---|

| Dispositionskredit | 93% |

| Ratenkauf Auto | 92% |

| Ratenkauf Einzelhandel | 92% |

| Ratenkredit / Konsumkredit | 91% |

| Leasingvertrag | 89% |

| Sonstige Ratenkredite | 82% |

| Rahmenkredit Kreditkarte | 79% |

| Rahmenkredit Kundenkarte | 62% |

| Abrufkredit | 49% |

| Drei-Wege-Finanzierung | 43% |

Durch das Prüfen der individuellen Belastung wird eine Überschuldung des Kreditnehmers verhindert. Es sollte stets darauf geachtet werden, dass die Interessenten Kredite zu günstigen Konditionen erhalten, um so die unangenehme finanzielle Belastung zu verringern. Deshalb ist es wichtig, die Gesamtkosten unter Berücksichtigung des Einkommens zu berechnen. Hierdurch wird angezeigt, wie stark der Darlehensnehmer belastet wird. Die individuellen Kreditangebote verschiedener Institute sind somit unter Beachtung der maximalen Kreditbelastung zu betrachten.

<h3 class="h2" id="Maximale-Kreditbelastung-ermitteln">Maximale Kreditbelastung ermitteln</h3>Wird die maximale Kreditbelastung in einer Rechnung dargelegt, werden die Monatsraten so ermittelt, dass das monatlich erhaltene Geld dazu reicht, Verbindlichkeiten (und Leben) zu meistern. Da der Tilgungsanteil den Schuldner oft stark belastet ist es ratsam, die maximale Kreditbelastung zu ermitteln. Zum Ermitteln des individuellen Anteils reicht es oftmals aus eine Rechnung anzufertigen, welche Einnahmen und Ausgaben gegenüberstellt. Hierdurch werden unangenehme Zahlungsengpässe vermieden sowie die Fähigkeit der monatlich geforderten Zahlungen innerhalb der Kreditlaufzeit angezeigt. Stimmen alle angegebenen Daten mit der Realität überein, kann der in Anspruch genommene Kredit unter konstanten Umständen problemlos ohne Überlastung beglichen werden.

Oftmals ist es schwierig ohne einen Kreditrechner die monatlichen Raten zu bestimmen, welche über einen langen Zeitraum gezahlt werden müssen. Mithilfe eines speziellen Rechners können unter Berücksichtigung der Zinsen und anderer persönlicher Angaben wie dem Einkommen unkompliziert und unverbindlich Rechnungen durchgeführt werden. Die Kreditraten können bequem im Internet berechnet werden und liefern einen Raten- und Restschuldbetrag in Euro als Ergebnis.

Die Kreditlaufzeit ist abhängig von der Höhe des Kredits sowie der Fähigkeit der Rückzahlung. Die Laufzeit äußert sich in festgelegten Raten, welche über viele Monate andauern. Die Dauer der Kreditlaufzeit wird meist im Voraus bestimmt und ist meist über eine längere Periode fortwährend, bis die letzte Rate des Kredits nach Monaten oder Jahren beglichen ist.

In der Regel wird die Rate anteilig berechnet was bedeutet, dass die Gesamtschuld im Zusammenhang mit der Rückzahlungsdauer betrachtet wird. Damit eine individuell passende Kreditlaufzeit bestimmt werden kann, ist ein Kreditvergleich ratsam.

Das Thema Schulden ist leider noch immer sehr akut. Die Aufnahme eines Kredits ist das eine, das Zurückzahlen eine andere. Im folgenden Abschnitt wollen wir daher ein wenig näher auf das Thema Schulden eingehen.

<h3 class="h2" id="SCHUFA-Risikomodell-Klassifizierung-der-Risiken">SCHUFA-Risikomodell: Klassifizierung der Risiken</h3>| Risikostufe Grün |

|---|

| Kein negatives Merkmal und ohne jegliche aktuelle Kreditverpflichtung |

| Kein negatives Merkmal und mit aktueller Kreditverpflichtung und SCHUFA-Risikoquote nach Score < 10 Prozent |

| Risikostufe Gelb |

|---|

| Nur noch erledigte Negativmerkmale |

| Kein negatives Merkmal und mit aktueller Kreditverpflichtung und SCHUFA-Risikoquote nach Score >= 10 Prozent |

| Ein aktuelles Negativmerkmal einer Nichtbank |

| Mehr als ein aktuelles Negativmerkmal von Nichtbanken |

| Risikostufe Orange |

|---|

| Ein offenes Negativmerkmal von einer Bank jünger als ein Jahr |

| Ein offenes Negativmerkmal von einer Bank jünger als ein Jahr und von Nichtbanken |

| Mehr als ein offenes Negativmerkmal von mindestens einer Bank jünger als ein Jahr |

| Negativmerkmalhistorie bei mindestens einer Bank von ein bis drei Jahren |

| Risikostufe Rot |

|---|

| Merkmal Vermögensauskunft oder einen Haftbefehl zur Erzwingung der Abgabe einer Vermögensauskunft |

| Merkmal der Privatinsolvenz |

| Personen mit Suchauftrag |

Hinweise (Hier klicken um sie einzublenden)

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.